Ритейлер Fix Price (MCX:FIXPDR) представит свои финансовые результаты за 1П 2022 г. в понедельник, 19 сентября. Мы полагаем, что компания продемонстрировала существенный рост валовой маржи и рентабельности EBITDA по итогам периода. Согласно июльскому пресс-релизу, рентабельность EBITDA в 1П 2022 г. превысила показатель за 2021 г. в 19,2%. Fix Price успешно переносит инфляцию на полку, за счет чего избегает лишнего давления на маржу при высоком росте цен. Компания по-прежнему рационально подходит к расходам и постепенно оптимизирует свои затраты, включая стоимость аренды. Среди ожидаемых негативных эффектов мы выделяем рост расходов на персонал. Вряд ли компания предоставит какие-то дополнительные прогнозы и, скорее всего, воздержится от проведения конференц-звонка. Наша рекомендация для акций Fix Price - «Покупать» с целевой ценой 508 руб. за бумагу.

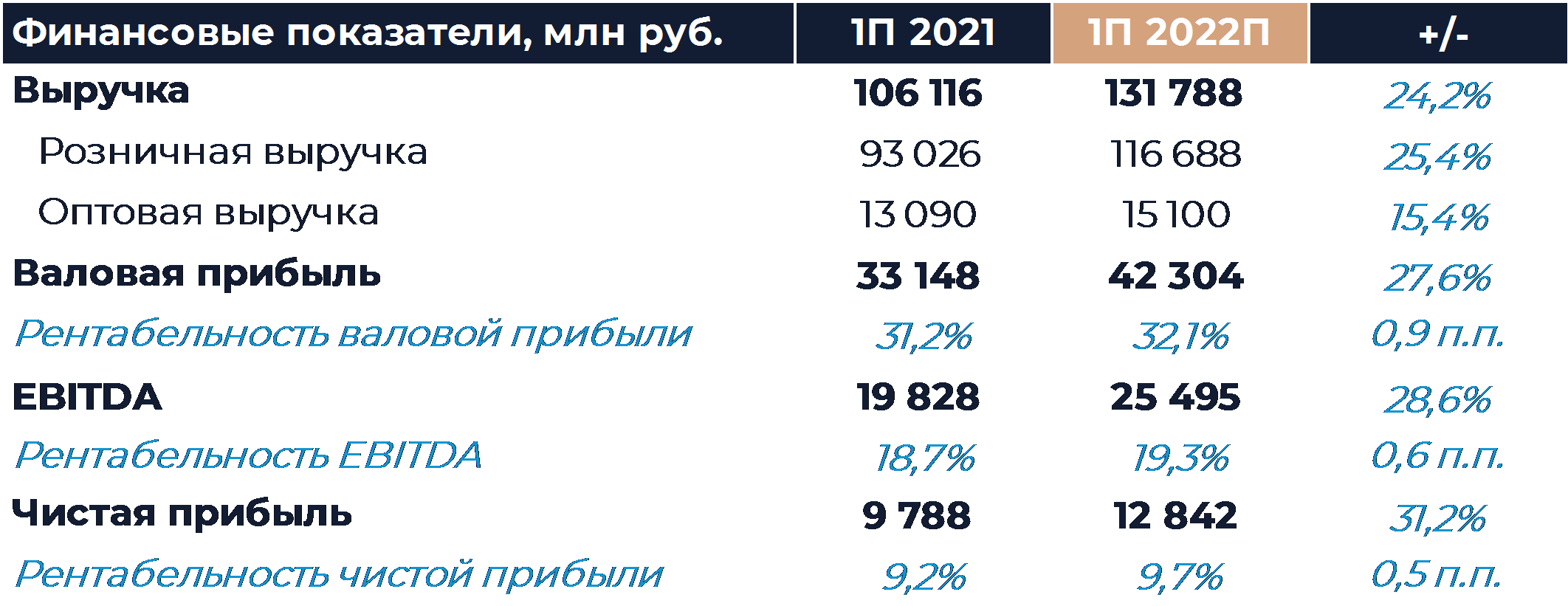

Согласно раскрытым операционным данным, выручка ритейлера в 1П 2022 г. выросла на 24,2% г/г, что отражает существенное улучшение динамики относительно второй половины прошлого года. За счет ускорения инфляции и снятия коронавирусных ограничений рост сопоставимых продаж за период оказался существенно лучше, чем в 2021 г.

Мы полагаем, что валовая маржа Fix Price в 1П увеличилась на 0,9 п.п. г/г, до 32,1%. Компания стабильно перекладывает инфляцию на полку за счет быстрой ротации ассортимента и роста доли новых ценовых категорий в выручке. Это позволяет избегать дополнительного давления на маржу в период быстрого роста цен. Логистические расходы, вероятно, остаются высокими, хотя ритейлер старается их оптимизировать, в том числе переводя доставку товаров с морского транспорта на железные дороги. Укрепление рубля могло способствовать улучшению условий закупки товаров за рубежом. Расходы SG&A, как мы думаем, выросли в процентах от выручки в силу опережающего роста затрат на персонал, что несколько компенсировало улучшение валовой маржи. На уровне EBITDA рентабельность могла вырасти до 19,3%, что на 0,6 п.п. превышает показатели сопоставимого периода прошлого года.

Fix Price, на наш взгляд, использовал накопленные денежные средства для погашения долга, который и без того был небольшим. В связи с этим вряд ли стоит ожидать высоких финансовых расходов. Разницы от валютных курсов в 1К и 2К, как ожидается, имели разнонаправленную динамику и компенсировали друг друга.

В России продолжает наблюдаться подъем заболеваемости коронавирусом, но серьезных ограничений, которые могли бы повлиять на работу розничных сетей, пока удается избегать. Ранее мы отмечали, что COVID по-прежнему остается среди рисков для непродовольственной розницы с большим количеством магазинов в торговых центрах.