Доходы от крупнейшего в РФ нефтяного налога могут удвоиться в марте — Reuters

- Сентябрьское заседание FOMC имеет дополнительное значение, поскольку на нем будут представлены новые прогнозы.

- Эти прогнозы могут задать направление для денежно-кредитной политики на ближайшие месяцы.

Предстоящее 21 сентября заседание Комитета по операциям на открытом рынке (FOMC) Федеральной резервной системы (ФРС) будет вдвойне важным. И не потому, что центробанк резко повысит процентные ставки. Все дело в новых прогнозах FOMC. Со времени июльского заседания и публикации более высокого, чем ожидалось, ИПЦ на долговых и срочных рынках произошел значительный пересмотр оценок. Это придает особенный вес прогнозам ФРС, поскольку они, возможно, зададут направление для денежно-кредитной политики на оставшуюся часть 2022 года и 2023 год. Если прогнозы ФРС окажутся слишком низкими, появится риск смягчения финансовых условий, а этого центробанк не хочет.

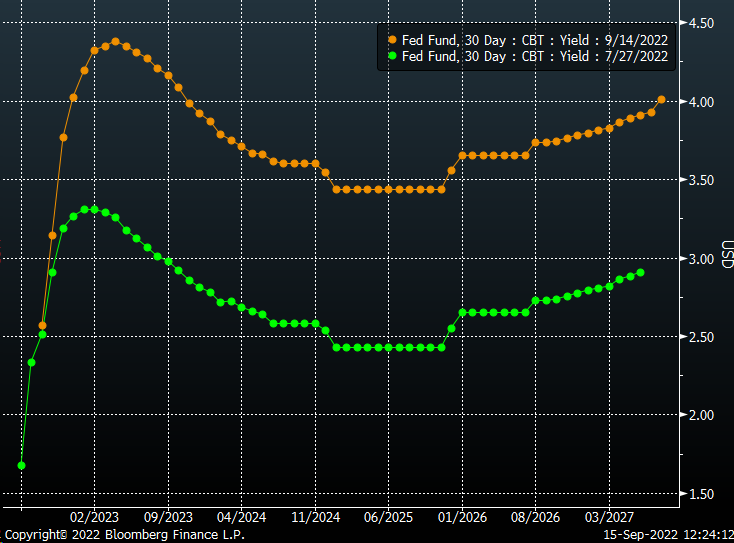

Рынок, возможно, упростил задачу ФРС, поскольку фьючерсы на ставку по федеральным фондам сейчас указывают на вероятность того, что к апрелю ставка овернайт поднимется до конечного уровня 4,45%. Менее понятно, что будет происходить дальше. На текущий момент в котировках закладывается снижение ставки до 4,0% к декабрю 2023 года. Подобный уровень может оказаться слишком низким для ФРС с учетом более высоких, чем ожидалось, значений ИПЦ и призывов некоторое время сохранять ставки на неизменном уровне.

Фьючерсы на ставку по федеральным фондам ФРС

Инфляция остается слишком высокой

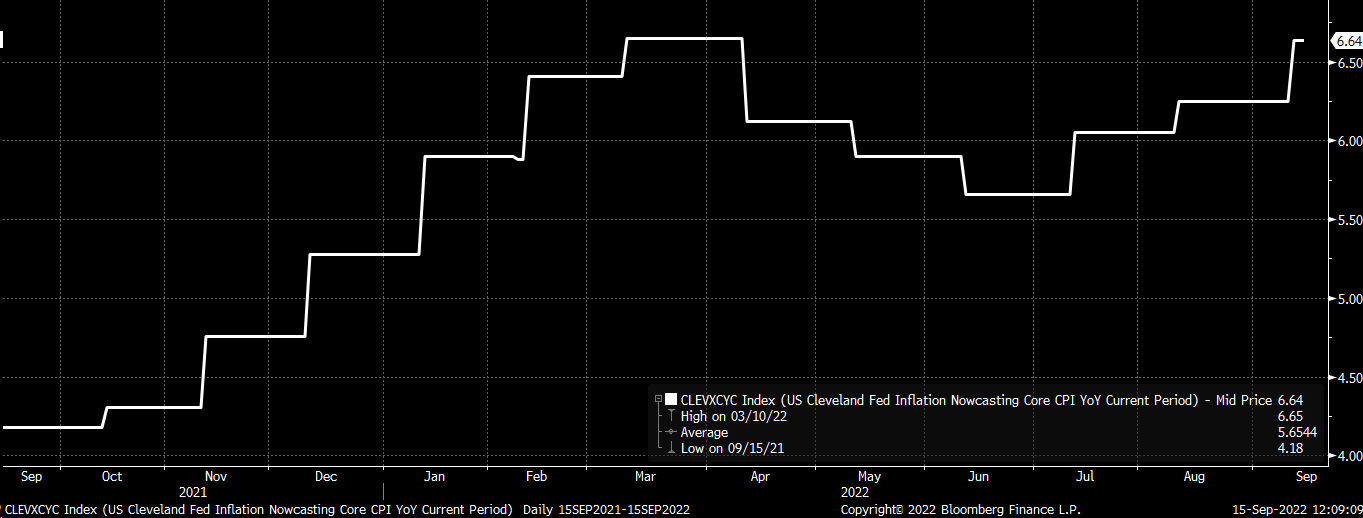

Согласно июньским прогнозам FOMC, к декабрю 2022 года ключевая ставка должна была повыситься до 3,4%, а декабрю 2023 года — до 3,8%. Но вышедшие с того времени данные по ИПЦ свидетельствовали о чрезвычайно разогретой инфляции. Если годовые темпы роста общего ИПЦ оставались в районе 8%, то базовый ИПЦ ускорился с 5,9% до 6,3%. Так называемый «липкий» 12-месячный ИПЦ Федерального резервного банка (ФРБ) Атланты ускорился до 6,2% с 5,6%. В довершение ко всему, ФРБ Кливленда теперь прогнозирует повышение базового ИПЦ в сентябре до 6,6%.

Месячный ИПЦ ФРБ Кливленда

Все это означает, что базовая и «липкая» инфляция ускоряются, в то время как снижение цен на энергоносители помогло сгладить колебания общего ИПЦ. Эти «липкие» и базовые показатели, вероятно, будут вызывать у ФРС беспокойство, ведь признаков их замедления пока нет. В добавок ко всему, занятость продолжает активно расти, как свидетельствует индекс условий рынка труда ФРБ Канзас-Сити.

Индекс условий рынка труда ФРБ Канзас-Сити

ФРС необходимо проявить даже больше «ястребиности», чем ожидается

Все это говорит о том, что ФРС, вероятно, проявит еще больше ястребиности, чем на июньском заседании. Чтобы помешать смягчению финансовых условий, ФРС нужно будет наметить еще более «ястребиное» направление для денежно-кредитной политики, чем предполагает сейчас рынок фьючерсов на ставку по федеральным фондам. Не исключено, что по новому прогнозу ставка в конце 2023 года должна будет составлять 4,5%.

ФРС дала ясно понять, что, как только ставки окажутся на конечном уровне, она будет сохранять их там, пока не увидит достаточно свидетельств замедления инфляции. Это означает, что текущие ожидания рынка о ставке на уровне 4% в декабре 2023 года, возможно, на 50 базисных пунктов ниже, чем должны бы быть, и ФРС может с помощью своих прогнозов повысить заднюю часть кривой фьючерсов.

Любо же центробанк может озвучить оценки, совпадающие с ожиданиями рынка, но в этом случае он окажется уязвимым к обратному мышлению рынка. Если настрой ФРС будет менее «ястребиным», чем ожидается, это будет воспринято как мягкость, что позволит рисковым активам продемонстрировать ралли, а это, в свою очередь, приведет к смягчению финансовых условий.

Да уж, нелегкая стоит перед ФРС задача!

Дисклеймер: Графики использованы с разрешения Bloomberg Finance L.P. Статья содержит независимые комментарии, которые могут быть использованы исключительно в информационных и образовательных целях. Майкл Крамер является членом и консультантом (IAR) фирмы Mott Capital Management. Г-н Майкл не аффилирован с этой компанией и не входит в состав правления какой-либо из связанных с ней компании, выпустившей настоящие акции. Все изложенные в этом анализе или рыночном обзоре точки зрения и аналитические выкладки отражают исключительно мнение Майкла Крамера. Читателям не следует рассматривать какие-либо высказанные Майклом Крамером мнения, взгляды или прогнозы в качестве конкретного совета или рекомендации купить или продать конкретные ценные бумаги или следовать конкретной стратегии. В своем анализе Майкл Крамер отталкивается от надежной на его взгляд информации и данных независимых исследований, однако ни сам Майкл Крамер, ни Mott Capital Management не могут гарантировать его полноту и точность, следовательно, не стоит полагаться на него как на полный и точный анализ. Майкл Крамер не обязан обновлять или исправлять информацию, которая приводится в его анализе. Заявления, прогнозы и мнения г-на Крамера могут быть изменены без предварительного уведомления. Прошлые результаты не являются показателем результатов в будущем. Ни Майкл Крамер, ни Mott Capital Management не гарантируют какой-либо конкретный исход или прибыль. Вам следует помнить о реальном риске убытков в случае следования стратегиям и инвестиционным идеям, представленным в этом анализе. Цена или оценка по описываемым стратегиям и инвестициям могут колебаться. Упомянутые в этом анализе инвестиции и стратегии могут вам не подходить. Этот материал не принимает во внимание ваши конкретные инвестиционные цели, финансовое положение и потребности и не предназначен в качестве подходящей для вас рекомендации. Вы должны принимать независимые решения относительно упомянутых в этом анализе инвестиционных идей и стратегий. По вашему запросу консультант предоставит вам список всех сделанных за последние 12 месяцев рекомендаций. Прежде чем как-либо использовать представленную в этом анализе информацию, вам следует оценить, адекватна ли она вашим обстоятельствам, и серьезно подумать о том, чтобы обратиться за советом к своему собственному финансовому или инвестиционному консультанту, чтобы прийти к заключению об адекватности той или иной инвестиции.