Вчера мы обсудили один из вариантов пассивного инвестирования в широкий американский фондовый рынок. Отличным решением в этой ситуации может стать вложение в фонд Liberty All-Star Equity Fund (NYSE: USA). Но это не единственный вариант, сегодня расскажу о еще одном подобном фонде — Royce Value Trust (NYSE: RVT). Оба фонда придерживаются гибкой политики распределения на основе чистой стоимости своих активов. По сути, они отслеживают рыночные колебания, но обеспечивают более высокий доход, чем многие из пассивно-скучных рыночных ETF.

RVT – доходность 8,3%

Royce Value Trust (RVT) добился того, что удавалось очень немногим фондам – вот уже 36 лет он превосходит целевой бенчмарк.

В большинстве случаев, когда управляющий фондом попадает в белую полосу, он показывает отличные результаты в течение 5-10 лет. Он становится любимцем СМИ, а его мнение по любому вопросу попадает в заголовки финансовых новостей. Однако их победный марш неизбежно заканчивается при наступлении черной полосы, и о них забывают.

Вряд ли вы увидите высказывания Чака Ройса в заголовках. Возможно, вы даже скажете, что 10,3% годового прироста NAV по сравнению с 9,21% из статистики выше – это незначительная победа. И будете правы, если говорить о паре лет. Но в течение 36 лет? За это время 1 000$, вложенных в RVT превратились бы в 35 113$, а Russell 2000 увеличил бы вложения с 1 000$ до 24 646$.

RVT доказывает, что победа остается за медленным, но стабильным ростом. В этом фонде вы не получите рост в 100%+ за год. Фонд не занимается спекуляциями, не делает огромных ставок на одну отрасль и не играет в азартные игры, пытаясь обыграть рынок. RVT специализируется на стоимостных акциях с низкой капитализацией. Как сказал Чак Ройс:

Наша задача – прочесывать большой и неоднородный массив компаний с низкой капитализацией в поисках недооцененных фирм. Единственное условие – они также должны иметь заметный запас прочности. Мы ищем акции, которые торгуются с дисконтом к нашей оценке стоимости их бизнеса.

RVT анализирует компании, оценивает их, а потом, когда цена акций падает ниже оценки их стоимости — покупает. Это тяжелая, трудоемкая работа, но именно этот подход позволяет находить варианты, выигрышные в долгосрочной перспективе.

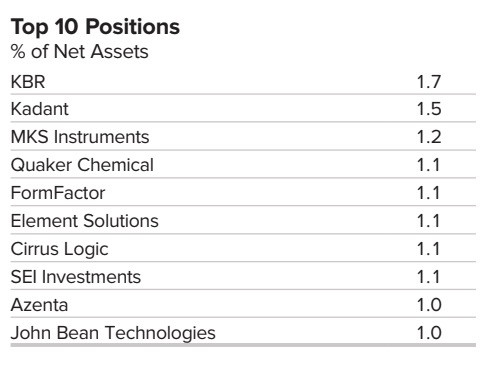

Фонд очень хорошо диверсифицирована: на 10 крупнейших компаний в ее портфеле приходится менее 12%.

Менеджеры закрытых инвестиционных фондов (CEF) не работают бесплатно, это их основная деятельность. Насколько нам известно, RVT является исключением из этого правила. Одно из положений устава компании подразумевает, что вознаграждение за управление может составлять и 0%.

Вознаграждение не выплачивается за любой месяц, по результатам которого показатели работы фонда (округленные до ближайшего целого числа) ниже, чем за предыдущие 36 месяцев. Кроме того, структура вознаграждения корректируется в зависимости от фактических результатов деятельности по сравнению с целевым показателем. Короче говоря, руководство крайне заинтересовано показывать хорошие результаты в долгосрочной перспективе.

Размер дивидендов, которые выплачивает RVT, также может корректироваться. Квартальные выплаты рассчитываются исходя из 7% годовых от среднего значения NAV на конец предыдущего квартала. В четвертом квартале RVT выплачивает дополнительную сумму в качестве дополнительных дивидендов по итогам года, если этого требуют правила. Чаще всего такие выплаты могут происходить в годы, следующие за обвалом, поскольку во время восстановления RVT получает избыточную прибыль.

RVT – идеальный CEF, который гарантирует стабильные выплаты за счет сохранения NAV в течение долгого времени. При высоком уровне NAV акционеры немедленно получают свою прибыль. При снижении NAV уменьшаются и дивиденды, поэтому RVT не приходится распродавать акции на падающем рынке. Таким образом, компания обеспечивает акционерам максимальную прибыль от последующего роста.

Кроме того, стратегия использования среднего значения за последние четыре квартала обеспечивает разумную стабильность. Размер дивидендов не обвалится из-за одного неудачного квартала, а будет плавно снижаться. После восстановления NAV он так же плавно начнет расти.

Вывод. Если вы постоянно подвержены стрессу и много работаете, хотите инвестировать для получения дохода, но пока не можете найти время на изучение рынка, приглядитесь к этим CEF. Их вы можете купить прямо сейчас. А в сочетании с CEF, специализирующимися на облигациях, привилегированных акциях и динамично развивающихся секторах, они позволят охватить весь рынок и еще больше увеличить доход.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Две акции для дивидендной пенсии

Опубликовано 06.09.2022, 15:52

Обновлено 09.12.2024, 03:04

Две акции для дивидендной пенсии

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+