Цены на золото выросли до $5 тыс, серебро взлетело после волатильной недели

Итак, рынки довольно смело двигаются в сторону снижения, настроения участников пока что не выказывают острого оптимизма. Статистические показатели американской экономики перестали быть столь понятными для простого обывателя – всё становится слишком запутанным. Предлагаю, как я обычно это и делаю, рассмотреть ситуацию в целом, и разобраться в происходящем.

Базовая метрика.

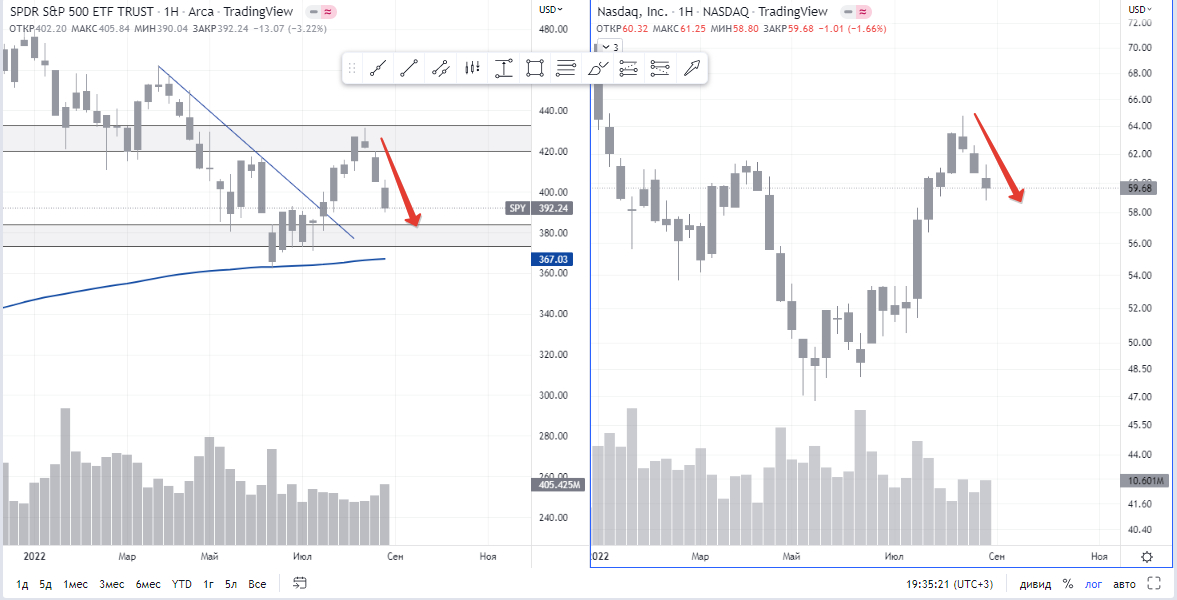

На прошлой неделе все ключевые индексы продолжили снижение от 1% до 3%, как я и предполагал неделей ранее.

За прошедший август индексы американского рынка показали серьёзную слабость – практически все они показали нам свечную формацию пинбар, не подтверждающий июльский позитив.

Картина на индексе доллара показывает полное подтверждение негативной динамики рисковых активов – DXY вырос на 0,71% за неделю, преодолев локальный ATH. На таких значениях индекс доллара находился в последний раз в 2001-2002 годах.

Август для индекса доллара стал очень сильным – 2,7% роста за месяц. Это также коррелирует с картиной рисковых инструментов.

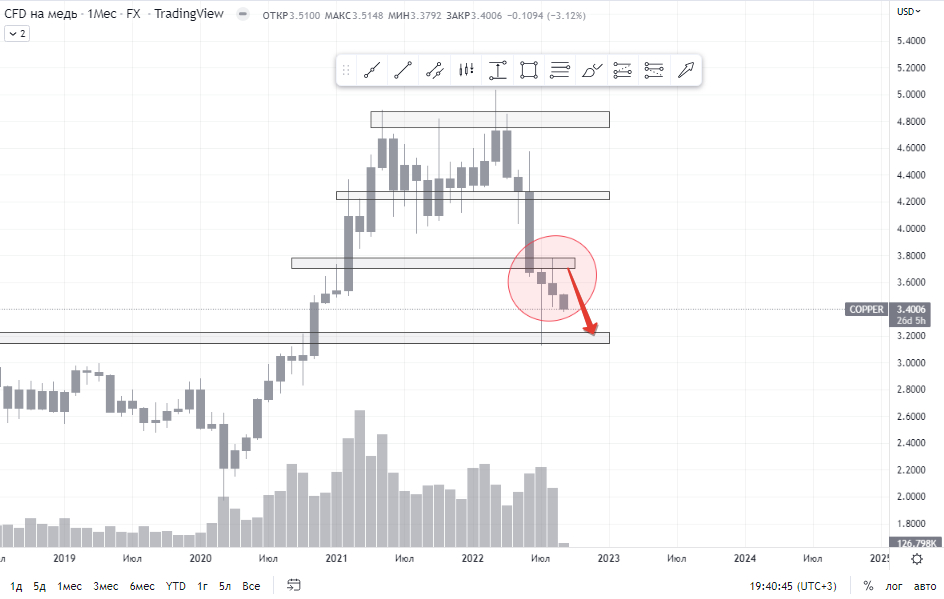

Медь наконец-то показала негативную динамику после двух недель неуверенного топтания на месте. Интенсивность движения довольно внушительная – 7,59% снижения за неделю. Слабость рисковых активов теперь налицо.

На месячном периоде видно подтверждение негативной динамики прошлых месяцев – долгосрочный тренд по-прежнему указывает на отметку в 3,17$, которая исторически всегда оказывала влияние на цену.

Доходность десятилетних облигаций показывает продолжение восходящего тренда, указывая на повышение инфляционных ожиданий участниками рынка.

Долгосрочная картина казначейских бумаг показывает безудержный рост их доходностей – август перечеркнул небольшие попытки снижения своим резким ростом доходности на 20% до текущих значений. Данный факт говорит нам о высоком недоверии участников рынка к долговым инструментам. Неспокойные времена ещё впереди.

Статистические факторы.

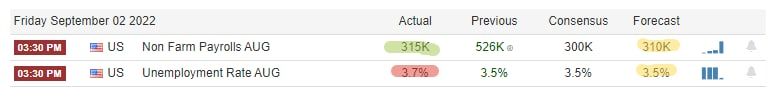

На прошедшей неделе вышло обновление по рынку труда – оно показало серьёзное повышение уровня безработицы с 3,5% до 3,7%. В моменте участники рынка отыграли эту новость как позитивную, и мы увидели небольшой рост рисковых активов, но общий тренд взял верх к окончанию торговой сессии, сведя на нет все усилия покупателей.

Показатели производственной активности американской экономики показывают неплохую динамику – 52,8 б.п. против 52 б.п. ожидаемых. Когда отовсюду звучат разговоры о рецессии, рост промышленной активности выглядит довольно странно.

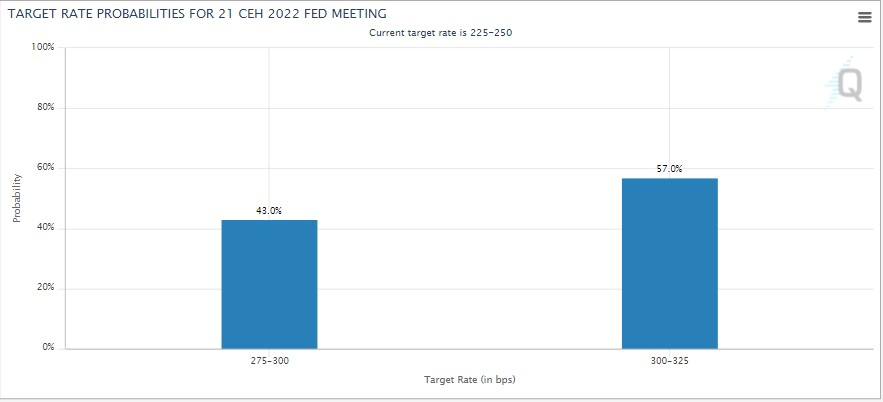

Ожидания участников рынка по повышению ключевой ставки к концу недели немного смягчились.

Вероятность более жёсткого, тройного, повышения ставки снизилась со значений прошлой недели в 61% до 57%. Это небольшое снижение, но оно отражает общее состояние рынка – панических настроений и открытого страха пока нет. Есть неуверенность и опасения.

Резюме.

Судя по всему, мы находимся в периоде слабости рынка, как я и говорил ранее. Это видно, как и по технической картине, так и по показателям базовой метрики и статистическим факторам. Но не стоит впадать в депрессию и уныние – это всего лишь очередной период слабости рисковых активов.

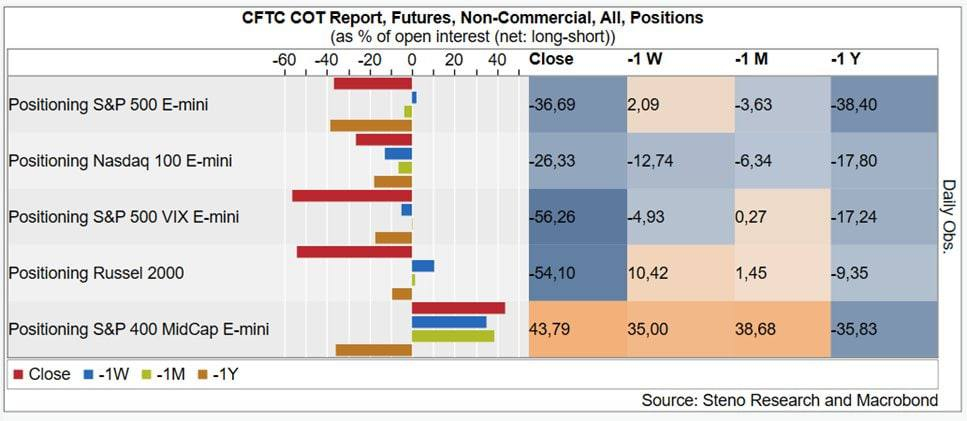

Если посмотреть на количество коротких позиций в ключевых индексах американского рынка, то становится понятно, что с таким багажом уехать ниже июньских минимумов наврядли получится.

Вероятнее всего, что рынок продолжит своё снижение к этим крепким ценовым уровням, и мы увидим, условно, спокойный боковик на протяжении всего сентября. Ведь впереди нас ждёт статистика по инфляции, заседание ФРС, и много прочих статистических показателей американской экономики, которые заставят поволноваться ещё не раз.

Послесловие.

Рынок нефти в последнее время вызывает некоторые сомнения, в плане снижения цен. Попытки ограничения цен на нефть, по которым Россия поставляет её на мировой рынок, приведут к ограничению предложения. Об этом недавно сказал заместитель председателя правительства, Александр Новак – Россия не будет поставлять нефть на рынок по фиксированным ценам, мы будем работать только на рыночных условиях.

Рост цен на нефть вызовет рост инфляции, о чём нам говорят сегодня инфляционные ожидания в лице доходности казначейских бумаг. В итоге, ФРС придётся ужесточить свои решения по монетарной политике, что вызовет довольно серьёзный негатив у рисковых активов и приведёт к более глубокому снижению, гораздо ниже июньских минимумов.

Конечно же, это не безапелляционное заявление, это всего лишь моё предположение – довольно спорная гипотеза. Пока что она не имеет большого числа подтверждений со стороны входящих данных, и показывает туманные перспективы для воплощения в жизнь. Но в последнее время произошло довольно много невозможного.

В текущей ситуации будет отличным решением спустится на мелкие таймфреймы и торговлю внутри-дня – волатильность в акциях будет только нарастать. Если вам это неприемлемо, то просто займитесь чем-то более интересным чем рынок, в ожидании новых возможностей для набора долгосрочных портфелей. Как всегда, призываю вас к осознанным и взвешенным торговым решениям, с сохранением вашего риск- и мани-менеджмента. И желаю всем высоких прибылей!