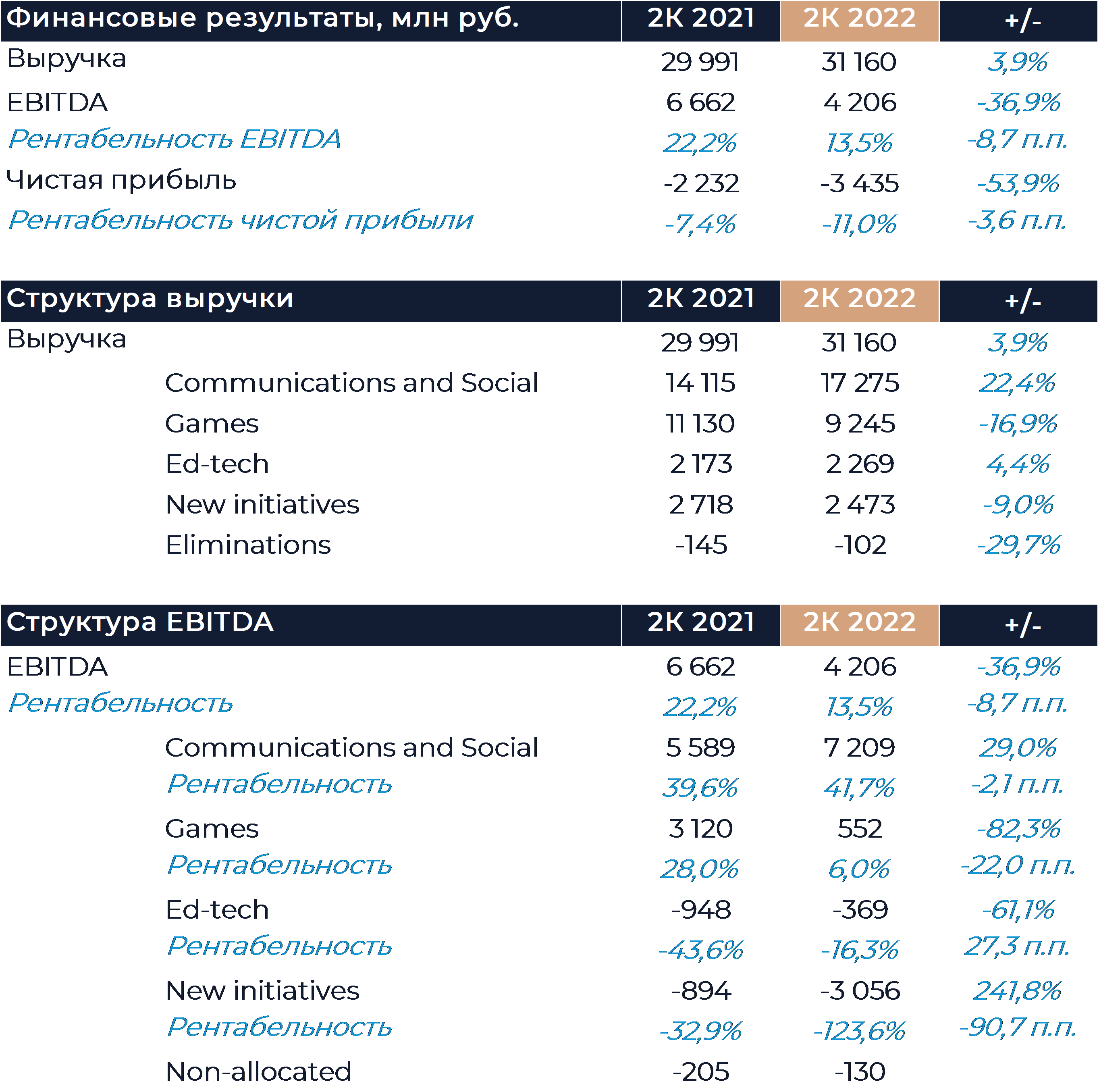

Группа VK (MCX:VKCODR) представила свои финансовые результаты за 2К 2022 г., которые по большей части совпали с ожиданиями рынка. Общее направление в результатах сегментов соответствовало нашим оценкам, хотя динамика могла быть хуже или лучше прогнозов. Рост выручки рекламного бизнеса ускорился в несколько раз относительно предыдущего квартала, и компании удалось продемонстрировать улучшение рентабельности в сегменте коммуникаций и социальных сетей. В игровом бизнесе квартал ожидаемо был очень слабым по большей части из-за укрепления рубля. В прочих инициативах наблюдалась негативная динамика выручки и значительный рост затрат в связи с инвестициями в развитие новых проектов. Образовательные сервисы почти не показали роста на фоне слабого спроса, но улучшили рентабельность г/г. В совокупности группе удалось добиться незначительного роста выручки, а EBITDA просела почти на 40% г/г при увеличении затрат на персонал и маркетинг. Компания пока не предоставляет прогнозы и не будет проводить конференц-звонок. Наша рекомендация и целевая цена для расписок VK находятся на пересмотре.

Выручка холдинга по итогам квартала увеличилась на 4% г/г при разнонаправленной динамике сегментов. В сегменте коммуникаций и социальных сетей рост выручки превысил 22% г/г против 9% в 1К. Доходы от интернет-рекламы выросли почти на 28% г/г, что связано с приходом большого числа пользователей и рекламодателей от конкурирующих западных площадок. Динамика направления оказалась заметно лучше, чем мы ожидали, и VK удалось в полной мере компенсировать падение рекламного рынка за счет увеличения контролируемой доли. Доходы от IVAS снизились почти на 9% г/г. Мы ранее отмечали, что изменение в платежных инструментах могло привести к замедлению роста, но влияние оказалось более сильным. Динамику выручки сегмента также поддержало включение в его структуру рекомендательных сервисов, которые до этого года учитывались в новых инициативах. Выручка рекомендательных сервисов выросла на 20% г/г и составила 341 млн руб. (2% выручки сегмента). После завершения сделки и приобретения Дзена рекомендательные сервисы станут одной из важнейших составных частей подразделения. Рентабельность EBITDA сегмента коммуникаций улучшилась как кв/кв, так и г/г, что в компании связывают с сильной динамикой выручки и снижением вознаграждения партнеров.

ВКонтакте продолжает демонстрировать сильные операционные метрики за счет притока новых пользователей. Среднемесячная аудитория социальной сети в России выросла на 5,5% г/г и достигла 75,7 млн человек, а среднее время использования превысило 47 минут против 45 минут годом ранее. Ежемесячный охват сейчас составляет 83% аудитории Рунета. Компания не приводит данные по росту выручки социальной сети, но мы полагаем, что он превышал 20% г/г.

В игровом сегменте выручка упала на 17% г/г, что хуже нашего прогноза. Основные причины заключаются в укреплении рубля, отсутствии релизов новых проектов и слабой динамике глобального игрового рынка. Мобильный сегмент, который особенно сфокусирован на западных рынках, просел значительно сильнее сегмента ПК и консольных игр. MAU игр компании выросла на 25% г/г, но доля платящей аудитории при этом упала на 1,1 п.п. г/г, до 3,8%. Такая динамика связана с увеличением числа пользователей гиперказуальных игр, без учета которых ежемесячная аудитория и число платящих пользователей остались неизменными г/г. EBITDA My.Games снизилась более чем на 80% г/г из-за падения выручки и негативного влияния укрепления рубля на рентабельность.

Выручка образовательных сервисов прибавила всего 4% г/г в силу ослабления спроса. За квартал платформы VK привлекли 480 тыс. новых пользователей, из которых 37 тыс. оплатили курсы. Наблюдается заметное снижение среднего чека г/г, что могло быть вызвано предоставлением скидок. Рентабельность EBITDA существенно улучшилась г/г, но осталась неизменной кв/кв. В компании отмечают, что влияние начислений налогового резерва и макроэкономические факторы удалось частично компенсировать оптимизацией маркетинговых затрат.

В новых инициативах выручка снизилась на 9% г/г в силу переноса рекомендательных систем в другой сегмент и слабой динамики ряда включенных бизнесов. Инвестиции в новые проекты такие как Клипы, VK Play, Звонки, RuStore, привели к росту убытка сегмента на уровне EBITDA более чем в 3 раза г/г. В совокупности с негативной динамикой в игровом сегменте это определило слабый показатель EBITDA группы по итогам квартала.

Компания сообщила, что ей удалось договориться о выкупе по конвертируемым облигациям на 400 млн долл. с частью держателей на территории РФ. На момент публикации отчетности VK уже выкупили часть выпуска, но какой точно объем — не уточняется. Компания намерена продолжить выкупать облигации у держателей в России, а вопрос о выкупе облигаций вне РФ пока прорабатывается.