Банк международных расчетов (BIS), который объединяет центробанки мира, опубликовал свое ежегодное исследование.

Ключевые тезисы:

▪️ Риск стагфляции возрастает на фоне ослабления экономического роста во всем мире и непредсказуемо высокой инфляции, которая может означать начало новой инфляционной эры. Как и в начале 1970-х, инфляция охватывает 75% всех стран.

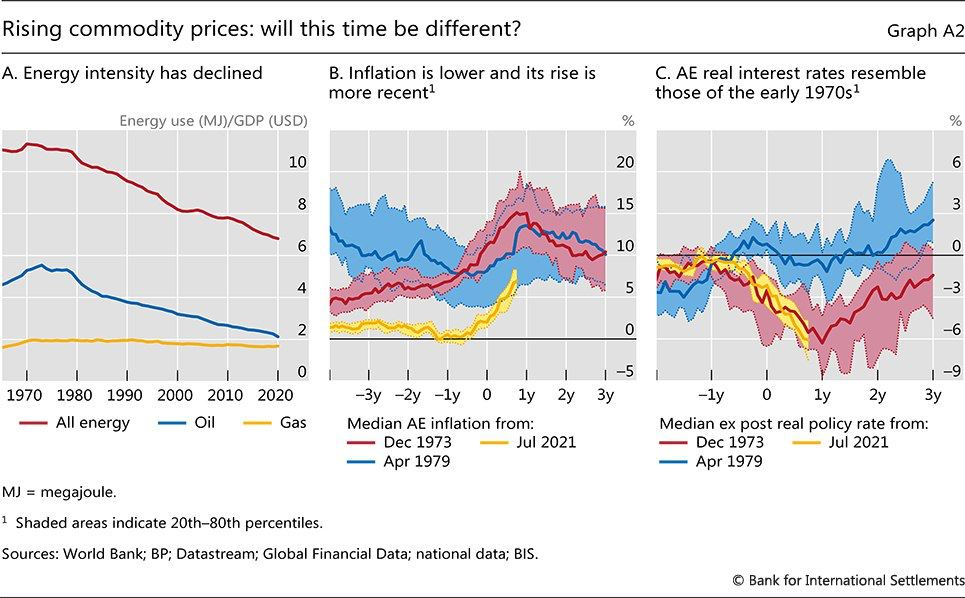

▪️ И все же повторение стагфляции, аналогичное 1970-м, маловероятно из-за улучшения монетарной политики и макропруденциальных рамок, а также меньшей зависимости от энергии (на изображении "А")

▪️ Главная задача центробанков — снизить инфляцию, при этом пытаясь нанести как можно меньше ущерба реальной экономике. Но отдельно указывают, что скромного замедления экономики может быть недостаточно.

▪️ Сейчас главный риск исходит от финансовой уязвимости — высокий уровень долговой нагрузки и завышенные цены на активы.

Банк ссылается на инфляционный период 1970-х, указывая на текущую слабость монетарной политики. Сейчас скорость повышения % ставки за год отстает от роста инфляции, что делает реальные ставки низкими (на изображении "С"). Аналогично было в 1973 г., после чего следовали резкие повышения % ставки.

Пока же низкие реальные ставки делают кредиты привлекательными, что побуждает дальнейшее раскручивание инфляции. Исходя из этого, BIS советует центробанкам стран приступать к более радикальным действиям, несмотря на угрозу спада в экономике.

Как говорил и Пауэлл на прошлой неделе в Сенате: главный риск сейчас — это закрепление высокой инфляции и ожиданий высокой инфляции. Инфляционные режимы обладают самоусиливающимися свойствами: высокая инфляция провоцирует высокую инфляцию, даже при слабых первопричинах для этого в реальной экономике. Опасность рецессии в этой логике отходит на второй план.

Особенности текущей ситуации, на которые указывает Банк:

- рекордные уровни долговой нагрузки

- завышенные оценки активов

Одновременное присутствие повышенной финансовой уязвимости и высокой инфляции во всем мире делают нынешнюю конъюнктуру уникальной для эпохи после Второй мировой войны.

Поэтому кризис финансовых рынков, скорее всего, станет каналом для запуска кризиса в экономике.

Например, при высоком уровне долговой нагрузки уход центробанков от покупок активов вынудит инвесторов переоценивать риски. С этим уже столкнулся ЕЦБ. Текущая задача усидеть на двух стульях — (1) ужесточение монетарной политики и (2) одновременное сохранение стабильности перегретых кредитных рынков — сложна в реализации.

Дополнительные риски исходят из банкротства отдельных институций, которые могут трансформировать стрессы в более системные нарушения. Финансовая система успешно пережила коллапс Archegos Capital Management в апреле 2021, но получится ли так же легко пережить возможный коллапс в криптомире на фоне жёсткой монетарки — неизвестно. А институций, раздутых мягкой монетарной политикой, много.

Поверх этого рынки активов.

SPY уже упал на 18%, хотя реальные сложности в экономике и массовое падение прибылей еще не начались, даже в консенсус-прогнозе. Схожие угрозы падения Банк видит и в рынке жилья.

Базовый прогноз в таком случае следующий: падение финансовых, особенно кредитных, рынков провоцирует кризис реальной экономики и падение прибылей, что провоцирует дальнейшее падение финансовых рынков.

Мы пока что на переходе из первого этапа во второй, впереди еще много интересного.