Япония в одностороннем порядке распечатает нефтяные резервы, Германия тоже готова

- Intel производит масштабную реструктуризацию под руководством главного исполнительного директора Пэта Гелсингера в попытке вернуть былую славу

- Аналитики по-прежнему настроены пессимистично, считая, что Intel предстоит неравный бой

- Снижение маржи создает серьезную угрозу для долгосрочных перспектив акций

- Хотите добавить в свой портфель другие перспективные акции? Пользователи InvestingPro+ получают эксклюзивный доступ к аналитическим инструментам, данным и предварительно настраиваемой системе для отбора акций. Подробнее

Последние 10 лет оказались непростыми для инвесторов крупнейшего американского производителя чипов — Intel (NASDAQ:INTC). В течение этого периода компания не сумела предложить рынку передовые чипы, уступив значительную часть рыночной доли таким конкурентам, как Taiwan Semiconductor Manufacturing (NYSE:TSM) и Samsung Electronics (OTC:SSNLF; KS:005930).

Слабость бизнеса нашла отражение в динамике акций Intel, которую можно проследить по графикам. За последние пять лет бумаги компании выросли примерно на 20%, тогда как отраслевой ориентир Philadelphia Semiconductor Index подскочил более чем на 190%. Сессию вторника акции Intel завершили на отметке $43,53.

И тем не менее, компания начала предпринимать меры в попытке изменить ситуацию. У руля Intel недавно встал Пэт Гелсингер, пообещавший провести масштабную реструктуризацию.

И она уже начала приносить плоды. Intel строит в Огайо новый производственный комплекс стоимостью $20 миллиардов, который, согласно ожиданиям компании, должен стать крупнейшим в мире.

Новый комплекс будет опираться на самые передовые технологии и позволит увеличить роль США в мировой цепочке поставок полупроводников, вернув больше производства в страну и создав тем самым противовес Азии, которая доминирует на рынке в настоящее время.

Гелсингер также планирует расширение операций в Европе за счет сделок и увеличения расходов на исследования и разработки. Ранее в этом году Intel договорилась о приобретении Tower Semiconductor (NASDAQ:TSEM) за $5,4 миллиарда в рамках усилий по налаживанию контрактного производства чипов для других компаний.

Неравный бой

Аналитики, однако, по-прежнему настроены пессимистично. По их мнению, Intel вступила в неравный бой, особенно с учетом того, что многие из крупнейших клиентов компании теперь сами разрабатывают чипы.

Так, Apple (NASDAQ:AAPL) отказалась от комплектующих Intel в своих компьютерах Mac, сделав выбор в пользу технологии Arm Ltd. Компании Amazon (NASDAQ:AMZN) и Microsoft (NASDAQ:MSFT) движутся в том же направлении, разрабатывая собственные серверные процессоры.

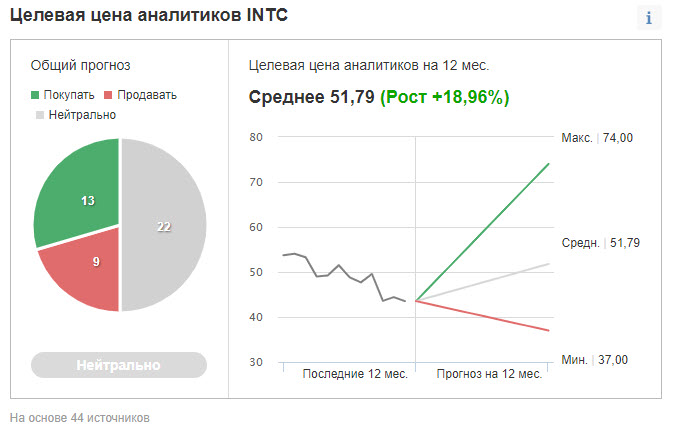

44 аналитика, опрошенные Investing.com, придерживаются нейтрального консенсуса: у 22 аналитиков для акций Intel присвоен рейтинг «нейтрально», у 13 аналитиков — рейтинг «покупать» и еще у 9 аналитиков — «продавать».

Источник: Investing.com

Аналитики Morgan Stanley в обзоре, озаглавленном Clash of Chips («Битва чипов»), не включили Intel в свой список возможностей для покупки.

«Если говорить о передовой, то в сфере продвинутых полупроводников в течение следующего десятилетия, как нам кажется, будут доминировать TSMC и Samsung, которые будут извлекать выгоду из обширной и стремительно развивающейся производственной базы».

Роль Intel аналитикам «менее ясна».

TSMC и Samsung единственные управляют заводами по производству самых передовых полупроводников, имея в числе своих крупнейших клиентов такие компании, как Apple, Qualcomm (NASDAQ:QCOM) и NVIDIA (NASDAQ:NVDA).

Еще один фактор давления на акции Intel — снижение маржи. Валовая мажа Intel в этом году ожидается в районе 52%. Этот ключевой для производственных компаний показатель представляет собой процент выручки после вычета всех относящихся к производству затрат.

В других отраслях такая валовая маржа считалась бы высокой, но для Intel она на 10 процентных пунктов ниже исторических уровней. Она также ниже показателей конкурентов. Валовая маржа Texas Instruments (NASDAQ:TXN) приближается к 70%, а компания Advanced Micro Devices (NASDAQ:AMD), которая до сих пор не показывала высокую маржу, ожидает в этом году 51%.

Понять, восстанавливается ли Intel под руководством Гелсингера, также поможет то, сможет ли компания защитить свою прибыль от потенциального циклического спада, который прогнозируют многие аналитики в течение следующих 12 месяцев.

В апреле Intel озвучила разочаровывающий прогноз по продажам и прибыли на второй квартал, указав на ослабление спроса на свои чипы. На рынке сейчас усиливается беспокойство по поводу замедления общего спроса на потребительские ПК — основной источник выручки Intel — после активного роста, связанного с работой и учебой из дома во время пандемии.

Подведем итоги

Intel вступила на долгий путь восстановления, что требует значительных ресурсов и вредит марже. Аналитики сомневаются в способности компании вернуть себе былую славу.

Мы советуем инвесторам придерживаться выжидательного подхода.

***

InvestingPro+ предлагает пользователям:

- финансовые показатели любой компании за последние 10 лет

- рейтинги финансового благополучия по параметрам прибыльности, роста и пр.;

- оценки справедливой стоимости, рассчитанные с использованием десятков финансовых моделей;

- быстрое сопоставление с конкурентами;

- графики с фундаментальными показателями и графики цены и мн. др.

На InvestingPro+ пользователи могут быстро найти все ключевые данные, необходимые для принятия взвешенных решений. Подробнее