Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

Summary | В двух словах

Вот темы, которые привлекли наше внимание:

• Как инвесторы реагируют на замедление американской экономики.

• Почему популярность в социальных сетях больше не приводит к появлению акций-мемов.

• Как фонды частного капитала управляют риском инвестиций.

• Почему американские промышленные компании ищут новые направления бизнеса.

• Что ждет криптоинсайдеров.

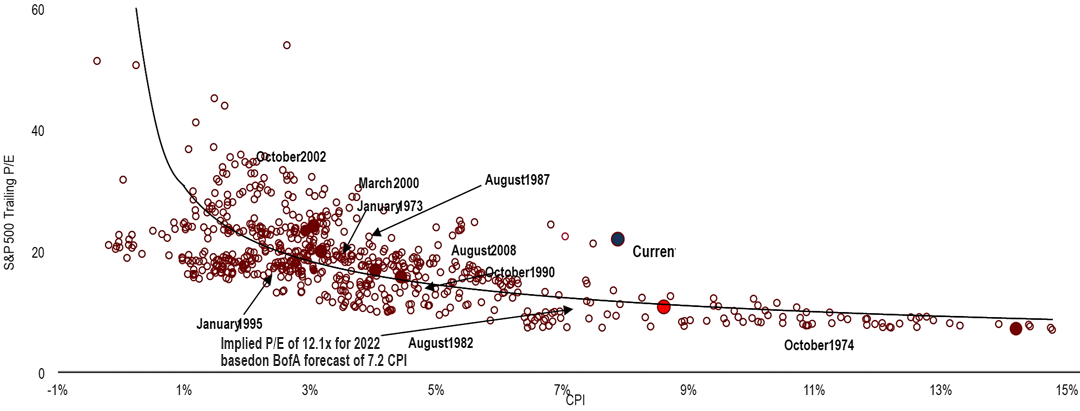

• Как высокая инфляция отражается на мультипликаторе P/E.

Bird’s View | Макро

«Будьте осторожны в своих желаниях.»

Эзоп

Всего полгода назад экономисты были единодушны в том, что экономика США нуждается в замедлении, а рынок акций – в коррекции. Эти желания исполнились, но не принесли оптимизма инвесторам, пишет Bloomberg.

К примеру, еще в марте рынок жилья был явно перегрет. Цены на него стремительно росли, даже когда ставки по ипотеке превысили 4%. Было неясно, какой уровень цен и ипотечных ставок нужен, чтобы охладить ситуацию. Спустя два месяца стало понятно: текущие цены на жилье и ипотечные ставки около 5,5% наконец-то привели к восстановлению баланса на рынке. Пока рано говорить о том, насколько прочен этот баланс, но нездоровый пандемический бум на рынке жилья, похоже, закончился.

Еще одна тенденция, которую ожидали экономисты, – это переход от расходов на товары к расходам на услуги, ведь с уходом пандемии потребители возвращаются к привычным моделям поведения. Компания Amazon (NASDAQ:AMZN) сообщает о переизбытке персонала, а Walmart (NYSE:WMT) сокращает избыточные запасы. В свою очередь, авиакомпании и отели испытывают высокий спрос и повышают цены. Однако инвесторов больше беспокоят признаки снижения потребления товаров, чем бум в сфере досуга.

В течение последней пары лет признаки пузыря наблюдались во многих сферах, от технологических стартапов до криптоактивов. Теперь же, наконец, ситуация меняется. Цены на рисковые активы снижаются, технологические компании все чаще объявляют о сокращении рабочих мест, а венчурные инвесторы предупреждают о закате эры легких денег.

Все эти изменения вызваны действиями Федрезерва по сдерживанию высокой инфляции. В начале года рынок был настроен на то, что ключевая процентная ставка составит 1% в марте 2023 года – на фоне бурного роста экономики этого было явно недостаточно для сдерживания инфляции. Теперь же ожидания рынка в отношении базовой ставки на март 2023 года больше похожи на 3%.

Неизвестно, будет ли этого достаточно для снижения инфляции, но, судя по реакции рынков, теперь эта цель выглядит гораздо более достижимой, чем еще несколько месяцев назад.

Зачем это знать?

Вопрос, который теперь волнует инвесторов: сможет ли ФРС управлять этим процессом и сдерживать инфляцию без сползания экономики в рецессию. Ирония в том, что спроси кто-то экономистов в декабре, как будет выглядеть здоровая ребалансировка экономики и денежно-кредитной политики в первой половине 2022 года, они, скорее всего, описали бы примерно то, что и происходит сейчас.

Not the machines | Поведение

История о том, как обычные розничные инвесторы с форума Reddit наказали профессиональных управляющих хедж-фондов на миллиарды долларов, так впечатлила рынок, что привела к появлению в прошлом году сразу двух новых биржевых фондов, основанных на «мудрости толпы».

Фонд Roundhill Meme (NYSE:MEME) пытается повторить волшебную формулу, которая привела к взлету GameStop (NYSE:GME) и AMC Entertainment (NYSE:AMC). В его портфель входят акции 25 компаний, которые сочетают повышенную активность в социальных сетях и большой объем коротких позиций. А фонд VanEck Social Sentiment (NYSE:BUZZ) включает 75 акций компаний крупной капитализации, демонстрирующих наиболее позитивное настроение инвесторов в соцсетях.

Однако ставка на то, что социальные сети помогают частным инвесторам находить уникальные инвестиционные идеи, в этом году дает сбой. Фонд MEME с момента запуска в декабре упал почти на 60%, а BUZZ – на 40% за тот же период.

Взлет популярных в соцсетях акций стал продуктом своего времени – бычьего рынка, вертолетных денег и скучающих на карантине частных инвесторов. Как только изменились внешние условия, фонды на эти акции оказались просто ставкой на риск, в то время как ужесточение монетарной политики заставляет инвесторов, наоборот, снизить аппетит к риску.

Зачем это знать?

О том, как важно вовремя уловить тренд, красноречиво говорит судьба индекса популярных в соцсетях компаний BUZZ, на основе которого создан одноименный фонд. Отслеживающий этот индекс ETF уже существовал ранее под тикером BUZ, прежде чем прекратить жизнь в 2019 году, лишь немного не дотянув до бума акций-мемов.

The Gaze into tomorrow: Венчуры и частные инвестиции

Управляющие фондами прямых инвестиций (private equity) используют способы снизить риск, недоступные для обычных инвесторов, об этом пишет Enterprising Investor. Такие фонды могут напрямую вмешиваться в бизнес компаний из своего портфеля. Представители фондов входят в состав советов директоров, обладают правом вето и пользуются механизмами защиты от размывания капитала, которые помогают охранять собственные интересы. Такой степени снижения инвестиционного риска за счет жесткого контроля портфеля инвесторы в публичные компании могут только позавидовать.

Именно поэтому, когда компании выходят на биржу, основатели часто пытаются восстановить контроль с помощью выпуска специального класса акций, на каждую из которых приходится несколько голосов (в отличие от обыкновенных акций, для которых сохраняется принцип «одна акция – один голос»). Это позволяет инсайдерам сохранять большинство голосов при принятии важнейших решений.

Недавняя попытка руководства Twitter (NYSE:TWTR) предотвратить покупку компании Илоном Маском показывает, что руководители публичных компаний могут действовать вопреки интересам акционеров, а в случае контроля над компанией со стороны фондов прямых инвестиций такие риски исключены.

Еще одно преимущество фондов прямых инвестиций – возможность следовать долгосрочным приоритетам, независимо от меняющихся экономических условий. После получения длинных денег менеджеры пользуются относительной свободой действий по инвестированию капитала. Они могут рассчитывать, что сохранят доступ к нему, даже если на рынке коррекция – в отличие от управляющих хедж-фондов, вынужденных возвращать средства впавшим в пессимизм инвесторам.

Наконец, биржи требуют регулярного раскрытия информации о состоянии дел в компании, зачастую снижая горизонт планирования менеджмента до результатов ближайших кварталов. В тех случаях, когда акционером компании является фонд прямых инвестиций, топ-менеджмент может не беспокоиться о реакции публики и сфокусироваться на достижении стратегических целей.

Зачем это знать?

Эффективность инвестиций оценивается с поправкой на риск, и фонды прямых инвестиций за счет мер контроля над портфельными компаниями зачастую не только снижают риск инвестиций, но и повышают их доходность.

From the markets | Рынки

Традиционно у промышленных компаний, испытывающих трудности с ростом, было несколько стратегий поведения, рассказывает The Washington Post.

Они могли разделить бизнес на несколько частей, хотя такое разделение все чаще приносило меньше выгоды.

Еще они могли купить компанию по разработке программного обеспечения, и многие так и поступали. Правда, инвесторы со временем стали все более прохладно относиться к заоблачно высоким оценкам, по которым обычно проходит покупка таких компаний.

Третий вариант – диверсификация – долгое время был непопулярным решением в условиях многолетнего тренда в обратную сторону – от монструозных многопрофильных конгломератов прошлого к эффективным, сконцентрированным на отдельных отраслях компаниям.

Все изменилось после пандемии и вызванного ею нарушения цепочек поставок. Nucor (NYSE:NUE), крупнейший американский производитель стали, объявил в середине мая о покупке за 3 миллиарда долларов компании C.H.I. Overhead Doors, производителя гаражных и складских ворот.

Похожим образом поступают и другие компании. Например, Sherwin-Williams (NYSE:SHW), Hershey (NYSE:HSY) и American Eagle Outfitters (NYSE:AEO) приобрели компании из своих цепочек поставок, чтобы иметь больше контроля над процессами производства и доставки на фоне логистических затруднений.

Зачем это знать?

Время покажет, насколько удачным окажется этот опыт вертикальной интеграции и как его оценят инвесторы. Сейчас же многочисленные заявления о смерти промышленных конгломератов выглядят преждевременными.

Frontier | Новые финансы, новые рынки

Скандал с обвинением в инсайдерской торговле бывшего сотрудника OpenSea, крупнейшей криптобиржи для торговли токенами NFT, в очередной раз поднимает вопрос регулирования криптосферы.

Одна из наиболее чувствительных тем как раз связана с действиями инсайдеров: размещение токенов на биржах добавляет криптоактивам ликвидности и популярности и, как правило, приводит к росту цен на них. Поэтому спекулянты, обладающие данными о скором листинге на бирже, способны извлечь из этой информации прибыль, купив токены заранее и продав их после размещения на волне интереса других пользователей.

Как пишет The Wall Street Journal, исследование компании Argus позволило установить подозрительную торговую активность, связанную с листингом токенов на биржах. Дело в том, что информация о сделках сохранилась в публичном блокчейне – реестре, хранящем всю информацию о движении токенов между криптокошельками. Аналитики Argus нашли и проанализировали кошельки, которые скупали монеты незадолго до их листинга на крупнейших биржах и продавали сразу после взлета цены на этом событии. Только по одному из ряда эпизодов оценочная прибыль от такой торговли составила свыше 1,7 миллиона долларов.

Несмотря на то, что вероятные инсайдеры знали, что их следы останутся в блокчейне, до недавнего времени их мало это заботило: во-первых, блокчейн позволяет увидеть движение средств, но не установить личность владельцев. А во-вторых, отсутствие государственного регулирования криптосферы приводило к чувству безнаказанности – ведь криптотокены формально не относятся к ценным бумагам, инсайдерская торговля которыми регулируется законом. Как оказалось, регуляторы не согласны с такой трактовкой и готовы с ней бороться.

Зачем это знать?

Криптовалютная экосистема все чаще сталкивается с проблемами, которые мир традиционных финансов начал решать еще несколько десятилетий назад, и инсайдерская торговля – как раз одна из них. Учитывая опыт регулирования традиционной сферы финансов, накопленный правоохранительной системой за это время, можно ожидать, что криптосфера пройдет путь от полной анархии к активной защите инвесторов гораздо быстрее. Именно об этом свидетельствует первое в истории обвинение в инсайдерской торговле NFT-картинками, которые вряд ли когда-нибудь будут удостоены звания ценных бумаг.

Beyond words | График

Как правило, высокая инфляция должна приводить к снижению коэффициента P/E (отношение рыночной стоимости акции к прибыли на акцию). Если инвесторы ожидают, что будущую прибыль съест инфляция, они будут готовы платить за акции компании меньше, чем при низкой инфляции. Эти размышления подтверждаются историей американского рынка: при прочих равных условиях более высокая инфляция действительно коррелирует с более низкими мультипликаторами P/E.

Исторический коэффициент P/E компаний S&P 500 в сравнении с изменением индекса потребительских цен (CPI) с 1965 года по настоящее время

Зачем это знать?

В такой логике текущий P/E (отмечен черным кругом) пока выглядит высоким в контексте исторических данных. Инвесторы или еще недостаточно скорректировали оценки компаний на фоне меняющейся инфляции, или, наоборот, учитывают текущую высокую инфляцию, но по-прежнему считают, что она может быть преходящей. Или же они верят, что инфляция вскоре отразится в ценах для потребителей, и прибыль компаний в номинальном выражении возрастет.

Data | Данные

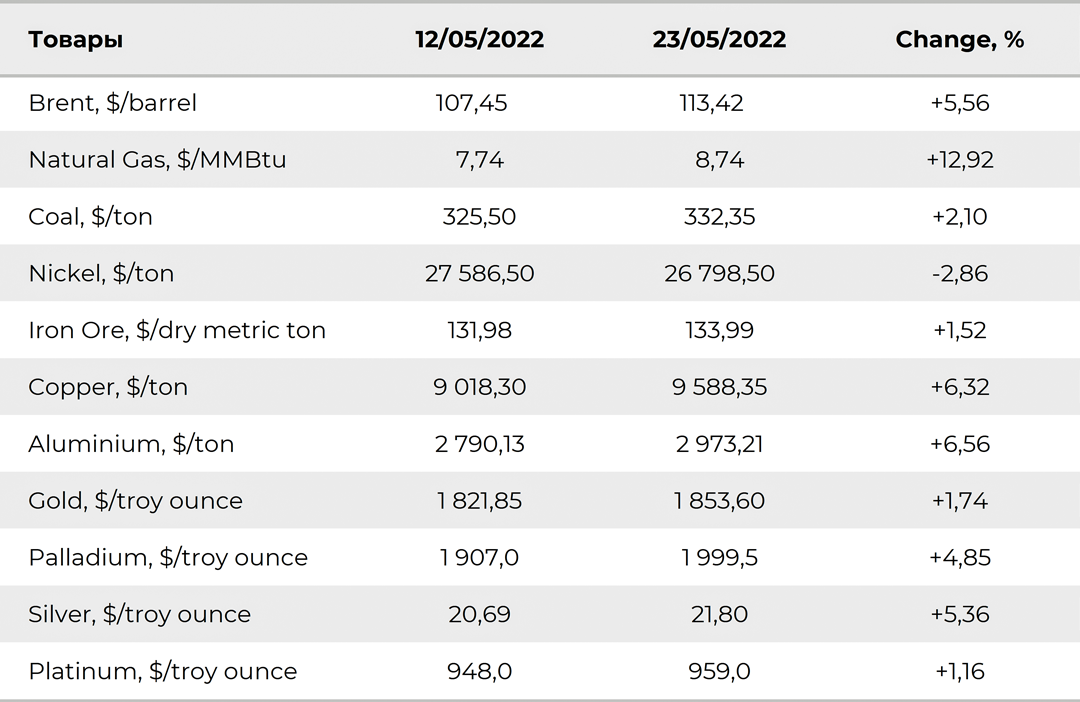

Товарно-сырьевые рынки

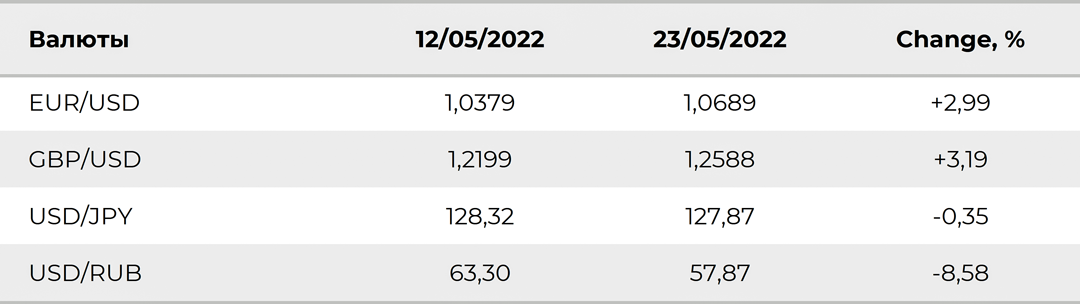

Валюты