Нефтегазовые доходы России в феврале сократятся вдвое — Reuters

- Отчет за первый квартал финансового 2023 года будет опубликован в среду, 25 мая, после закрытия регулярных торгов в США

- Прогноз по выручке: $8,12 миллиарда

- Прогноз по прибыли на акцию: $1,3

Недавний обвал акций NVIDIA (NASDAQ:NVDA) показывает, что у инвесторов больше не вызывают восторга впечатляющие финансовые показатели этого производителя полупроводников. С начала текущего года акции компании упали в цене на 42%, в понедельник финишировав по $168,98.

После того, как годами на видеокарты сохранялся накопившийся спрос, а цены на полупроводники повышались, теперь инвесторы начинают учитывать токсичное сочетание резкого роста инфляции, повышения процентных ставок и экономической стагнации, которое может создать угрозу для траектории роста самого дорогого американского производителя микросхем.

Рецессии особенно сильно сказываются на производителях чипов, поскольку замедление экономики уменьшает общий спрос на полупроводники, используемые в различных отраслях, включая автопром и производство компьютеров и промышленного оборудования.

Более того, у производителей в такие периоды обычно быстро накапливаются запасы, на расчистку которых затем уходят годы, что оказывает дополнительное давление на прибыль.

Под влиянием этих опасений индекс Philadelphia Semiconductor Index (SOX) в этом году потерял 26,6%. Этому резкому падению, в результате которого рыночная капитализация сократилась более чем на $750 миллиардов, предшествовал рост по меньшей мере на 40% в течение трех лет подряд.

Слабые места NVIDIA

Помимо макроэкономических трудностей, в текущем квартале NVIDIA, вероятно, снова будет иметь дело с проблемами, выявленными в ее последнем квартальном отчете.

Во-первых, продажи чипов автопроизводителям оказались слабее ожиданий. В публикуемом в среду отчете компания, вероятно, также сообщит о списании $1,36 миллиарда вследствие неудачной попытки приобретения британского поставщика полупроводников и программного обеспечения ARM — сделки, натолкнувшейся на сопротивление глобальных регуляторов.

Аналитики Morgan Stanley в опубликованном недавно обзоре отметили, что у них вызывает обеспокоенность замедление игрового сегмента:

«NVIDIA остается одной из лучших компаний роста в полупроводниковом секторе, имея в своем активе сильный, дифференцированный бизнес AI/ML и занимая лидерские позиции в игровом сегменте. Однако нас беспокоит замедление бизнеса игровых видеокарт и высокая оценка в сопоставлении с конкурентами, из-за которой планка остается повышенной, а мультипликатор оказался под угрозой».

И тем не менее, вера аналитиков в долгосрочные перспективы роста компании пока не уменьшилась из-за текущего ухудшения макроэкономических условий.

Еще один сильный квартальный отчет от Nvidia должен сместить фокус обратно на фундаментальные факторы с учетом того, что компании из самых разных отраслей — от автопрома и до производства телефонов — испытывают затруднения с закупкой необходимого количества чипов для своих продуктов.

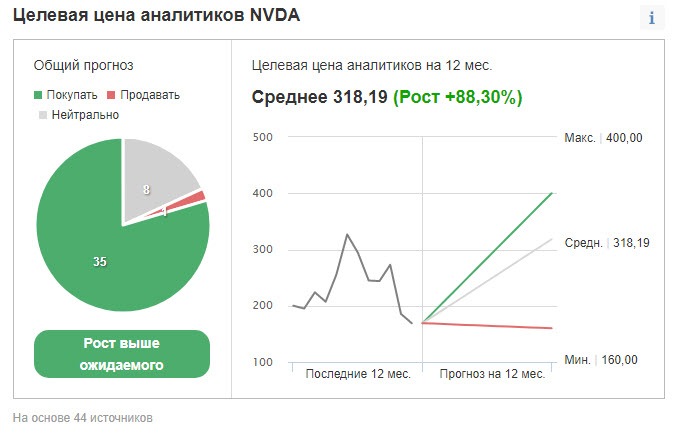

Среди 44 аналитиков, опрошенных Investing.com, у 35 для акций Nvidia присвоен рейтинг «выше рынка» с консенсусной 12-месячной целевой ценой $318, предполагающей потенциал роста на 88,3% с текущего уровня.

Источник: Investing.com

UBS в опубликованном вчера обзоре для клиентов подтвердили по акциям NVIDIA рейтинг «покупать», отметив:

«Мы ждем очередную порцию сильных результатов; прогнозы, по нашему мнению, снова будут повышены благодаря силе сегмента дата-центров, при этом спад в игровом сегменте пока не будет настолько сильным, чтобы создать угрозу для показателей, как опасаются многие инвесторы».

Подведем итоги

Публикуемый завтра квартальный отчет NVIDIA, возможно, продемонстрирует, что компания продолжает активно расти благодаря огромному накопившемуся спросу на чипы после пандемии. Однако инвесторы будут внимательно следить за сигналами ослабления с учетом увеличивающегося макроэкономического давления.

***

InvestingPro+ предлагает пользователям

- финансовые показатели любой компании за последние 10 лет;

- рейтинги финансового благополучия по параметрам прибыльности, роста и пр.;

- оценки справедливой стоимости, рассчитанные с использованием десятков финансовых моделей;

- быстрое сопоставление с конкурентами;

- графики с фундаментальными показателями и графики цены и мн. др.

На InvestingPro+ пользователи могут быстро найти любые ключевые данные, необходимые для принятия взвешенных решений. Подробнее