Ключевые моменты:

- Базовые розничные продажи США в апреле превзошли ожидания, мировые рынки отыгрывают идею, что США лучше справятся с циклом повышения ставок, чем оппоненты;

- Спрос на риск снизился, а доллар перешел в рост после выступления Пауэлла, показавшего, что ЦБ не собирается мелочиться в применении политики для подавления инфляции.

Бычий импульс, возникший после медвежьего пробоя ключевых уровней на американском рынке, почти полностью иссяк к среде, фьючерсы на биржевые индексы США и европейские рынки перешли в снижение. В краткосрочной перспективе на рынке доминируют две темы: улучшение экономических перспектив США относительно других экономик и ястребиный настрой Пауэлла во вчерашней речи.

Первая тема «заиграла новыми красками» после публикации отчета по розничным продажам в США, который показал, что домохозяйства не спешат урезать расходы несмотря на высокие темпы инфляции. Базовые розничные продажи, без учета продаж автомобилей, отражающие ключевой потребительский тренд в экономике, выросли на 0.6% в месячном выражении против прогноза 0.4%, при этом мартовский показатель был пересмотрен в сторону повышения, до 2.1%.

Позитивный отчет лег в противовес опасениям, что агрессивный темп ужесточения политики ФРС подтолкнет экономику к рецессии, что улучшило ожидания по реальной ставке в США. В отсутствие информации по другим ведущим экономикам, это запустило акцент на привлекательности американских активов, что отразилось в усилении позиций доллара в среду. Индекс американской валюты вырос на 0.3%, и, несмотря на обвал в понедельник и вторник, речи о полноценной коррекции пока не идет:

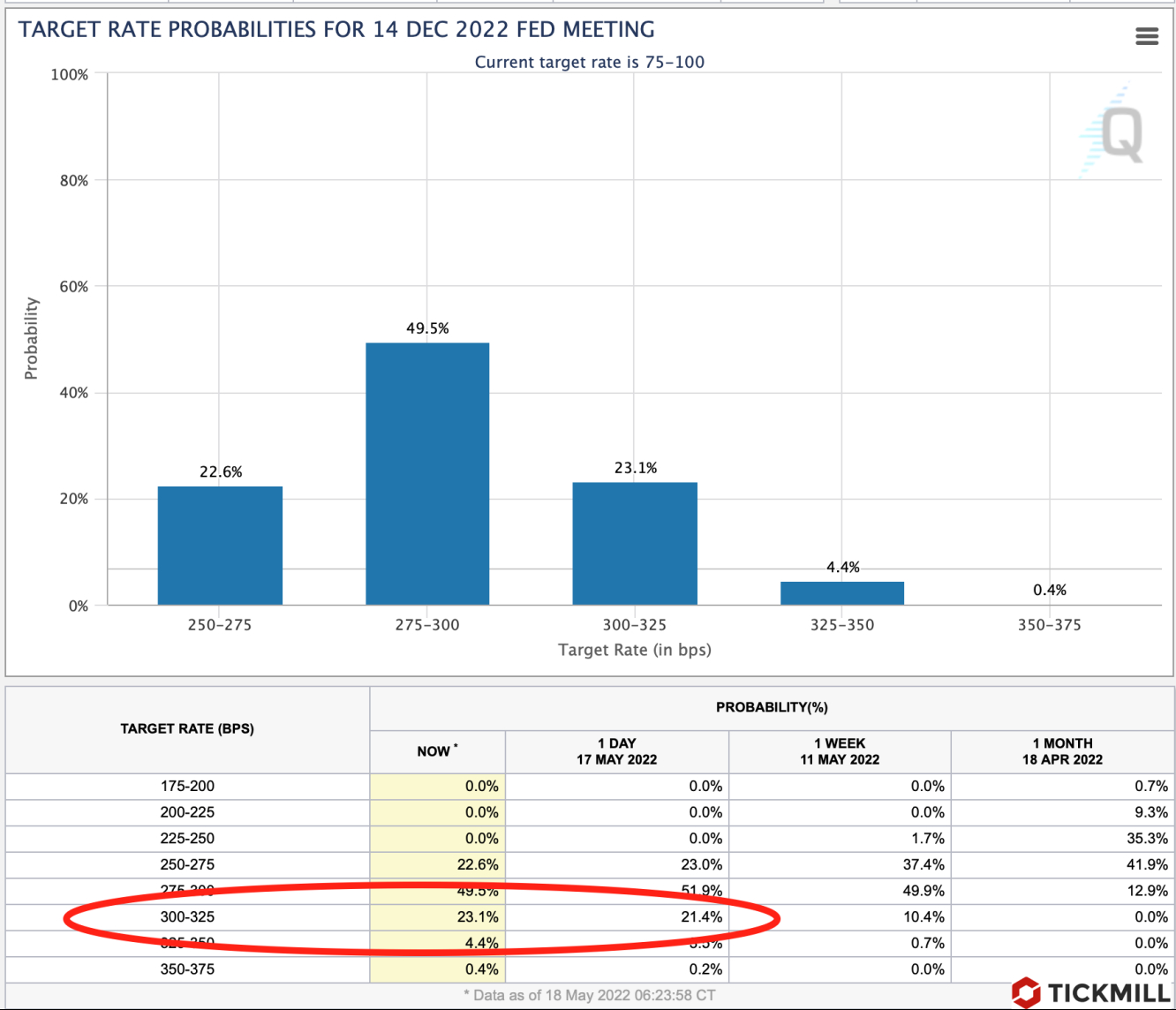

Пауэлл, выступая вчера, сделал ряд замечаний, которые показали, что ФРС бросает все силы сейчас на борьбу с инфляцией. Пауэлл почти открыто заявил, что достиг консенсуса по поводу повышения ставки на 50 б.п. два раза подряд на предстоящих заседаниях, а также, что, если потребуется, ФРС не будет церемониться и повысит ставку выше нейтрального уровня, что сместило ожидания по терминальной ставке в этом году. Шансы на то, что процентная ставка ФРС в декабре 2022 окажется на в диапазоне 300-325 б.п. (сейчас 75-100 б.п.), выросли с 21.4 до 23.1%:

Отчеты по инфляции в Великобритании и ЕС показали, что темп инфляции оказался чуть меньше ожиданий (9.0% против 9.1% прогноза в UK и 7.4% против 7.5% прогноза в ЕС). Тем не менее, это не сильно помогло EUR и GBP, которые снижаются из-за роста неприятия к риску на рынках акций и широкого укрепления доллара.

Завтра будет опубликован протокол заседания ЕЦБ, который может оказать некоторую поддержку евро, особенно если подробности укажут на реальную возможность повысить ставку в июле, что остается сейчас ключевой неопределенностью в политике ЕЦБ для евро и европейских активов фиксированной доходности.

Цены на нефть отыграли тенденцию на снятие локдаунов в Китае, прибавив в среднем 5 долларов за баррель и уже третий день консолидируются в узком диапазоне (112-115 долларов за баррель по WTI) в ожидании новой информации. В частности, прогресс по консенсусу ЕС по поводу эмбарго на российскую нефть (осталось убедить только Венгрию), скорее всего, будет катализатором дальнейшего роста нефтяных котировок.

Артур Идиатулин, рыночный обозреватель Tickmill UK