Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

- Акции Apple снизились более чем на 20% с пика января

- Компания в прошлом проявляла стойкость во время экономических спадов

- Огромные запасы наличности — дополнительный источник поддержки

- InvestingPro+ предлагает новые инструменты для поиска инвестиционных идей

Самая дорогая американская компания, Apple (NASDAQ:AAPL), очутилась на «медвежьей» территории. Это недвусмысленный сигнал о том, что текущая волна распродаж, возможно, еще не подошла к концу.

Акции производителя iPhone, который некогда считался одним из самых безопасных вариантов для вложений в периоды нестабильности, упали с пика начала января более чем на 19%. Сессию четверга бумаги завершили на отметке $142,56.

Apple попутно лишилась статуса самой дорогой компании мира. В четверг акции Saudi Aramco (TADAWUL:2222) приблизились к рекордным максимумам, при этом рыночная капитализация компании достигла $2,43 триллиона, впервые с 2020 года превысив капитализацию Apple.

О том, как долго будет продолжаться падение акций Apple, можно только догадываться, однако существуют весомые причины полагать, что после этой коррекции произойдет отскок.

Инвесторы считают Apple «тихой гаванью» ввиду ее огромной доли на мировом рынке смартфонов, долгосрочного послужного списка по части прибыльности и прочнейшего баланса. Текущие рыночные события не означают угрозу для лидерства Apple в этих сферах.

Акции компании с начала текущего года подешевели примерно на 19%, тогда как индекс NASDAQ Composite упал более чем на 27%. Microsoft (NASDAQ:MSFT), вторая по величине компания с рыночной капитализацией $1,99 триллиона, с начала года потеряла 24%.

Рекордные квартальные показатели

У Apple высокорентабельный бизнес. Ее валовая маржа, до пандемии колебавшаяся в районе 38%, сейчас перевалила за 43% за счет сдвига в источниках выручки в сторону премиальной продукции, обеспечивающей наиболее высокую маржу, например, новых моделей iPhone с поддержкой 5G.

В прошлом месяце компания отчиталась о продажах на уровне $97,3 миллиарда за период, завершившийся 31 марта. Это стало рекордом для кварталов, на которые не приходятся рождественские и новогодние праздники. Декабрьский квартал тоже оказался крайне удачным. Компания зафиксировала выручку почти в $124 миллиарда, что оказалось выше оценок аналитиков Уолл-стрит и соответствует историческому максимуму.

Огромные запасы наличности Apple — еще одна причина для инвесторов использовать акции этой компании как актив-убежище в нынешние времена повышенной неопределенности. Будучи обладателем крупнейших в корпоративном мире запасов наличности (свыше $200 миллиардов), Apple имеет достаточно ресурсов для того, чтобы поддерживать свои акции через обратный выкуп.

Инвесторам нравятся программы выкупа, поскольку они уменьшают количество акций в обращении и повышают показатели прибыли, особенно в такие турбулентные времена, как сейчас.

От этого тренда сильно выиграл Уоррен Баффетт, чья инвестиционная фирма входит в число крупнейших акционеров Apple. Баффетт аккумулировал в Apple долю в размере $159 миллиардов с тех пор, как Berkshire Hathaway (NYSE:BRKb) начала покупать акции компании в конце 2016 года.

В мае Баффетт сообщил CNBC о том, что приобрел акции Apple на $600 миллионов после их трехдневного падения в прошлом квартале. Apple стала крупнейшим компонентом в портфеле конгломерата с долей около 40%, стоимость которой по состоянию на конец марта оценивалась в $159,1 миллиарда.

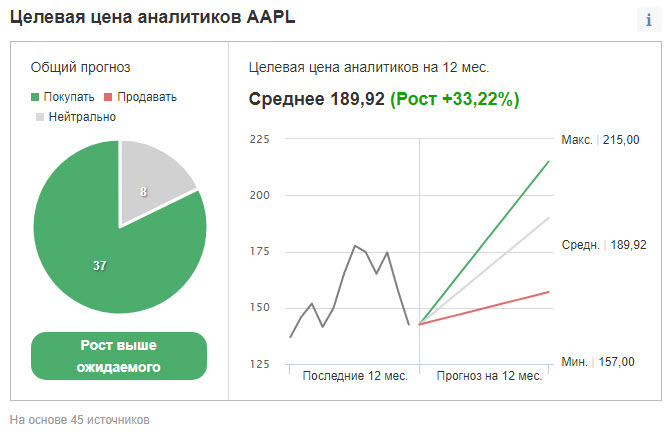

Ввиду убедительной долгосрочной привлекательности Apple большинство из 45 аналитиков, опрошенных Investing.com, рекомендуют ее акции к покупке, а их консенсусная 12-месячная целевая цена подразумевает потенциал роста на 33%.

Источник: Investing.com

Подведем итоги

Предугадать, когда завершится текущая «медвежья» полоса у Apple и других технологических гигантов, очень трудно. Однако этот откат создает возможность для долгосрочных инвесторов, придерживающихся стратегии «покупай и держи». Они могут нарастить позицию в акциях Apple, которые с высокой долей вероятности совершат мощный отскок при поддержке масштабной программы обратного выкупа, восстановления продаж iPhone и впечатляющих показателей рентабельности.

Инструмент InvestingPro+ предоставляет доступ к информации о бумагах более чем 135 тысяч компаний, из которых можно выбрать самые быстрорастущие или самые недооцененные акции, используя профессиональные данные, инструменты и идеи. Подробнее