Рублю предрекают резкое падение в этом году

У разных нефтегазовых компаний есть свои особенности, которые стоит учитывать при оценке и инвестировании. В этой статье мы разберем, на что важно смотреть при оценке нефтегазовых компаний.

Факторы, которые стоит учитывать:

- география активов;

- транспортные возможности;

- проекты роста;

- планы по инвестпрограмме.

География активов

Российские компании добывают нефть и газ в основном в России. При этом у них есть зарубежные проекты в других странах. Международные проекты по добыче находятся не в западных странах, и сейчас не попадают под риски заморозки или изъятия.

С другой стороны, в этих странах не всегда стабильная политическая обстановка, и это может быть риском приостановки добычи на проекте. Например, у Татнефти (MCX:TATN) были заключены договоры на разработку месторождений в Ливии и Сирии, но из-за военных действий в этих странах разработку месторождений пришлось прекратить. Компания приостановила работы в Сирии в 2011 году и в Ливии в 2014 году, а возобновила геологоразведку в Ливии только в 2021 г.

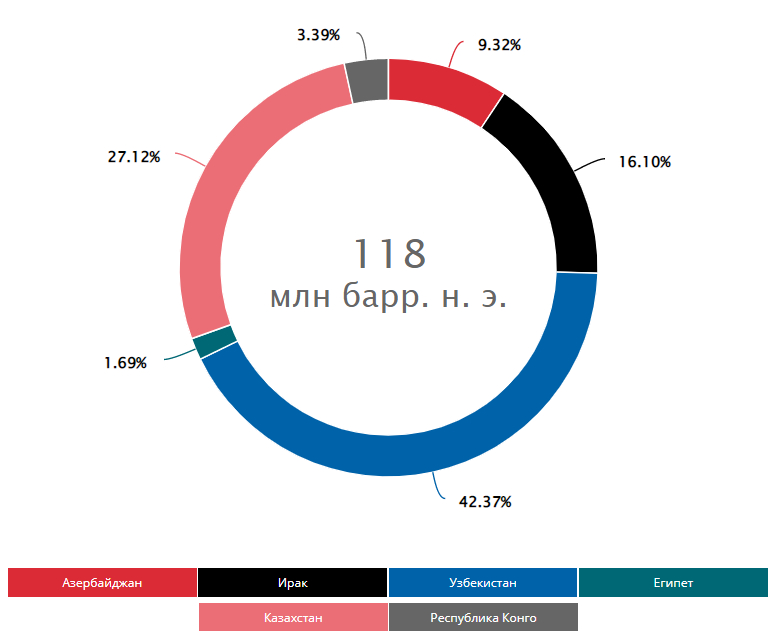

Поэтому лучше, если портфель зарубежных проектов диверсифицирован по странам. Из российских нефтяников больше всего проектов в разных странах у Лукойла (MCX:LKOH) (в Казахстане, Азербайджане, Узбекистане, Ираке, Конго, Египте).

Добыча Лукойла на международных проектах в 2020 г.

При этом у Лукойла самая большая доля нефтепереработки в Европе – 32%, а сейчас есть риски, что такие активы будут заморожены. У Лукойла также самая большая доля экспорта в Европу и США (55% по итогам 2021 г.), поэтому в текущей ситуации компания больше других пострадает от санкций.

Доля нефтепереработки за границей у Роснефти (MCX:ROSN) – 12%, у Газпромнефти (MCX:SIBN) – 8%, а у Татнефти нет НПЗ за границей. Также важно, чтобы у компании была диверсификация по потребителям и странам экспорта.

Транспортные возможности

Важно, есть ли у компании собственная инфраструктура для транспортировки и возможность изменить маршрут поставок, чтобы адаптироваться к рыночной ситуации. Большинство компаний поставляет нефть в основном по трубопроводам Транснефти (MCX:TRNF_p) и на танкерах Совкомфлота (MCX:FLOT). Но, например, у Роснефти есть свой танкерный флот, который принадлежит компании Роснефтефлот.

Если сравнивать Газпром (MCX:GAZP) и Новатэк (MCX:NVTK) , то у Новатэка более выгодная ситуация. Газпром транспортирует газ по газопроводам и не может поменять направление поставок, а Новатэк может перенаправить СПГ за счет своего флота танкеров.

Проекты роста

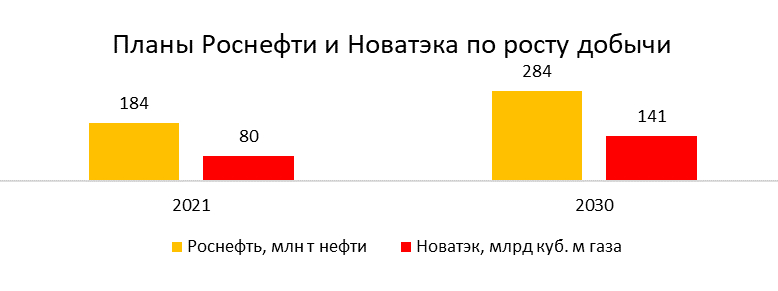

Крупные долгосрочные проекты по росту добычи есть, например, у Роснефти и Новатэка. У Роснефти это Восток Ойл. Компания планирует, что к 2030 году проект обеспечит добычу в 100 млн т нефти, таким образом, за счет проекта добыча нефти увеличится в 1,5 раза. У Новатэка к долгосрочным проектам относятся Арктик СПГ-1,2, Обский СПГ. В сумме добыча на этих проектах в 2030 году должна составить около 60 млрд куб. м газа, что обеспечит рост добычи на 75%.

Важно учитывать не только потенциал роста добычи на проектах, но и источники финансирования. Сейчас, если доля в проекте принадлежит компаниям из «недружественных» стран или он финансируется за счет продажи долей иностранным компаниям, это может привести к снижению инвестиций и темпов роста добычи/производства на проекте.

Кроме того, важно учитывать, что на проектах используется импортное оборудование. Большая доля импортного оборудования используется в проектах по производству СПГ, разработке месторождений с трудноизвлекаемыми запасами (ТИРЗ) и в нефтепереработке.

Планы по инвестпрограмме

Кроме проектов по росту добычи нефти и газа, а также объемов нефтепереработки, стоит учитывать другие планы по инвестициям. Они могут включать модернизацию нефтеперерабатывающих заводов и повышение эффективности их работы или повышение эффективность нефтедобычи, расширение транспортной инфраструктуры и т. д.

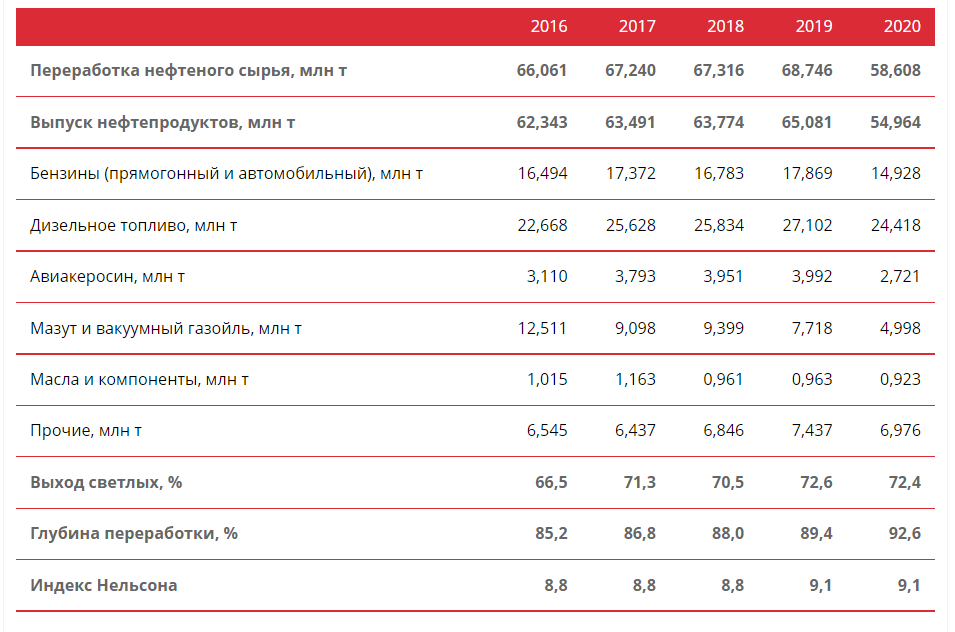

Например, Лукойл с 2016 года проводит модернизацию НПЗ. В результате глубина нефтепереработки выросла с 85% в 2016 году до 93% в 2020 году. В 2016 году Лукойл инвестировал 12 млрд долл. в программу модернизации. В результате Лукойл стал первой компанией в России, повысившей экологический класс производимых моторных топлив до Евро-5. С 2017 года компания реализует точечные проекты модернизации на российских заводах.

Выводы

При оценке нефтегазовых компаний стоит обращать внимание на особенности конкретной компании, а именно на географию ее активов, транспортные возможности, а также на планы развития компании: проекты в области добычи и переработки и планы по инвестициям.

Статья написана в соавторстве с аналитиком Натальей Шангиной