Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

Специально для Investing.com.

Давным-давно, в эпоху «Дикого Запада» рынков облигаций (а точнее в начале 1990-х годов) денежно-кредитная политика в основном определялась «за кулисами». Федеральная резервная система не публиковала сопроводительных заявлений или, боже упаси, устраивала пресс-конференции. Для того, чтобы узнать о корректировках ДКП, нужно было хитрить.

Предположим, что ставка по федеральным фондам составляла 5%, а участники рынка ожидали ее повышения. Межбанковские брокеры установят ставку овернайт на отметке 5,25% и будут ждать реакции управления ФРС по работе на открытом рынке в запланированное время интервенции.

Если управление запускало «системное РЕПО», оно тем самым называло ставку в 5,25% слишком высокой и сообщало рынку, что никакого ужесточения на самом деле не было. Если же происходили «согласованные продажи», то ставка в 5,25% является слишком низкой, а значит, ставка выросла по крайней мере до 5,50%. При этом для того, чтобы узнать, не была ли ставка повышена до 5,75%, приходилось ждать сутки и повторять эксперимент. Отсутствие каких-либо действий говорило о том, что ставка в размере 5,25% устраивает чиновников.

В настоящее время ситуация прямо противоположна: ФРС следит за реакцией рынка.

На минувшей неделе рынок предположил, что 4 мая FOMC намерена повысить ставку на 50 б.п., что было учтено в котировках. При этом в прошлый понедельник президент ФРБ Сент-Луиса Джеймс Буллард вскользь упомянул, что он «не исключает» повышения ставки сразу на 75 базисных пунктов.

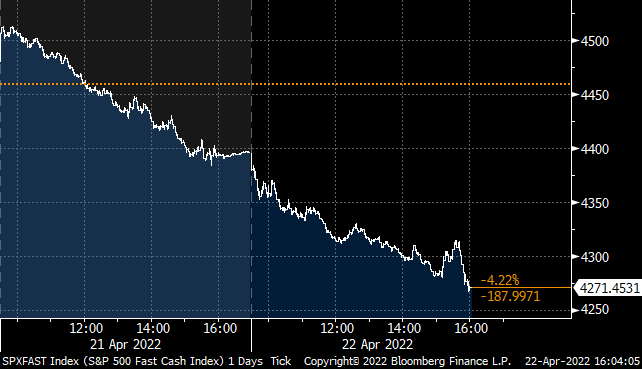

Во вторник доходность 5-летних бумаг подскочила на 13 б.п. до 2,92%; еще в сентябре эти облигации предлагали 0,75%! После небольшого отката среды доходность превысила 3% уже в четверг, в пятницу приблизившись к 3,05%. Сейчас Буллард выглядит «ястребом». Но в четверг председатель ФРС Пауэлл успел выступить с собственными «ястребиными» комментариями (хотя и не упомянул перспективы повышения ставки на 75 базисных пунктов).

В то утро фондовый рынок двигался к двухнедельному максимуму, но ему пришлось сделать поправку на риторику ФРС. За четверг-пятницу индекс S&P упал на 5,4%, причем распродажа сопровождалась ростом объема торгов. Таким образом, рынок послал центральному банку четкое сообщение: «нас устраивали 50 базисных пунктов, но завязывайте с разговорами о 75 пунктах».

Таким образом, FOMC нащупал болевую точку. «Ястребиная» риторика оказалась прощупыванием почвы, и реакция рынка предельно ясна. В результате мы можем быть уверены, что 4 мая ФРС не станет повышать ставку на 75 б.п. Более того, если в ближайшие дни фондовый рынок не нащупает локальное дно, вы можете быть уверены, что спикеры ФРС поспешат выступить с успокаивающими заявлениями.

ФРС придется выбирать…

Но пока это не более чем разговоры. Да, сейчас ФРС обвиняют в излишне острой реакции на пандемию COVID, результатом которой стал всплеск инфляции. Эксперты Hoisington Investment Management (известные своим мнением о том, что главным долгосрочным риском является дефляция, а не инфляция) на этой неделе отметили интересный момент: низкий уровень безработицы помог нескольким десяткам миллионов людей, но высокие цены ударили по всем 170 миллионам американцев. С инфляцией нужно бороться. Но что произойдет, если фондовый рынок упадет на 10%, и сотни миллионов людей потеряют деньги?

На словах все легко. Точно так же я могу разглагольствовать о своем мастерстве игры в регби, стоя у кулера с водой. Главный вопрос заключается в том, смогу ли я встать после того, как меня снесет 110-килограмоввый «столб» (игрок первой линии).

Автор фото: Барнаби Конрад

Разницу между словами и делами очень хорошо описал испанский тореадор Доминго Ортега:

«Выстроившиеся рядами советчики переполняют огромную площадь, но только один человек знает, что нужно делать, и именно он сражается с быком».

Насколько уместна эта отсылка? Федеральной резервной системе сейчас нужно убить быка, и при этом не попасться ему на рога. Ортега также говорил, что в ранении матадора не виноват бык. Председатель Федеральной резервной системы знает, что обвал фондового рынка обязательно вменят ему в вину.

Проблема в том, что сделать выбор все же придется. Инфляцию не удастся укротить постепенным повышением ставки до 2,5%. Высокая инфляция, подрывает реальную доходность всех финансовых активов. Высокие процентные ставки (особенно в сочетании с высокими ценами на энергоносители) спровоцируют рецессию. А перекупленный фондовый рынок может не пережить высоких ставок дисконтирования, потенциальной рецессии и быстрых изменений в прогнозах.

На прошлой неделе рынки начали замечать несоответствие и делать поправку на тот факт, что форвардная кривая процентной ставки не согласуется с аналогичной кривой инфляции и акций.

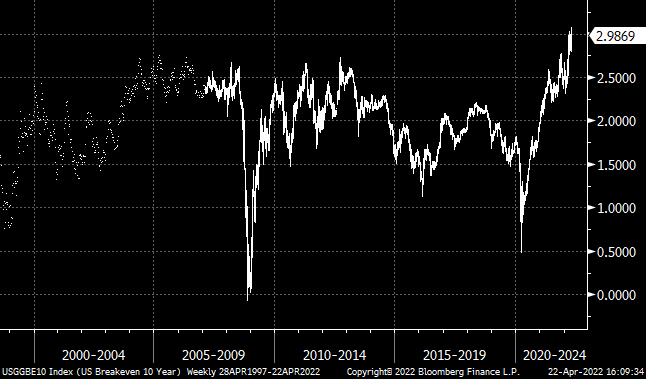

На прошлой неделе безубыточная доходность десятилетних бумаг достигла исторического максимума (TIPS были запущены в 1997 г.). Если верить фондовому рынку, то сейчас следует покупать облигации. Если верить рынку облигаций, то вам следует продавать акции.

Очередное заседание ФРС должно состояться на следующей неделе, однако решение по ставке наверняка будет приниматься с поправкой на статистику, которая выйдет в ближайшие дни. Повторюсь: я думаю, что рынок дал ФРС «добро» на повышение ставки сразу на 50 б.п.

Сейчас все пытаются понять, насколько быстро FOMC хочет довести ставки до «нейтрального» уровня. Запланированная на вторник публикация композитного индекса стоимости жилья S&P/CS Composite-20 без учета сезонных колебаний — важный показатель, хотя он носит запаздывающий характер и потому вряд ли повлияет на решение ФРС в краткосрочной перспективе.

Что касается предварительных данных по динамике ВВП за первый квартал, которые должны выйти в четверг, то они наверняка вызовут всплеск поисковых запросов по слову «стагфляция»; ожидаемый прирост составляет всего 1,0% г/г, при этом базовый ценовой индекс расходов на личное потребление оценивается в 5,6%. Эти цифры согласуются с увеличением скорости обращения денег (хотя у нас еще нет мартовских данных по агрегату М2, и мы не можем быть в этом уверены).

В пятницу мы узнаем действительно «новую» информацию об инфляции, при этом ожидается, что индекс стоимости рабочей силы может достичь 1,1% кв/кв (в годовом отношении нам и вовсе грозит новый максимум последних полутора поколений).

Помимо данных, следует следить за новостями из Китая. Трудно представить, что страна может оставаться в изоляции очень долго (не говоря уже о том, чтобы расти). Однако чем дольше власти сохраняют карантин, тем менее вероятными становятся агрессивные действия ФРС в течение следующих шести месяцев. Я по-прежнему считаю, что ставки на ближнем конце кривой доходности не учитывают слишком агрессивные действия ФРС, а на дальнем конце недостаточно учитывается фактическое изменение инфляционного равновесия (а фондовый рынок все еще исходит из неправдоподобно радужного сценария).

Майкл Эштон является управляющим директором Enduring Investments, LLC. Он — пионер инфляционных рынков, специализирующийся на защите капитала от экономической инфляции, которую обсуждает в своем подкасте Cents and Sensibility, выходящем раз в два месяца.