Доллар США укрепится на фоне ударов по Ирану

- Отчет за первый квартал 2022 финансового года будет опубликован 22 апреля;

- Прогнозируемая выручка: $5,93 миллиарда;

- Ожидаемая прибыль на акцию: $0,339.

Судя по тому, как в последнее время торгуются акции Schlumberger (NYSE:SLB), инвесторы не ждут неприятных сюрпризов от запланированной на завтра публикации отчета крупнейшей нефтесервисной компании в мире, поставляющей технологии для добычи нефти и газа. Сессию среды бумаги завершили на уровне $42,68.

Schlumberger – недельный таймфрейм

С начала 2022 года акции Schlumberger выросли в цене более чем на 42,5%, чему способствовал высокий спрос на нефть в условиях восстанавливающейся экономики и проблем с предложением, вызванных событиями в Украине. На момент написания статьи нефть марки Brent торговалась выше уровня $108, а баррель нефти West Texas Intermediate стоил более $103.

С учетом того, что нефтедобывающие компании по всему миру готовятся нарастить объемы производства, чтобы смягчить дефицит поставок, Schlumberger настроена на рост. В январе компания отчиталась о сильных результатах за четвертый квартал 2021 года, что неудивительно. Schlumberger также планирует увеличить капрасходы в этом году на 18% до $2 миллиардов, при этом в первой половине года, вероятно, будут доминировать североамериканские добывающие компании, а во второй половине года к росту присоединятся и международные игроки.

Как считает главный исполнительный директор Schlumberger Оливье ле Пёш, стимулируемое спросом увеличение глобальных капитальных расходов запустит многолетний цикл исключительно сильного роста.

Schlumberger ведет операции более чем в 120 странах, поставляя нефтегазовой отрасли самый широкий спектр товаров и услуг, охватывающих все виды деятельности — начиная разведкой и заканчивая добычей. Ее квартальные показатели используются как барометр состояния нефтегазовой отрасли, учитывая широкое географическое присутствие и осведомленность о планах добывающих компаний.

Подрядчики нефтегазовой отрасли сейчас восстанавливают показатели рентабельности в условиях растущего спроса на нефть. Американские компании, занимающиеся разведкой сланцевых месторождений (равно как и их зарубежные конкуренты), которые на протяжении последних лет ограничивали расходы, могут нарастить их уже в этом году.

Производители спешат нарастить добычу

По мнению главного исполнительного директора Halliburton (NYSE:HAL) Джеффа Миллера, сланцевики спешат нарастить добычу, поскольку мировой рынок энергоносителей ищет альтернативы для таких традиционных проектов, как глубоководные скважины, отличающихся высокими рисками, расходами и большими временными затратами.

Обилие положительных фундаментальных факторов побудило многих аналитиков повысить рейтинг акций Schlumberger, которые оставались под давлением с 2014 года; тогда на нефтяном рынке начался длительный «медвежий» цикл, вынудивший добывающие компании сократить расходы и отказаться от планов роста.

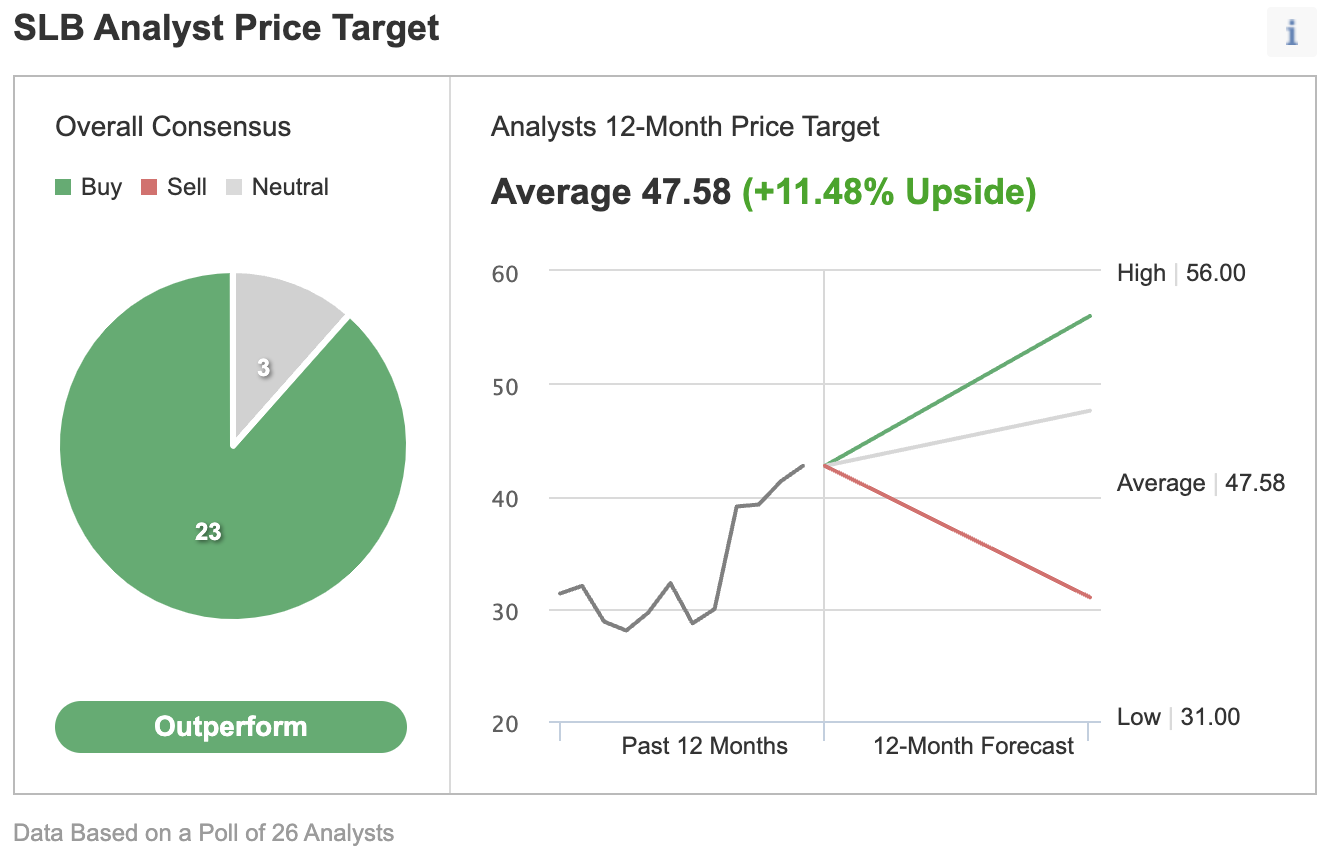

23 из 26 опрошенных Investing.com аналитиков рекомендуют «покупать» акции Schlumberger, а усредненный 12-месячный целевой уровень составляет $47,58.

Рейтинг и ценовые таргеты Schlumberger

Источник: Investing.com

Аналитики Piper Sandler на прошлой неделе повысили рейтинг Schlumberger с «нейтрального» до уровня «выше рынка», сославшись на впечатляющий рост и сильные операционные и финансовые результаты. Они отмечают:

«По нашему мнению, акции большинства нефтесервисных компаний, в том числе Schlumberger, окажутся даже более дешевыми, чем выглядят при текущих оценках».

Goldman Sachs (NYSE:GS) в прошлом месяце добавил Schlumberger в список акций, настоятельно рекомендуемых к покупке, отметив наличие потенциала роста. Аналитики банка также указали, что участие Schlumberger на рынке России, возможно, оказывают чрезмерно негативное влияние на акции, добавив:

«Мы считаем, что инвесторы переоценили российские риски для Schlumberger, посчитав, что они сократят выручку на величину в верхней части однозначного диапазона, тогда как наш прогноз предполагает цифру в средней части диапазона, а компания оценивает влияние примерно в 5%».

Goldman Sachs рекомендует «покупать» акции Schlumberger с целевым уровнем в $51, подразумевая наличие потенциала роста на 21%.

Подведем итоги

Отчет Schlumberger, вероятно, подтвердит наличие высокого спроса на ее услуги с учетом того, что нефтегазовые компании спешат нарастить добычу в условиях дефицита предложения и растущего спроса на нефть после двух непростых для рынков энергоносителей лет.