Хедж-фонды массово бегут из биткоина

- PepsiCo — классический пример защитной компании с низким бэта-коэффициентом

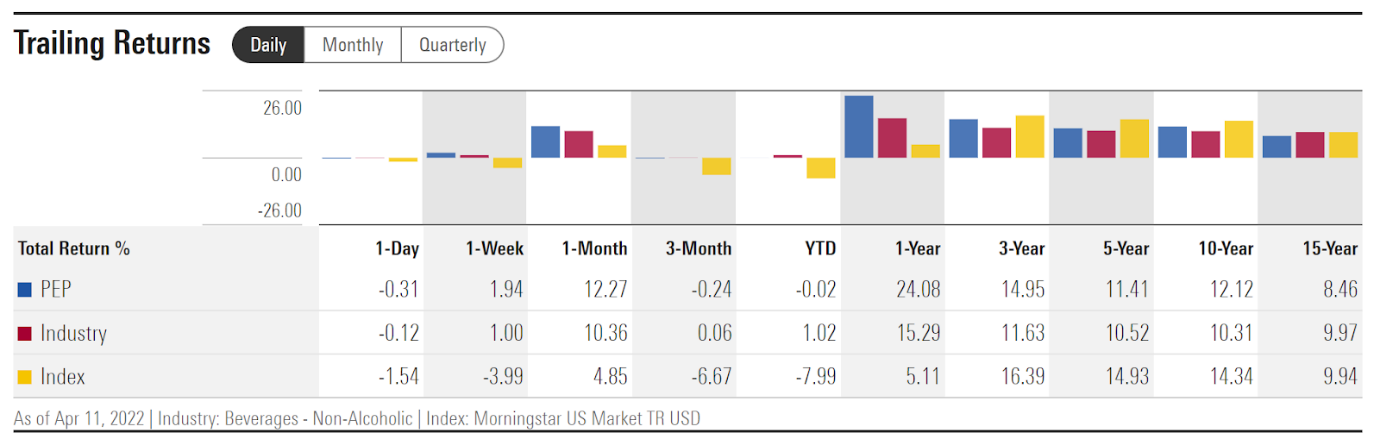

- Общая доходность акций PepriSo за последние 12 месяцев составляет 24%

- Консенсус-прогноз аналитиков «бычий», при этом ожидается лишь незначительный рост цены акций в течение ближайшего года

- Рыночный прогноз, рассчитанный на основе цен опционов, остается «бычьим» с низкой волатильностью

Международный производитель напитков и снэков PepsiCo (NASDAQ:PEP) за последние 12 месяцев существенно опередил американский фондовый рынок — общая доходность по акциям компании составила 24,1% против 8,4% по S&P 500. Об этой компании часто говорят, что она может прекрасно себя чувствовать даже при росте инфляции.

В подтверждение этой точки зрения 2 февраля PepsiCo отчиталась о сильных результатах за четвертый квартал. В частности, ее прибыль на акцию слегка превысила ожидания. Ралли PepsiCo, вероятно, отчасти обусловлено ротацией средств из акций роста в защитные активы с низким бэта-коэффициентом.

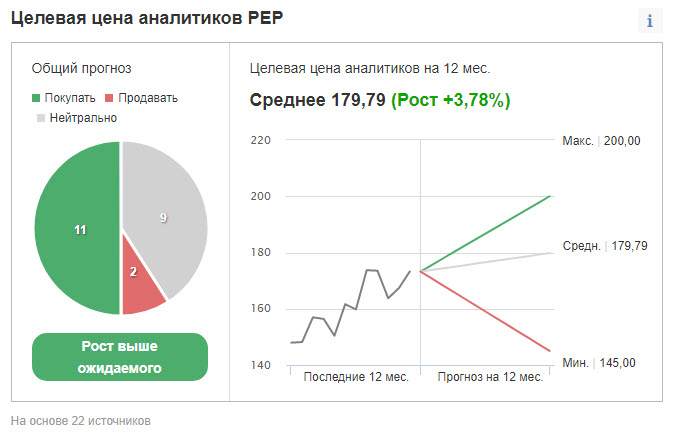

Источник: Investing.com

PepsiCo за последний год существенно опередила по динамике сектор производителей безалкогольных напитков, а также слегка превысила результат отрасли за трех-, пяти- и 10-летний периоды.

Источник: Morningstar

Хотя PepsiCo уже несколько лет постоянно превосходит консенсус-прогнозы по прибыли на акцию, ее прибыль растет скромными темпами. Например, в четвертом квартале 2021 года прибыль на акцию составила $1,53, что было лишь слегка выше показателя $1,49, зафиксированного в четвертом квартале 2018 года. Поэтому не вызывает удивления тот факт, что текущий мультипликатор P/E, равный 31, находится на очень высоком по историческим меркам уровне.

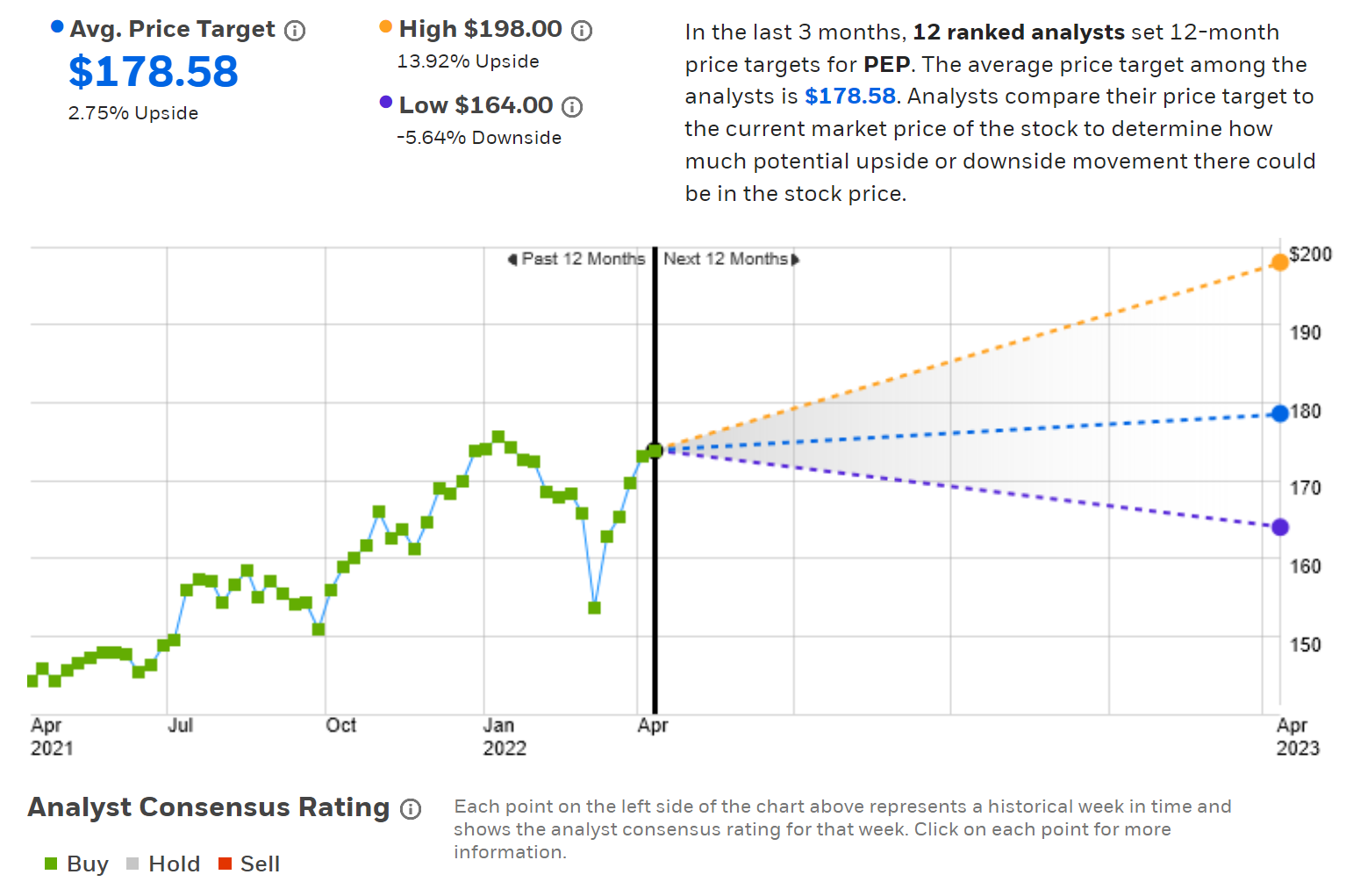

Источник: E-Trade

Темпы роста дивидендов PepsiCo за трех-, пяти- и 10-летний периоды составляют 5,0%, 7,4% и 7,6% соответственно. Эти исторические темпы увеличения дивидендов должны остаться стабильными с учетом того, что рост прибыли в следующие три–пять лет ожидается на уровне 7,2% в год. Ожидаемая общая доходность по модели Гордона составляет 7,4%, если принять в расчетах текущую дивидендную доходность в 2,4% и исходить из того, что будущий рост дивидендов составит 5%.

В своей статье от 22 сентября 2021 года я присвоил акциям PepsiCo рекомендацию «покупать». С тех пор общая доходность по ним составила 14,3% против 1,2% по S&P 500.

И хотя оценка тогда была достаточно высокой (мультипликатор P/E составлял 26), я все-таки решил присвоить акциям рекомендацию «покупать», главным образом по причине того, что два консенсус-прогноза были «бычьими».

Первый из них — это хорошо известный консенсус-прогноз аналитиков Уолл-стрит. Их 12-месячный ценовой таргет подразумевал общую доходность чуть выше 10%. Второй вид консенсус-данных, используемых мной для анализа, — это рыночный прогноз, отражающий коллективное мнение трейдеров опционами. Рыночный прогноз тогда был «бычьим» на период до середины 2022 года.

Для тех, кто не знаком с таким видом рыночного прогноза, ниже приводится сжатое пояснение. Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут с различными ценами страйк и одинаковой датой экспирации, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка.

Если вам необходимо более детальное объяснение, чем те, что приводится выше и по предыдущей ссылке, я могу порекомендовать вам замечательную монографию FCA Institute (ресурс бесплатный).

Со времени моего сентябрьского анализа прошло уже больше шести месяцев, так что я обновил рыночный прогноз для Pepsi на период по конец 2022 года и сопоставил его с текущим консенсус-прогнозом аналитиков.

Консенсус Уолл-стрит

Доступная на eTrade версия консенсус-прогнозов Уолл-стрит отражает мнения 12 квалифицированных аналитиков, присвоивших акциям PepsiCo рейтинги и ценовой таргет в течение последних 90 дней. Консенсус-рейтинг остается «бычьим», а усредненный 12-месячный таргет предполагает рост на 2,75% по сравнению с текущей ценой. Целевая цена существенно увеличилась по сравнению с последним анализом, однако цена акций выросла сильнее, поэтому ожидаемое повышение котировок в следующие 12 месяцев не такое значительное.

Источник: E-Trade

Investing.com рассчитывает консенсус-прогноз на основе рейтингов и ценовых таргетов, присвоенных 22 аналитиками. Рейтинг также является «бычьим», а усредненный 12-месячный таргет предполагает рост на 3,4%.

Источник: Investing.com

Таким образом, коненсус-прогноз по акциям PepsiCo у аналитиков «бычий», однако общая доходность (усредненное значение на основе оценок Investing.com и eTrade плюс дивиденд) в следующие 12 месяцев ожидается на уровне всего 5,5%. Так стоит ли игра свеч?

Рыночный прогноз для PepsiCo

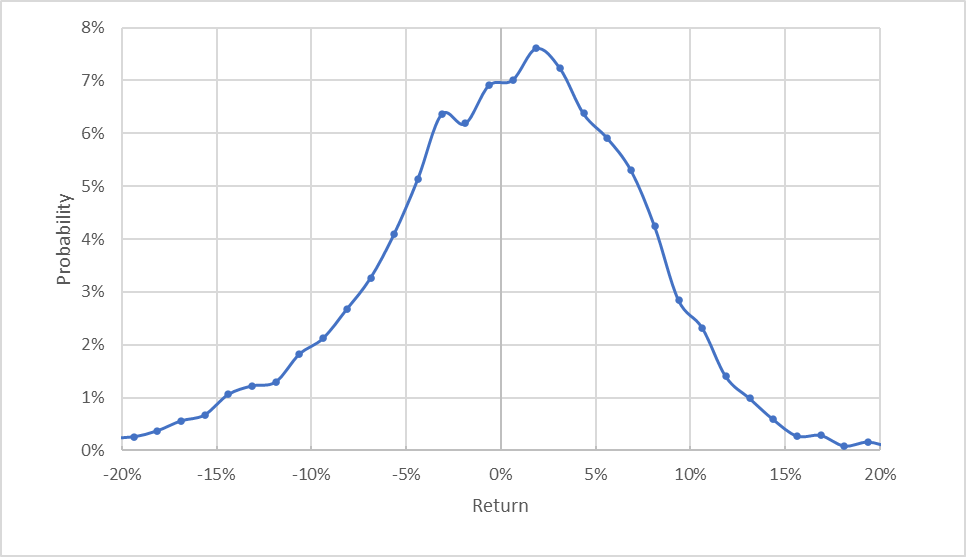

Я рассчитал рыночный прогноз на период в 2,2 месяца (с текущего момента по 17 июня 2022 года) и на период в 9,3 месяца (с текущего момента по 20 января 2023 года) на основе цен опционов с экспирацией в эти даты.

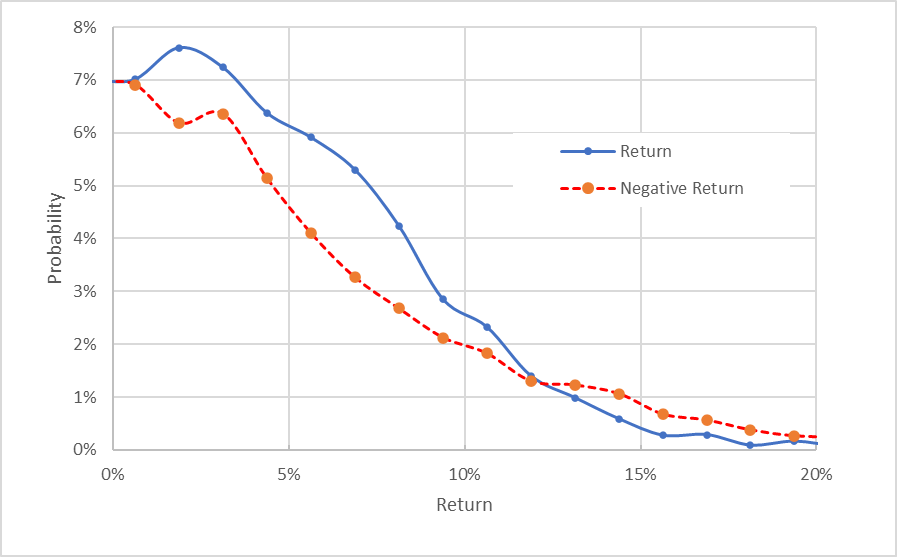

Стандартная форма представления данных — распределение вероятностей курсовой доходности, где на вертикальной оси отображены значения вероятности, а на горизонтальной — курсовая доходность.

Данный расчет произведен на основе данных об опционах с платформы eTrade

Распределение на следующие два месяца в целом симметричное, правда среди максимальных вероятностей заметен перекос в сторону положительной доходности. Максимальная вероятность соответствует росту цены акций на 1,9%. Годовая волатильность, рассчитанная на основе этого распределения, составляет 21%. Это низкий показатель для акций отдельной компании, при этом он очень близок к значению, полученному мною в рамках сентябрьского анализа.

Чтобы упростить прямое сопоставление относительных вероятностей положительных и отрицательных ценовых изменений, я нанес их на положительную сторону оси X (см. ниже).

Данный расчет произведен на основе данных об опционах с платформы eTrade

Как можно заметить, вероятности положительных исходов последовательно превышают вероятности отрицательных исходов аналогичной амплитуды применительно к ряду наиболее вероятных исходов (сплошная синяя линия находится выше пунктирной красной линии для большинства возможных исходов на левой половине представленного выше графика). Таким образом, рыночный прогноз для PepsiCo на период до середины 2022 года является «бычьим».

В теории от рыночного прогноза можно ожидать преобладания негативных оценок, учитывая готовность инвесторов переплачивать за опционы пут в желании ограничить убытки. Хотя узнать, имеет ли место этот эффект, невозможно, его потенциальное существование делает рыночный прогноз еще более «бычьим».

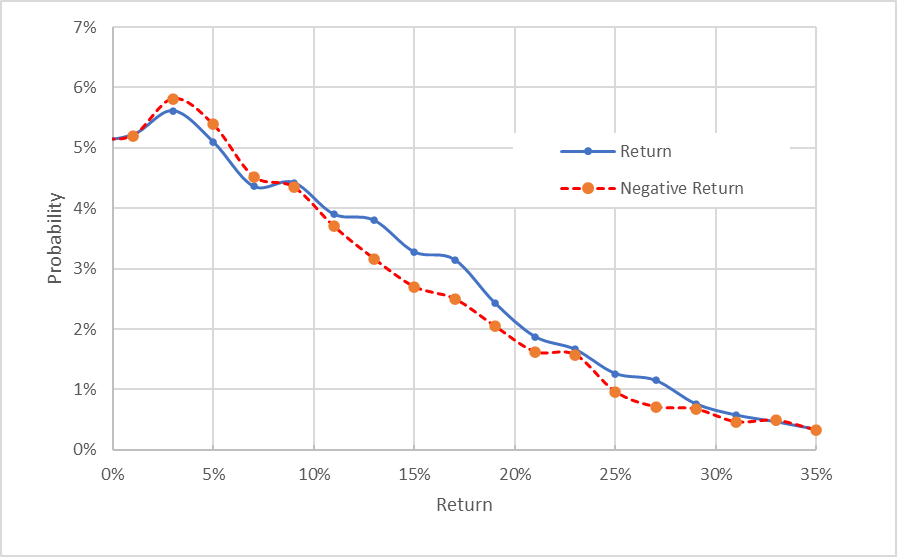

Рыночный прогноз на период в 9,3 месяца по 20 января 2023 года свидетельствует о более тесном совпадении вероятностей положительной и отрицательной доходности. Вместе с тем, вероятности положительной доходности, как правило, несколько выше вероятностей отрицательной доходности той же величины. Ввиду ожидаемого отрицательного эффекта, такой рыночный прогноз можно интерпретировать как слегка «бычий». Расчетная годовая волатильность, полученная из этого распределения, составляет 21%.

Данный расчет произведен на основе данных об опционах с платформы eTrade

Рыночный прогноз «бычий» до середины 2022 года и слегка «бычий» до начала 2023 года. Ожидаемая волатильность низкая: она составляет 21% для обоих периодов.

Подведем итог

В течение последнего года PepsiCo оправдывала ожидания рынка в отношении прибыли и обеспечила инвесторов высокой доходностью, даже в свете растущей инфляции. Акциям сыграл на руку спрос инвесторов на защитные бумаги.

Мультипликатор P/E составляет больше 30, и это повод для беспокойства. Консенсус-прогноз аналитиков по-прежнему «бычий», хотя потенциал роста у акций, по их мнению, очень ограниченный. Консенсус-оценка общей доходности на следующие 12 месяцев составляет 5,5%.

Лично я считаю привлекательными акции, ожидаемая отдача от инвестирования в которые составляет как минимум половину от прогнозируемой волатильности (21%), и PepsiCо этому критерию не удовлетворяет.

И тем не менее, акции с низким бэта-коэффициентом заслуживают места в портфелях инвесторов благодаря своему свойству смягчать риски, даже если их нельзя назвать привлекательными в качестве отдельно взятого актива. Рыночный прогноз «бычий» до середины 2022 года и слегка «бычий» до начала 2023 года. Даже с учетом высокой оценки и ограниченного потенциала роста, я сохраняю свою рекомендацию «покупать».