Доллар США укрепится на фоне ударов по Ирану

- Высокая инфляция уменьшает фиксированную доходность по инструментам в портфелях инвесторов

- При таком высоком ценовом давлении имеет смысл покупать акции компаний с дивидендами, у которых выплаты растут быстрее инфляции

- Home Depot за последние 10 лет в среднем увеличивает дивиденды на 21% в год

Потребительские цены в США продемонстрировали в марте максимальный прирост с конца 1981 года, подчеркнув текущую крайне высокую стоимость жизни. Согласно данным Министерства труда, индекс потребительских цен (ИПЦ) в США в марте подскочил на 8,5% по сравнению с сопоставимым месяцем прошлого года после повышения на 7,9% в феврале.

Высокая инфляция — злейший враг для тех, кто полагается на инвестиции в рынки капитала в качестве источника дохода. Это особенно актуально тогда, когда доходность по большинству активов с фиксированной доходностью сильно отстает от средних темпов инфляции.

В такой обстановке оптимальным вариантом становится покупка акций качественных компаний с дивидендами, которые увеличивают свои выплаты быстрее инфляции.

Поскольку для акций характерны высокие риски, инвесторам следует быть готовыми к волатильности. Впрочем, эти риски можно уменьшить, сосредоточив свое внимание на качественных акциях с прочным балансом и длинным послужным списком по части выплаты дивидендов.

Ниже представлен шорт-лист из двух таких компаний, чьи акции могут оказаться сейчас неплохим вложением для инвесторов, ориентированных на регулярный доход. Эти компании могут существенно увеличить дивиденды, чтобы нивелировать воздействие инфляции, при этом их акции обладают значительным потенциалом роста.

1. Home Depot

Ретейлер товаров для ремонта и обустройства дома Home Depot (NYSE:HD) — прекрасный вариант для тех, кто хочет защититься от инфляции и обеспечить себя постоянно увеличивающимися дивидендами. Акции Home Depot завершили вчерашние торги на отметке $306,29.

Дивиденды этого ретейлера уже давно начали опережать инфляцию. Размеры выплат у Home Depot последние 10 лет росли темпами в среднем 21% в год. Вдобавок к этому, компания из квартала в квартал отчитывается о сильных финансовых результатах.

Дивидендная доходность составляет 2,48% в годовом выражении; компания ежеквартально выплачивает $1,9 на акцию. На выплату дивидендов расходуется 42% прибыли, а значит, Home Depot сможет и дальше увеличивать размеры выплат, особенно с учетом того, что потребители сейчас предъявляют высокий спрос на ее товары на фоне продолжающегося жилищного бума.

Аналитики UBS на прошлой неделе включили Home Depot в свой список «высококачественных» акций с дивидендами, отметив, что компания вряд ли сократит выплаты при усилении экономических рисков.

Аналитики отмечают:

«Мы использовали наши количественные модели для поиска высококачественных компаний в сопоставлении с конкурентами, которые выплачивают дивиденды и вряд ли их сократят».

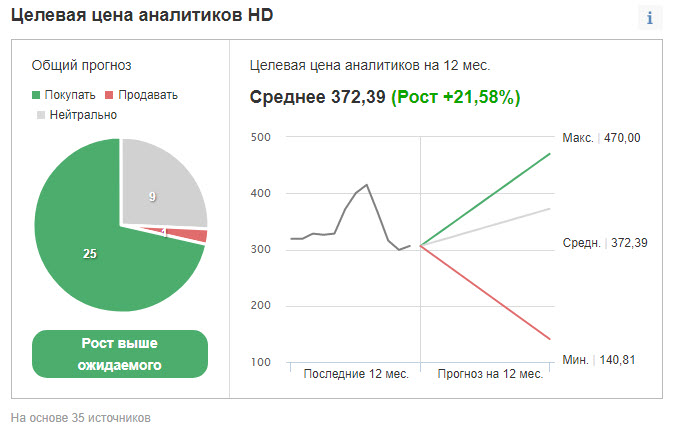

Из 35 аналитиков, опрошенных Investing.com, у 25 для акций Home Depot присвоен рейтинг «покупать», а 12-месячная целевая цена подразумевает потенциал роста на 21,58%.

Источник: Investing.com

2. Apple

В сложившейся волатильной среде акции технологических гигантов зарекомендовали себя как удачный выбор для инвесторов за счет огромного потенциала прибыли и широкой экономической базы.

Одной из таких компаний является Apple (NASDAQ:AAPL). Производитель iPhone сможет еще долгие годы генерировать дивиденды и прирост капитала для держателей пенсионных портфелей. Акции Apple завершили вчерашние торги на отметке $167,66.

Apple обладает огромными ресурсами, которые помогут ей справиться с кризисами и задобрить инвесторов, желающих получать регулярный доход. Она входит в число компаний с самыми большими запасами наличности. Согласно документам для регуляторов, по состоянию на 25 декабря запас наличности Apple (наличность, ее эквиваленты и ликвидные ценные бумаги) достигал более $200 миллиардов.

Эта мощь нашла отражение в последних квартальных результатах, которые с лихвой превысили оценки аналитиков.

У акций Apple, казалось бы, мизерная дивидендная доходность в 0,53%, однако эта цифра не должна расстраивать инвесторов. Компания одновременно увеличивает дивиденды и расширяет обратный выкуп акций, чтобы в совокупности возвращать инвесторам больше средств.

Последние пять лет Apple увеличивала свой дивиденд почти на 10% в год. В настоящее время она выплачивает по $0,22 на акцию ежеквартально.

Вдобавок к этому, Apple остается в числе лидеров среди компаний S&P 500 по объемам обратного выкупа акций. В финансовом 2021 году, который завершился в сентябре, этот производитель смартфонов и компьютерной техники потратил $85,5 миллиарда на выкуп акций и $14,5 миллиарда на дивиденды.

Ввиду всех этих факторов Apple неизменно остается фаворитом для аналитиков Уолл-стрит.

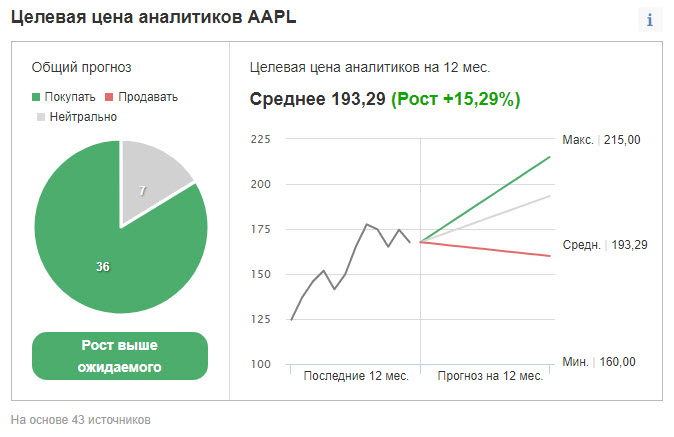

Источник: Investing.com

Из 43 аналитиков, опрошенных Investing.com, у 36 для акций Apple присвоен рейтинг «покупать», а 12-месячная целевая цена подразумевает потенциал роста на 15,29%.