У побережья Ирака атакован танкер

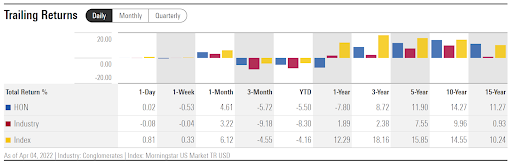

За последние 12 месяцев акции Honeywell (NASDAQ:HON) упали на 7,8%, в то время как фондовый рынок США в целом прибавил 12,3%.

Отставание бумаг компании объясняется слабыми ожиданиями в отношении перспектив прибыли на следующие годы. Сейчас Honeywell переживает трансформацию. Технологический гигант инвестирует в перспективные направления, демонстрирующие сильный рост и потенциальную прибыль (включая квантовые вычисления, технологии хранения энергии, биотопливо и связывание углерода), однако пока не может похвастаться ростом прибыли на акцию. На этом фоне встает вопрос об инвестиционной привлекательности Honeywell.

Источник: Investing.com

Акции HON в настоящее время торгуются на отметке в 194,44 доллара, что на 17% ниже 12-месячного пика от 11 августа в 234,18 доллара.

Трехлетняя инвестиционная отдача в размере 8,72% годовых составляет менее половины от доходности S&P 500 за тот же период. Однако в 10- и 15-летней перспективе HON в целом не отставала от фондового рынка США.

Источник: Morningstar

Анализ квартальных отчетов объясняет отставание бумаг гиганта из Северной Каролины. Несмотря на то, что финансовые результаты в целом соответствовали ожиданиям (или даже немного их превосходили), реального роста прибыли нет. Обратите внимание, что прибыль на акцию за четвертый квартал 2019 года составила 2,06 доллара; за аналогичные периоды 2020 и 2021 годов показатель составил 2,07 и 2,09 доллара, демонстрируя стагнацию.

Источник: E-Trade

Модель Гордона оценивает предполагаемую инвестиционную отдачу от бумаг HON в 8–9% годовых (исходя из текущей дивидендной доходности в 2% и 3-/5-летних темпов роста показателя в 5,8% и 7,4% соответственно). Согласно прогнозам, в течение следующих трех-пяти лет прибыль на акцию будет расти на 9,65% в год.

Эти цифры говорят о стабильности компании, которая консервативно наращивает дивиденды, ориентируясь на ожидаемые темпы роста прибыли. Главный вопрос заключается в том, сможет ли Honeywell добиться ожидаемого роста?

В статье от 18 октября 2021 года я присвоил Honeywell «бычий» рейтинг. Инвестиционная отдача за последовавший период составила -10,9%, тогда как S&P 500 прибавил 2%.

Компания успела отчитаться за 3 и 4 кварталы 2021 года, при этом в обоих случаях прибыль на акцию немного превзошла ожидания.

Мой оптимизм был мотивирован ожиданиями того, что Honeywell сумеет скачкообразно нарастить доходы. Аналитики с Уолл-стрит занимали «бычью» позицию: 12-месячный целевой уровень акций был близок к 240 долларам и примерно на 8,7% превышал тогдашнюю цену. Рынок опционов также демонстрировал умеренно оптимистичный настрой. Тем не менее, ожидаемый рост прибыли еще не очевиден, и поэтому акции торговались существенно хуже рынка.

В то время как большинство читателей знакомы с концепцией прогнозов от аналитиков с Уолл-стрит, немногие сталкивались с оценками, рассчитанными на основе рынка опционов. Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены опционов колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. Для более глубокого погружения в эту концепцию я рекомендую ознакомиться с монографией CFA Institute.

Прошло почти шесть месяцев с момента моего предыдущего анализа Honeywell, и я пересчитал ожидания участников рынка опционов на начало 2023 года, сравнив их с текущими оценками экспертов с Уолл-стрит.

Оценки аналитиков

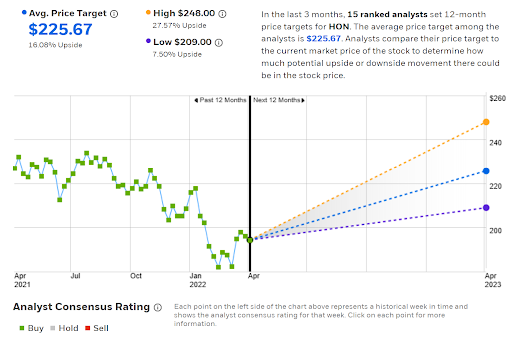

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций HON от 15 аналитиков, которые озвучили свои мнения в течение последних 90 дней. Рейтинг бумаг в целом является «бычьим», а 12-месячный целевой уровень расположен на 16,1% выше текущей цены бумаг.

Источник: E-Trade

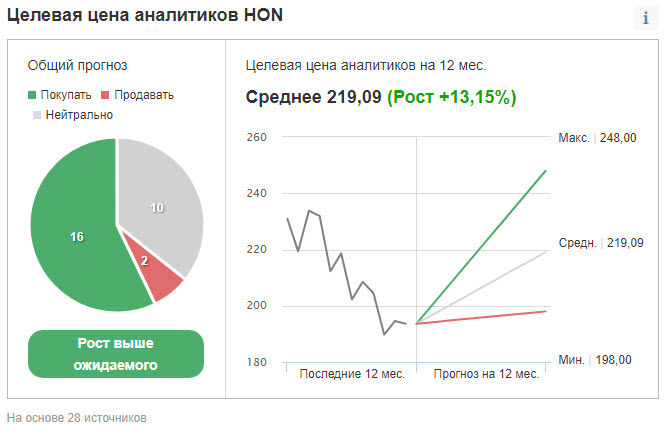

Investing.com предоставляет аналогичную информацию, базируясь на мнениях 28 индивидуальных аналитиков. Эксперты в целом полагают, что акции будут торговаться «лучше рынка», а 12-месячный целевой уровень расположен на 12,7% выше текущей цены.

Источник: Investing.com

И хотя текущие целевые уровни ниже октябрьских оценок, потенциал роста акций выше, поскольку с тех пор цены успели упасть. Ожидаемый прирост в размере 14,4% в сочетании с дивидендной доходностью в 2% дают ожидаемую инвестиционную отдачу в размере 16,6%.

Ожидания участников рынка опционов

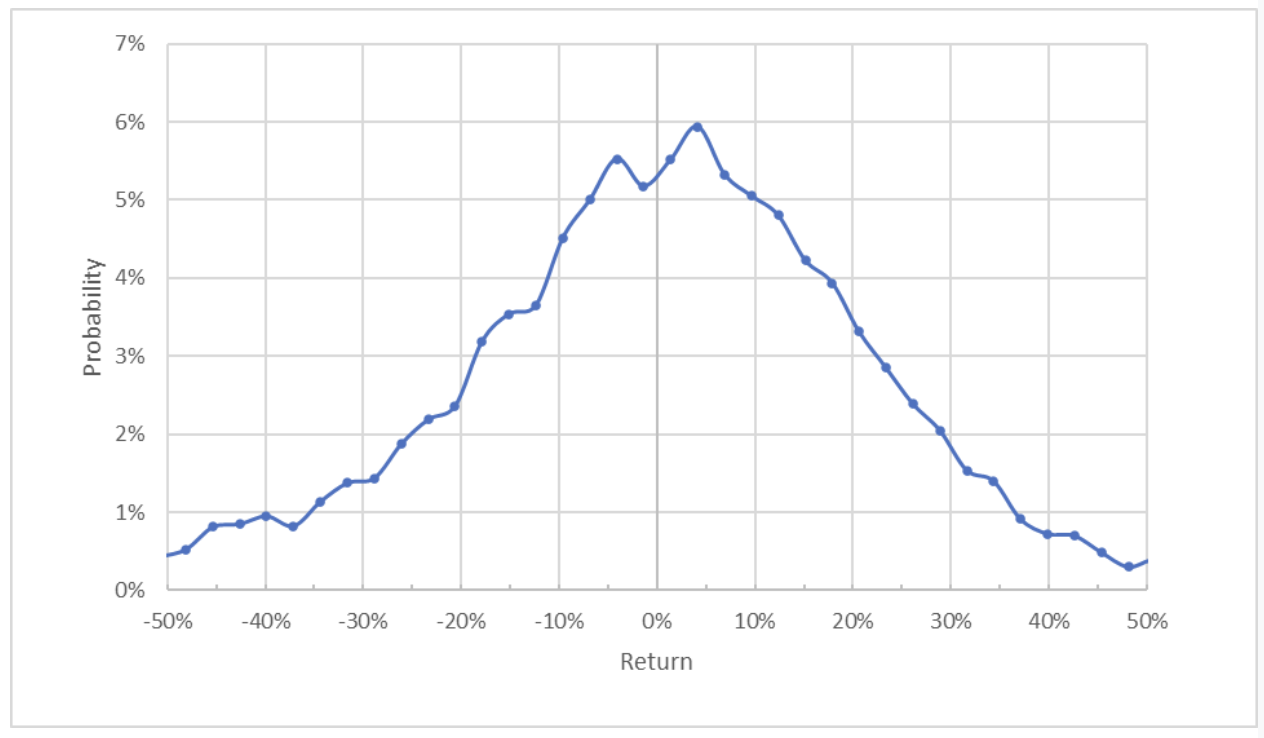

Я проанализировал ожидания трейдеров на следующие 9,5 месяцев при помощи опционов на 20 января 2023 года. Эта дата позволит оценить настроения в отношении HON на весь текущий год.

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Данный расчет произведен на основе данных об опционах с платформы eTrade

Получившаяся фигура в целом симметрична, поскольку вероятности положительных и отрицательных исходов в целом одинаковы, однако пиковая вероятность соответствует приросту в 4%. Годовая волатильность, рассчитанная на основе этого распределения, составляет 25%.

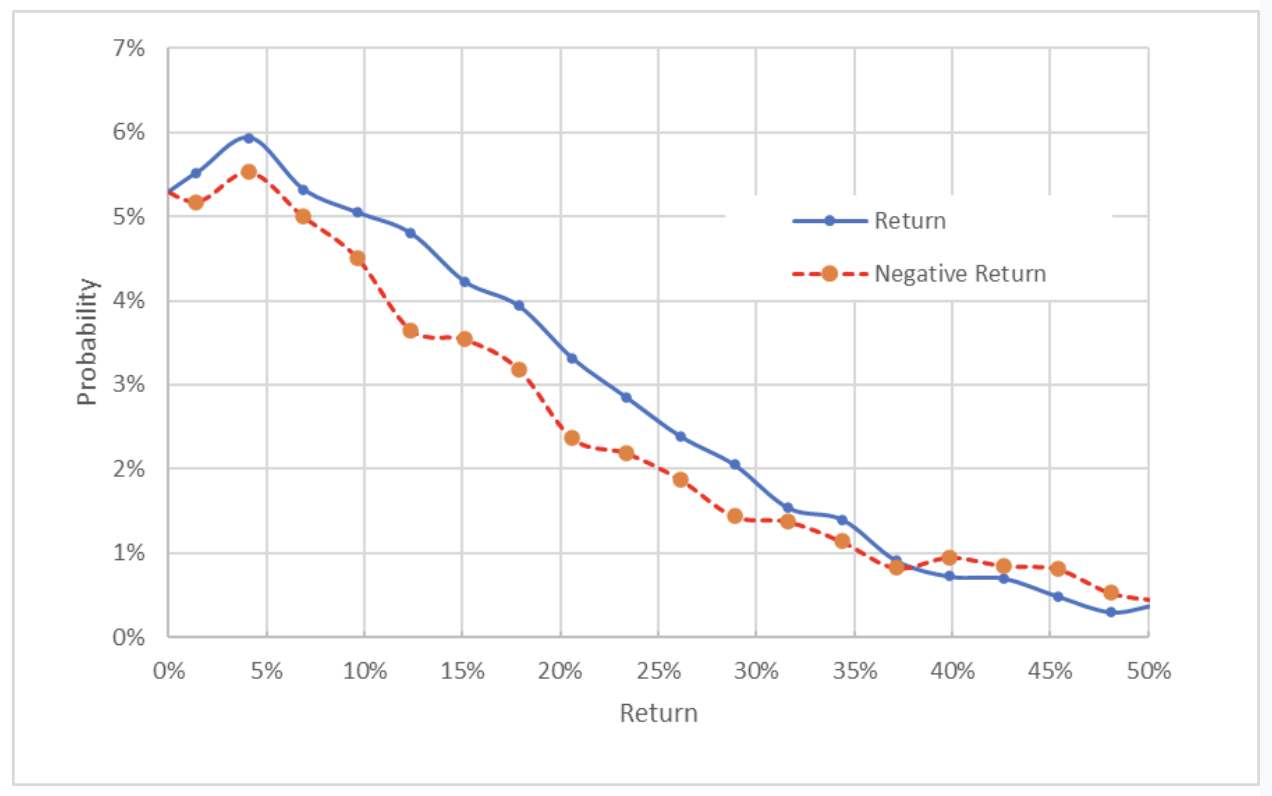

В целях упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Этот подход делает более очевидным «бычий» уклон трейдеров, поскольку вероятность положительного исхода (синяя линия) превышает вероятность аналогичного по масштабам падения акций (отмеченную красной линией) на протяжении практически всей кривой. Таким образом, участники рынка опционов умеренно оптимистичны в отношении HON.

Подведем итог

Несмотря на то, что в последние годы Honeywell не удавалось нарастить прибыль, компания инвестирует в высокорентабельные направления в надежде переломить ситуацию в свою пользу.

Аналитики с Уолл-стрит сохраняют оптимизм, а их 12-месячный целевой уровень акций соответствует общей инвестиционной отдаче от акций HON в 16,6%. Лично я считаю привлекательными акции, ожидаемая отдача от инвестирования в которые составляет как минимум половину от прогнозируемой волатильности.

Если верить Уолл-стрит, отдача в 16,6% превышает половину от прогнозируемой волатильности в 25%. Ожидания участников рынка опционов на начало 2023 года умеренно оптимистичны, поэтому я сохраняю «бычий» рейтинг HON.