Путин допустил прекращение поставок российского газа в ЕС «прямо сейчас»

Специально для Investing.com.

Спустя год хочется обновить статью, которую я писал в феврале прошлого года про рынок США — Когда всё начнет рушиться?

В прошлый раз мы говорили о перспективах развития рынка США вопреки "индикатору Баффета" по следующим причинам:

• околнулевые процентные ставки;

• регулярные вливания со стороны ФРС. На момент написания статьи в прошлом году обсуждался дополнительный пакет помощи экономике на сумму 1,9 триллионов долларов;

• низкая инфляция, которая позволяла ФРС действовать более агрессивно в плане "поддержки";

• нормальная кривая доходности. Не было высоких инфляционных ожиданий, инвесторы не переживали на счет будущего и нормального развития рынка.

Что же мы имеем на текущий момент? Давайте по порядку.

Рост процентных ставок в США

Да, на последнем заседании ФРС повысила ключевую ставку на 0,25 базисных пункта. Рынок на это отреагировал даже позитивно, потому что всё было "в рамках ожиданий".

Рынок безоговорочно верит ФРС. В то, что ФРС справится с текущей ситуацией. И поэтому отказывается замечать текущие проблемы, которые за год стали ярко выражены.

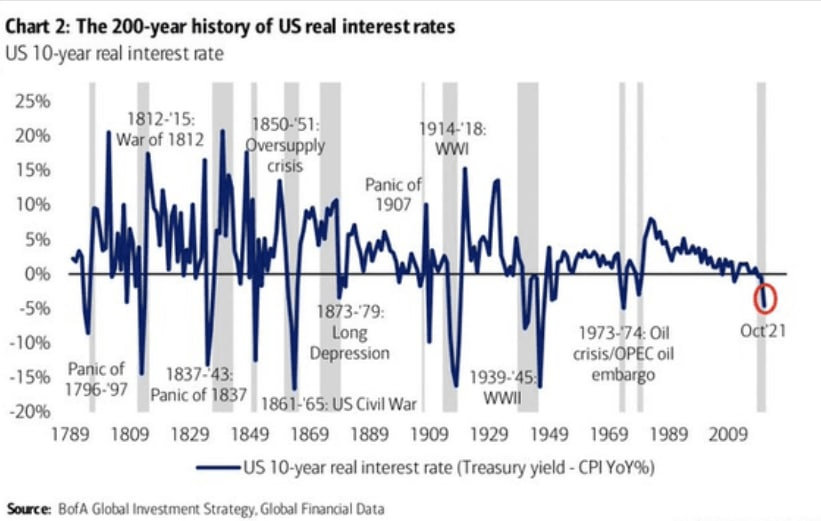

Проблема процентных ставок. Реальная доходность 2-10-летних казначейских облигаций сша на текущий момент — минус 5,5%. Отрицательная доходность. И это началось ещё в прошлом году.

И вот что интересно: исторически, когда реальная доходность была отрицательной, на следующий год был всплеск доходности.

Причем зачастую рост доходности был не из-за резкого снижения уровня инфляции. А из-за повышения ставок со стороны ФРС. Такого повышения, которого рынок не ожидал.

Вот и сейчас Пауэлл заявил, что в случае необходимости ФРС готова повышать ставку на 0,5 б.п., и при этом скоро мы увидим сокращение баланса.

Что такое сокращение баланса?

Есть рынок облигаций США. Цена облигаций, как и любого другого инструмента, формируется по принципу "спрос-предложение". Если продавцов больше, то цена падает, если покупателей больше, то цена растет.

Ключевой момент в том, что при снижении цены облигаций растет их доходность.

Простой расчет:

Цена - 1000$, купон - 50$. Доходность - 5%;

Цена - 800$, купон - 50$. Доходность 6,25%.

То есть рост доходности облигаций говорит о распродаже на рынке долга.

Ставки по облигациям взаимосвязаны со всеми остальными ставками. Например, если ставки низкие, то банки снижают проценты по депозитам. Да и компаниям с нормальным кредитным рейтингом нет смысла брать новые деньги под более высокие проценты.

Скажем, если ставка по облигациям в среднем 3-4%, то корпоративный долг должен давать премию за риск. В зависимости от кредитного рейтинга, эта премия может быть от 0,5% до 10% и более.

Поэтому если ставки околонулевые, многим компаниям становится дешевле выпускать новые облигации.

И в 2020 году ФРС не просто снизила ключевую ставку. Она стала выкупать казначейские облигации с рынка, создавая искусственный спрос.

Повышеный спрос = более высокие цены = более низкие ставки.

Грубо говоря, ФРС "печатает" новые деньги и покупает ранее выпущенные облигации у банков.

Таким образом, ФРС опустила реальные ставки до минимума и снабдила систему ликвидностью. Денег было море, и компании могли привлекать огромные суммы на развитие под минимальные проценты. Естественно, все эти облигации "складирутся" на балансе самой ФРС.

И есть у этого действия побочка — огромная лавина денег в системе, которая вызывает инфляцию и рост рынка деривативов. В итоге, мы получаем колоссальный рост рынка, высокую инфляцию и неплохой процент прироста ВВП (хотя, хотелось бы больше, но не все деньги пошли в экономику).

Так вот, в определенный момент ФРС этот баланс начнет разгружать. То есть продавать облигации в рынок, забирая деньги. И к чему я это всё рассказываю?

Уже сейчас доходности 2-10-летних облигаций показывают в среднем 2,3-2,4% годовых. Что самое интересное, год назад этот разборс был от 0,162% по двухлетним облигациям до 1,6% по десятилетним.

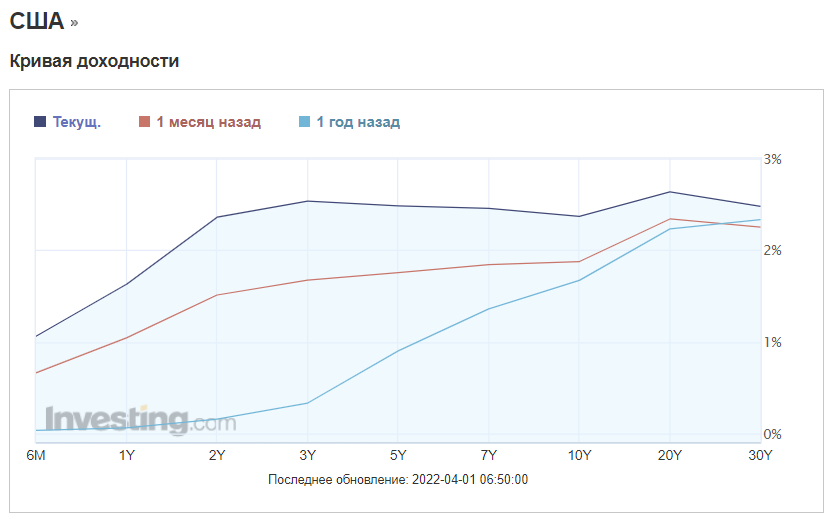

И вот так сейчас выгляит кривая доходности.

Она стала инверсной. Двухлетние стали превышать 10-летние.

А исторически "инверсная" кривая была предвестником рецессии в США.

Напомню, что последнее сокращение баланса было в конце 2017 года, и в 2018 рынок рухнул на 20%. При этом сейчас Пауэлл заявил, что сокращение будет более агрессивное, чем ранее.

Но ждать ли рецессию на самом деле и как скоро?

Вообще, рост рынка и экономики после начала пандемии был обусловлен низкими процентными ставками. Компаниям очень дешево привлекать новые кредиты — они показывают высокие темпы роста. Ну а рынок, так как он в первую очередь обращает внимание на темпы роста, разогнал многие акции до невероятных цен.

А что происходит сейчас?

ФРС подняла ставку на 0,25%? Братцы, всё куда интересней. Рост доходности облигаций за последние 3 месяца:

• 6-месячные. Доходность выросла с 0,193 до 1,07. Фактически, в 5,5 раз;

• Годовые. Доходность выросла с 0,4 до 1,64. Фактически, в 4,1 раза;

• Двухлетние. Доходость выросла с 0,73 до 2,39. Фактически, в 3,3 раза.

Как вы думаете, насколько стали дороже краткосрочные кредиты?

Многие компании, которые пользовались колоссальной популярностью, но ничего не зарабатывали, это привело к обвалу капитализации уже сейчас. Beyond Meat (NASDAQ:BYND) (-75% от максимума), Teladoc (NYSE:TDOC) (-75%), Fastly (NYSE:FSLY) (-70%) и многие другие.

Это даже зацепило уже одного из крупнейших гигантов — Facebook (NASDAQ:FB), деятельность которого на территории России недавно была запрещена. Снижение темпов роста и прогнозов привели к обвалу акций на 41%.

Проблемы только нарастают

Сейчас рынок в основной массе ещё держится, хотя этот год торгуется пока в минусе. Благодаря тому, что ФРС пока действует "в рамках ожиданий".

Но самый главный вопрос в том, справится ли ФРС с текущей ситуацией?

Инфляция на текущий момент уже почти 8% годовых. И сейчас она будет усугубляться колоссальными ростами цен на энергоресурсы. В США еженедельно дорожает бензин. Кроме того, нарушение многих цепочек поставок, которые усугубились в связи с последними событиями, будут создавать рост цен и в остальных отраслях.

Поэтому даже рост ключевой ставки не сможет легко и быстро сбить инфляцию. Потому что основная проблема кроется, как я уже сказал, в цепочках поставок и энергоресурсах.

И тут, вероятно, рынок может прийти к разочарованию. Сейчас он верит ФРС. Но что, если ФРС поднимет ставку к лету до 1%, а то и до 1,25%, а инфляция при этом будет высокой? Или станет ещё выше?

Это и спровоцирует рост доходности, поднимая реальную доходность облигаций. А это, в свою очередь, ударит по всей экономике. Высокие процентные ставки, которые, по сути, покажут кратный прирост относительно прошлого года, сильно замедлят развитие бизнеса.

А как мы знаем, цена строится от ожидания темпов роста. Снижение этих темпов роста и приведет к снижению рынка. Примеры уже перед глазами.

Когда это будет? Как и в прошлый раз, хочу сказать, что я не гадалка. Все факторы, тем более в перспективе года, не учесть. Но по графику кривой доходности мы видим, что она уже стала инверсной, а краткосрочные доходности растут намного быстрее долгосрочных. Есть вероятность, что она станет полностью инверсной.

И при этом в США десятки триллионов мусорного долга. То есть долга с низким кредитным рейтингом. Огромное количество компаний, которые даже ничего не зарабатывают. Для них станет огромной проблемой рост ставок и снижение оптимизма на рынке. Не все они переживут грядущий кризис. Это к слову о том, что сейчас США гордится восстановлением рынка труда и безработицей. Правда, к сожалению, реальность за этими словами очень шаткая.

Что же делать?

Говорить о том, что рынок США — табу, я бы не стал. До сих пор там есть компании и секторы, которые смотрятся перспективно.

Во-первых, это сектор полупроводников. В условиях нарушения цепочек поставок и дефицита полупроводников некоторые компании показывают рост эффективности, вопреки росту производственной инфляции.

Во-вторых, это банковский сектор, который выиграет на спрэдах между кредитами и депозитами по мере роста ставок.

В-третьих, это страховые компании. Очень мало страховых, которые сохраняют положительный баланс операционной деятельности, но, тем не менее, некоторые продаются с дисконтом из-за пандемии.

Тем не менее, в текущей ситации напрашивается сокращение доли американских активов в пользу развивающихся рынков.

Во-первых, это Китай, который уже заявил о намерениях увеличить темпы роста ВВП и поддержки экономики. Страна, которая сейчас показывает низкую инфляцию и имеет "пространство для маневров", в отличие от развитых стран.

Во-вторых, это рынок РФ. Проблемный и ушатанный, он уже сейчас показывает неплохие отскоки. Конечно, нужно понимать, что в ближайшие месяцы, по мере восстановления нормальной работы рынка, можно ожидать очередное снижение. Но, тем не менее, многие компании стали торговаться сильно дешевле, хотя бизнес постарадал не так сильно.

В данном случае, с учетом ситуации на развитых рынках, диверсификация и пересмотр стратегии — уже не прихоть, а необходимость.

Золото

Как я писал в прошлых статьях, золото — отличный инструмент, который защищает в период неопределенности. В моменты роста инфляции оно себя практически никак не показывает. Зато в момент роста напряженности в мире — отлично.

Большую ставку на золото в этом году делать нет смысла. Хотя нужно понимать, что если на рынке США будет паническая распродажа, то спрос на золото вырастет.

Дмитрий Вигуляров, автор канала Invest4Life