Газ в Европе продолжает дорожать из-за остановки производства СПГ в Катаре

За последние несколько месяцев произошли значимые фундаментальные изменения на рынке США. Во-первых, кризис в Украине привел к значительному росту цен на базовые материалы (нефть, с/х, металлы) и усложнил и без того разрушенные цепочки поставок. Во-вторых, пока еще мягкая ДКП ФРС привела к значительному росту коротких ставок по облигациям США, а кривая доходностей стала почти инвертированной.

Все эти факторы увеличивают риск рецессии на американском рынке, поэтому инвесторам следует искать безопасную гавань. К одним из таких секторов относят здравоохранение.

В сегодняшней статье мы расскажем о том, что:

- инвестору некуда бежать, поэтому стоит искать безопасные активы в акциях;

- индустрия фармацевтики является наиболее стабильной в отрасли;

- стоит посмотреть на крупные компании с потенциалом;

- рискованные инвесторы могут найти ставки в биотехе.

Почему инвестору просто не уйти на другие рынки?

Высокий риск рецессии в США ставит перед инвесторами закономерный вопрос: зачем искать защитные бумаги, если можно переложиться в другие рынки с меньшими проблемами?

Ответ простой: сейчас безопасных рынков для инвестиций нет.

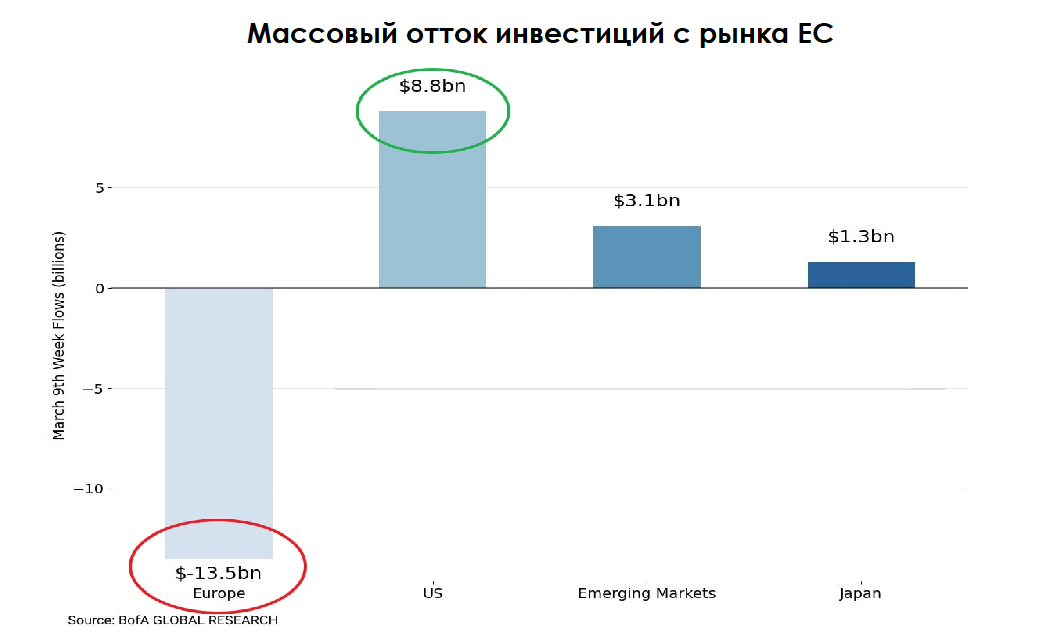

Европа столкнулась с жесточайшим кризисом, так как экономика ЕС тесно завязана на Россию. Тут речь идет и о поставках базовых ресурсов (нефть, газ, металлы, с/х), и о тесном логистическом сообщении. К тому же мягкая ДКП еврозоны в разы ужесточает инфляционный виток в регионе, что давит и на без того вялый рост ВВП стран ЕС.

В результате уже в начале марта начался массовый отток инвестиций из акций европейских компаний:

Китай в этом плане не менее опасен для инвестиций.

Во-первых, Китай — нетто-импортер основных базовых ресурсов (нефть, металлы, с/х), в некоторых ресурсах доля импорта от мирового производства сырья составляет более 30%.

Во-вторых, Китай строго придерживается политики COVID-Zero, закрывая целые города и регионы при малейших вспышках коронавируса. Это приводит к экономическому параличу в этих регионах/городах: останавливаются предприятия, порты и снижается потребительская активность.

Два этих фактора в значительной степени влияют как на рост ВВП в ближайшей перспективе, так и на рост инфляции.

Также в Китае усилилась риторика по поводу Тайваня, поэтому не стоит исключать риск военных действий.

На фоне всех событий отток из ETF на Китай не только продолжился, но и усилился.

Почему сектор здравоохранения — безопасная гавань?

Люди не перестают болеть и во время кризиса, поэтому часть расходов на лекарства и неотложную помощь никуда не уходит. Понятно, что люди могут начать выбирать дешевые аналоги (дженерики), но тут есть нюансы.

В США ключевую роль в секторе здравоохранения играют патенты на препараты. Эти патенты чаще всего выданы на долгий срок от 10 и более лет. Пока действует патент на препарат, на рынок не могут выйти дженерики.

Также читайте: 2 ETF для защиты от растущих рисков рецессии

Также немаловажным фактором выступает и страховое покрытие. Без страховки в развитых странах никуда. Например, в США страховку имеют более 90% жителей, по данным Statista. Базовая сумма покрытия составляет $250 000 - $500 000 при годовой стоимости страховки около $7500 или $625 в месяц.

В результате значительной суммы страхового покрытия и действия патентов выручка сектора здравоохранения в большей степени застрахована от снижения.

Также стоит отметить высокую маржинальность сектора здравоохранения. По данным CSIMarket, средняя валовая маржа сектора здравоохранения составляет около 62%, а операционная маржа — около 18%.

Широкий сектор фармы — наиболее привлекательная ставка

В сектор здравоохранения входит 6 индустрий. Самой защитной индустрией внутри сектора здравоохранения является фармацевтика — то есть компании, которые выпускают и продают непосредственно лекарства.

К индустрии фармацевтики относятся самые крупные и известные компании широкого рынка: Johnson & Johnson (NYSE:JNJ), Pfizer (NYSE:PFE), Roche (SIX:RO), Novartis (NYSE:NVS), Merck (NYSE:MRK), GlaxoSmithKline (NYSE:GSK), Sanofi (PA:SASY), AbbVie (NYSE:ABBV) и Bristol-Myers Squibb (NYSE:BMY).

Все эти холдинги диверсифицированы, но даже у них большая часть выручки приходится на 1-2 лекарства. Например, у Pfizer сейчас это вакцина, а у Merck — Keytruda — самое известное лекарство от рака.

Внутри общей диверсификации в рамках индустрии фармацевтики можно рассмотреть и iShares U.S. Pharmaceuticals ETF (NYSE:IHE), экспозиция которого распространяется только на фарму. В него входит 47 компаний, 43% ETF находятся в Pfizer и J&J.

Онкология — крупный рынок, который не собирается останавливаться

Рынок онкологии в мире оценивается на текущий момент в $286 млрд. Некоторые аналитические агентства, например, Allied Market Research, считают, что рынок онкологии к 2030 году составит более $580 млрд. Средний темп роста рынка в ближайшие 8 лет оценивается от 7,5% до 8,2% ежегодно, что в два раза превышает темп роста широкого рынка здравоохранения.

Основной причиной для этого выступает высокая летальность онкологических заболеваний. По количеству смертей онкология стоит на 3 месте в мире после сердечно-сосудистых заболеваний и инфекций.

Высокий риск смертности онкологических заболеваний в совокупности с высокой стоимостью терапии активизирует на рынке поток исследовательской активности. Всё больше компаний заинтересованы в разработке инновационных препаратов, которые покроют всё бОльшее число различных видов рака. Сейчас их насчитывается более 100 видов, но 50% всех случаев приходится только на три вида: рак легких, простаты и толстой кишки (колоректальный).

Высокая информированность людей, а также активизация тренда тщательного слежения за своим здоровьем развивает и рынок первоначального скрининга рака. Чем раньше выявляют рак, тем более эффективной становится терапия, и тем чаще она применяется.

В данном сегменте самую крупную экспозицию на рынок имеют Merck (Keytruda), Bristol Myers Squibb (Revlimid и Opdivo), а также AbbVie (Imbruvica). Суммарная выручка от этих 4 препаратов составляет около $35-$40 млрд. Через большое число препаратов немалую долю на рынке имеет и Roche.

Количество людей с диабетом постоянно растет

Рынок неинсулиновых лекарств от диабета менее крупный, но не менее интересный. Кол-во заболевших диабетом в США достигает около 10% населения и составляет более 31 млн человек. Во всём мире диабетом страдает более 400 млн человек, а к 2045 году, по оценкам ВОЗ, число заболевших достигнет 700 млн человек.

Текущий рынок неинсулиновых препаратов от диабета составляет порядка $60 млрд с потенциалом роста до $100 млрд к 2030 году, по версии агентства Facts and Factors. Это среднегодовой темп роста около 7%, что также почти в два раза выше, чем темп роста широкого рынка здравоохранения.

На этом рынке также множество игроков, но выделяются два крупнейших из них. Первый — это Eli Lilly (NYSE:LLY) со своими Trulicity и Jardiance. Потенциал роста продаж этих препаратов оценивается в $13,7 млрд к 2024 году с текущих $7 млрд. Вторым крупнейшим игроком выступает Novo Nordisk (NYSE:NVO). У компании есть Ozempic, Rybelsus и Victoza, потенциал которых оценивается в $11 млрд к 2024 году с текущих $8,2 млрд.

Крупные ставки для рискованных инвесторов

Не стоит забывать и про узконаправленные компании, к которым относят рискованный сектор биотехов. Они работают в перспективных областях, поэтому смотрятся хорошими кандидатами на потенциальное поглощение, так как крупные и стабильные фирмы, представленные выше, постоянно ищут пути диверсификации выручки.

Среди рискованных ставок выделяем Biomarin (NASDAQ:BMRN). Biomarin в значительной степени пытается переориентировать свою выручку. Сейчас примерно треть всей выручки компании приходится на Vimizim — препарат против мукополисахаридоза типа IVA — достаточно редкого заболевания. Весь рынок оценивается сейчас примерно в $2 млрд. На текущий момент Vimizim занимает около 25% рынка.

Однако компания разрабатывает первую генную терапию против гемофилии типа А — Roctavian. Компания планирует повторную подачу на одобрение препарата во 2 кв. 2022 года. В случае одобрения препарат может появиться на рынке США уже во второй половине 2022 года, а в Европе — в начале 2023 года. Данный препарат откроет доступ к рынку размером примерно $12,5 млрд.

Также в ноябре 2021 года Biomarin получила одобрение на Voxzogo — первой и единственной терапии против ахондроплазия. По сути, этот препарат и есть весь рынок. Потенциал препарата оценивается в $1 млрд выручки. Текущая выручка Biomarin около $1,8 млрд. При этом у компании есть еще несколько потенциальных бестселлеров на ранней стадии исследования. Roctavian и Voxzogo обеспечат рост выручки Biomarin до 2025 года, а после подключатся уже наработки в ранней стадии.

Seagen (NASDAQ:SGEN) — чистая ставка на рынок онкологии. Компания имеет несколько препаратов, которые были одобрены недавно, и целый список препаратов на ранней стадии.

Компания с 2019 года начала коммерциализацию Padcev — терапии против уротелиального рака. Компания продолжает получать новые одобрения на использование Padcev. В 2021 году Seagen заработал на этой терапии около $340 млн. Потенциал Padcev оценивается в $1,6 млрд.

Tykusa — ингибтор против HEC2-позитивного рака молочной железы. Ингибитор был одобрен в 2020 году и продолжает получать одобрения. За 2021 год Seagen заработала на препарате $334 млн. Весь рынок к 2025 году оценивается в $10 млрд.

Tivdak — терапия против рака шейки матки. Был одобрен в конце сентября 2021 года. За один квартал успел принести всего $6 млн. Потенциальный рынок оценивается в $7,2 млрд.

И у компании еще много наработок. Например, ладиратузумаб ведотин во 2 фазе исследований, направленный против разнообразных типов рака. Разработку этой терапии также проспонсировал Merck. Суммарные обязательства Merck составляют $2,6 млрд за право разделить пополам будущую выручку и расходы по этой терапии.

Вывод

Сейчас время повышенных рисков для инвестора, поэтому необходимо искать безопасную гавань для сохранения собственных средств. Сектор здравоохранения как раз относится к стабильным ставкам, так как доходы компаний защищены высокой долей страхового покрытия населения и патентами на лекарства.

Но стоит помнить и то, что даже самые крупные компании получают основные доходы с 1-2 препаратов, поэтому следует диверсифицировать свои вложения по разным компаниям в секторе.

Статья написана в соавторстве с аналитиком Дмитрием Новичковым