Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

Минувшая неделя ознаменовалась сильной разбежкой в динамике ведущих индексов и отдельных акций. Она завершилась падением для Euro Stoxx 50 (-0,89%), DAX (-0,74%), IBEX 35 (-1,03%) и CAC 40 -1,01%, тогда как в плюсе оказались FTSE 100 (+1,06%), FTSE MIB (+1,39%), S&P 500 (+1,79%), Dow Jones (+0,31%), а также NASDAQ (+1,98%).

Лидерами среди компонентов Ibex по итогам недели стали ArcelorMittal (MC:MTS) (+10,18%), Repsol (MC:REP) (+8,43%), Naturgy (MC:NTGY) (+6,98%), Pharma Mar (MC:PHMR) (+3,92%) и Merlin Properties (MC:MRL) (+3,80%). При этом сильнейшее падение продемонстрировали Siemens Gamesa (MC:SGREN) (-13,90%), Fluidra (MC:FLUI) (-6,53%), CaixaBank (MC:CABK) (-5,02%), Ferrovial (MC:FER) (-4,02%), Grifols (MC:GRLS) (-3,61%).

Вот как выглядит динамика ведущих индексов за первые месяцы 2022 года:

• Британский Ftse: +1,34%;

• Японский Nikkei: -2,23%;

• Dow Jones -4,06%;

• Испанский Ibex: -4,40%;

• S&P 500: -4,68%;

• Французский CAC: -8,38%;

• Nasdaq: -9,43%;

• Немецкий DAX: -9,94%;

• Eurostoxx: -10,02%;

• Итальянский MIB: -10,20%;

• Китайский CSI: -15,50%.

При этом список индексов, торгующихся выше их отметок на момент начала российско-украинского конфликта, включает только японский бенчмарк и три индекса Уолл-Стрит.

Структура настроений инвесторов выглядит следующим образом:

• Доля «быков» (ожидающих роста акций в следующие шесть месяцев) упала до четырехнедельного минимума в 22,5%, оставаясь ниже нормального значения в 38%.

• Процент «медведей» (ожидающих падения рынка в ближайшие шесть месяцев) увеличился до 49,8% и существенно превышает норму в 30,5%.

Динамика S&P в последние торговые часы

Отдельно стоит отметить то, насколько более уверенно себя чувствует S&P 500 в последние часы торговых сессий. Дело в том, что в январе индекс демонстрировал слабость, невиданную с октября 1987 года, тогда как уже с 14 по 18 марта бенчмарк прибавлял не менее 0,33% в последние торговые часы. Один или два успешных дня подряд не выглядят сенсацией, однако последовательность из пяти успешных закрытий впечатляет; в последний раз мы могли наблюдать подобную динамику в июле 2022 года.

Рекордные максимумы региональных рынков

Не только сырьевые товары достигают новых ценовых пиков. На минувшей неделе к ним присоединились, например, фондовые рынки Канады, Норвегии и Кувейта. Скачок цен на нефть укрепил бумаги энергетических компаний, которые имеют большой вес в индексах этих регионов. Энергетический подсектор S&P 500, например, с начала года вырос на 40%. При этом помимо энергетики в плюс смогли выйти только «финансы», и то незначительно.

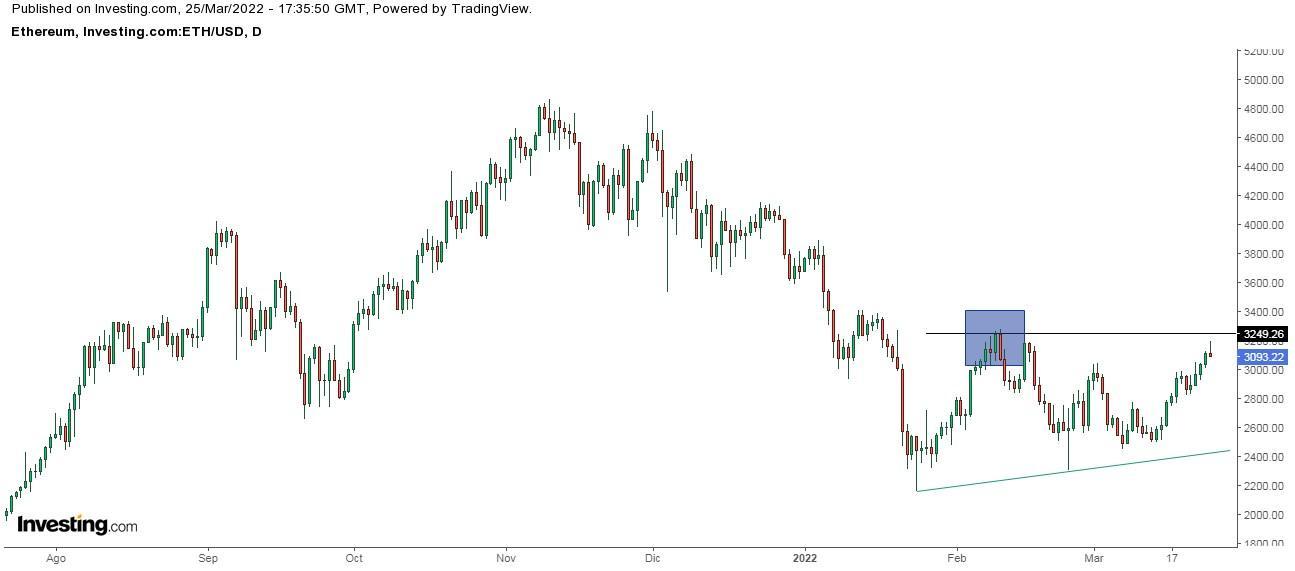

Ethereum

С 11 марта вторая по величине криптовалюта прибавила примерно 24%, обогнав биткоин с его приростом примерно в 16%.

Поводом для оптимизма стало предстоящее обновление сети, которое обещает повысить ее масштабируемость и эффективность.

Обновление под названием «Merge», запланированное на конец этого года, изменит способ проверки транзакций и снизит энергопотребление блокчейна.

Дорогая нефть играет на руку канадскому доллару

Канадский доллар удерживает свои позиции по отношению к доллару США, в основном благодаря росту цен на сырьевые товары (особенно на нефть — одну из главных экспортных позиций Канады).

Доллар одерживает верх над иеной

Особого внимания заслуживает пара доллар-японская иена (USD/JPY). Доллар силен в основном благодаря началу цикла повышения ключевой ставки Федеральная резервной системы. При этом Банк Японии не намерен ужесточать политику (управляющий банка еще раз подтвердил, что слабая иена помогает экономике страны). Эта дихотомия подходов является одной из причин, по которой пара USD/JPY растет.

И нет никаких оснований полагать, что это вскоре изменится. Президент Федерального резервного банка Сент-Луиса Джеймс Буллард несколько дней назад высказался за агрессивное ужесточение денежно-кредитной политики с целью остановить рост инфляции; для этого ключевая ставка к концу года должна превысить 3%.

Кроме того, он сравнил текущую ситуацию с событиями 1994 года, когда Гринспен поднял ставку с 3% до 6% и смог мягко «посадить» экономику, сдержав инфляцию и заложив основу самого продолжительного (на тот момент) «бычьего» рынка в истории.

Доходность гособлигаций США выросла, тогда как японские бумаги ушли в боковой тренд. В результате спред между ними вырос почти на 60 базисных пунктов, в то время как американская инфляция существенно выше японской (7,9% против 0,9%).

С начала года иена упала на 6,2% по отношению к доллару, но меня удивляет тот факт, что уже пошли разговоры о перспективах роста пары USD/JPY до 32-летнего пика в 150, что потребует дополнительного ралли примерно на 18%.

Первым шагом в этом сценарии должен будет стать пробой уровня сопротивления от 2015 года в 125,62, падение ниже которого ознаменовало локальный разворот тренда вниз («медвежья» фаза длилась до 2016 года).

Успехи сырьевых валют

Стоит также обратить внимание на аппетит хедж-фондов к южноафриканскому рэнду; менеджеры нарастили длинные позиции до уровней 2017 года, в результате чего пара USD/ZAR с начала года просела на 7,7%.

Австралийский доллар, тем временем, практически достиг пятимесячного максимума по отношению к USD. Участники рынка полагают, что в этом году Резервный банк Австралии поднимет ключевую ставку до 1,5%, а ближайший раунд ужесточения ДКП состоится в июне.