Промышленное производство в Германии неожиданно рухнуло

- С начала 2022 года акции ритейлера спортивной одежды Lululemon Athletica потеряли в цене более 25%

- В январе руководство компании понизило оценку прибыли на четвертый квартал

- Долгосрочные инвесторы могут рассмотреть возможность покупки акций LULU на текущих уровнях

Акции ритейлера спортивной одежды Lululemon Athletica (NASDAQ:LULU) в этом году упали на 25,5%, за последние 12 месяцев растеряв 4,7%. Для сравнения: индекс Dow Jones Retailers с начала января прибавил символические 0,1%, скинув 15,3% за последний год.

Стоит также отметить падение бумаг прямых конкурентов LULU в лице Nike (NYSE:NKE) и Under Armour}} (NYSE:UA) на 26,4% и 22,4% соответственно.

16 ноября акции LULU достигли рекордного уровня над отметкой в 485 долларов, после чего оказались под сильным давлением. 52-недельный диапазон торгов ограничен 283,21 и 485,82 долларами, а рыночная капитализация компании составляет 36,2 миллиарда долларов.

Основанная в 1998 году канадская Lululemon изначально прославилась своей высококлассной одеждой для йоги. В июле 2007 года компания вышла на публичный рынок.

Недавно LULU заявила о желании выйти на рынок спортивной обуви, а также пригласила бывшего директора по контенту компании Twitch Майка Арагона возглавить ее цифровую фитнес-платформу MIRROR.

В 2020 году Lululemon купила MIRROR за 500 миллионов долларов, но в начале этого года Nike подала иск против компании за нарушение патентных прав на Mirror Home Gym.

Финансовые показатели компании

9 декабря Lululemon опубликовала отчет за третий квартал (финансовый год компании завершается 30 января).

Выручка в годовом отношении подскочила на 30% до 1,5 миллиарда долларов; в то время как сопоставимые продажи в магазинах выросли на 32%, чистая выручка от прямых продаж увеличилась на 23%.

Lululemon открыла 18 новых магазинов, доведя их количество до 552 магазинами. Скорректированная прибыль на акцию за год выросла с 1,16 до 1,62 доллара.

В сопроводительном заявлении главный финансовый директор Меган Франк отметила:

«Мы довольны этими результатами, учитывая текущие перебои цепочек поставок в масштабах всей отрасли, с которыми мы продолжаем бороться. Несмотря на то, что впереди нас ждет несколько активных недель, мы готовы к успешному завершению 2021 года».

По итогам третьего квартала руководство поделилось своим прогнозом на четвертый квартал. Выручка должна составить от 2,125 до 2,165 млрд долларов, а скорректированная прибыль на акцию — от 3,25 до 3,32 доллара.

Однако 10 января компания опубликовала обновленный прогноз. Генеральный директор Кэлвин Макдональд процитировал:

«Мы уверенно начали праздничный сезон, однако столкнулись с некоторыми последствиями распространения штамма омикрон, включая усиление ограничений по посещаемости, снижение доступности персонала и сокращение часов работы в некоторых точках».

На этом фоне руководство отметило, что выручка и скорректированная прибыль на акцию окажутся у нижней границы вышеупомянутых диапазонов.

До публикации квартального отчета акции Lululemon стоили около 425 долларов, однако уже к 11 марта они упали на 30% до 291,55 доллара.

Перспективы акций Lululemon Athletica

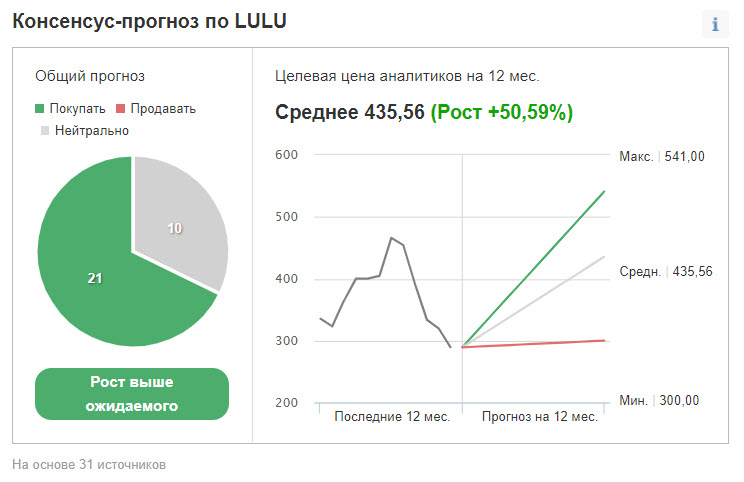

Опрошенные Investing.com аналитики в целом полагают, что акции LULU будут торговаться «лучше рынка».

Источник: Investing.com

12-месячный медианный целевой уровень в 435,56 доллара подразумевает наличие потенциала роста почти на 50%. Диапазон оценок ограничен 300 и 541 долларами.

Ряд моделей инструмента InvestingPro (включая те, что учитывают коэффициенты P/E, P/S или терминальную стоимость) оценивают справедливую стоимость акций LULU в $324,72. Другими словами, фундаментальная оценка допускает рост акций примерно на 11%.

Мы также можем оценить финансовое состояние LULU, сравнив ее более чем по 100 показателям с прочими компаниями потребительского сектора.

Например, с точки зрения динамики денежного потока, роста и прибыли компания получает 4 балла из 5 возможных. С общей оценкой в 4 балла компания оценивается на «хорошо».

В настоящее время коэффициенты P/E, P/B и P/S составляют 43,3, 14,2 и 6,4, что существенно выше средних значений по отрасли в 15,3, 3,1 и 1,6, указывая на перекупленность LULU.

Аналогичные показатели для Nike составляют 31,4, 13,0 и 4,2, а для Under Armour (NYSE:UAA) — 19,4, 3,3 и 1,2.

Мы ожидаем, что в ближайшие недели акции LULU сформирую «плацдарм» для нового ралли между 275 и 300 долларами.

Стратегии инвестирования в LULU

«Быки», которых не беспокоит краткосрочная волатильность, могут подумать об инвестировании на текущих уровнях с таргетом в виде целевого уровня аналитиков в размере $435,56.

В качестве альтернативы инвесторы могут рассмотреть возможность покупки бумаг биржевых фондов (ETF), компонентом которых является LULU, например:

- Global X Health & Wellness ETF (NASDAQ:BFIT);

- Emles @Home ETF (NYSE:LIV);

- VanEck Retail ETF (NASDAQ:RTH);

- Global X Millennials Consumer ETF (NASDAQ:MILN);

- iShares Evolved U.S. Discretionary Spending ETF (NYSE:IEDI).

Наконец, те участники рынка, которые ожидают отскока акций LULU в ближайшие недели, могут обратиться к стратегии «бычьего» колл-спреда.

Однако тот факт, что данный механизм задействует опционы, делает его неподходящим для большинства индивидуальных инвесторов. Следовательно, данный материал предлагается в образовательных целях, а не в качестве реальной стратегии.

«Бычий» колл-спред на акции Lululemon Athletica

- Стоимость акций на момент написания статьи: $291.55

Данная стратегия требует от трейдера параллельного удержания двух встречных позиций по опционам колл с разными ценами страйк на одну дату экспирации.

Трейдер рассчитывает на рост акций LULU. Колл-спред ограничивает как убытки, так и потенциальную прибыль. Чистая стоимость (или чистый дебет) спреда представляет собой максимально возможный убыток по сделке.

Реализация стратегии на текущих уровнях предполагает покупку опциона колл с ценой страйк в $300 на 17 июня за 26,40 доллара и продажу опциона на ту же дату с ценой исполнения в $310 за 22,30 доллара.

Этот спред обойдется инвестору примерно в 410 долларов, поскольку контракт включает в себя 100 акций LULU.

Следует отметить, что трейдер может потерять эту сумму в случае, если оба опциона истекут «без денег», т.е. если акции на момент экспирации будут торговаться ниже 300 долларов.

Для расчета максимальной прибыли мы должны вычесть уплаченную премию из разницы цен страйк, а затем умножить на 100. В нашем примере: (10–4,10) х 100 = 590 долларов.

Трейдер получит эту прибыль, если акции LULU будут торговаться выше цены страйк проданного опциона-колл (или 310 долларов для нашего примера).

Подведем итог

С середины ноября акции LULU торгуются под сильным давлением, однако просадка повышает запас прочности новых долгосрочных позиций. В качестве альтернативы опытные трейдеры могут обратиться к построенной на опционах стратегии и извлечь выгоду из потенциального роста акций.