Глава МЭА предостерег от возвращения к российскому газу

- Акции страховой компании Humana с начала января упали на 7,3%

- HUM инвестирует в свое подразделение, ориентированное на программу Medicare Advantage

- Долгосрочные инвесторы могут рассмотреть возможность покупки акций на просадках (особенно в районе 420 долларов)

Для инвесторов гиганта медицинского страхования Humana (NYSE:HUM) первые месяцы 2022 года оказались не самыми удачными, поскольку акции компании просели примерно на 7,3%. Тем не менее, прирост за последние 12 месяцев по-прежнему составляет 6,4%.

Для сравнения: индекс Dow Jones Health Care Providers за последние 52 недели вырос почти на 22%, однако с января он просел на 4,1%. В то же время конкуренты Humana в лице Anthem (NYSE:ANTM) и Centene (NYSE:CNC) с начала года упали на 0,4%, Cigna (NYSE:CI) прибавила 1,2%, Molina Healthcare (NYSE:MOH) скинула 2,2%, а UnitedHealth (NYSE:UNH) — 4,6%.

В мае 2021 года акции HUM достигли рекордного максимума над отметкой в 475 долларов, однако с тех пор они оказались под давлением и сейчас торгуются примерно на 9,5% ниже этого пика. 52-недельный диапазон торгов ограничен отметками 351,20 и 475,44 доллара, а рыночная капитализация компании составляет 54,5 миллиарда долларов.

Humana занимает четвертую строчку в списке пяти ведущих компаний американского сектора, контролируя 7% рынка и уступая UnitedHealth (12%), Anthem (11%) и Centene (10%). Также стоит отметить акцент компании на правительственной программе страхования Medicare Advantage.

2 февраля Humana опубликовала финансовый отчет за четвертый квартал и весь 2021 финансовый год. Выручка в годовом отношении возросла с 18,9 до 21,2 млрд долларов. Квартальная скорректированная прибыль на акцию в размере 1,24 доллара разительно отличается от убытка годичной давности, составившего 2,30 доллара на акцию. В 2022 году руководство планирует нарастить годовую прибыли до 24 долларов на акцию (по сравнению с 20,64 доллара за минувший финансовый год).

В сопроводительном заявлении генеральный директор Брюс Д. Бруссард отметил:

«Мы продолжаем создавать ценность, развивая наше высококлассное подразделение Medicare Advantage, увеличивая вклад наших планов медицинских услуг и повышая общую эффективность организации…»

До публикации отчета за четвертый квартал акции HUM стоили примерно 400 долларов, тогда как сейчас они торгуются по 430,90 доллара. Текущая дивидендная доходность составляет 0,72%.

Перспективы акций Humana

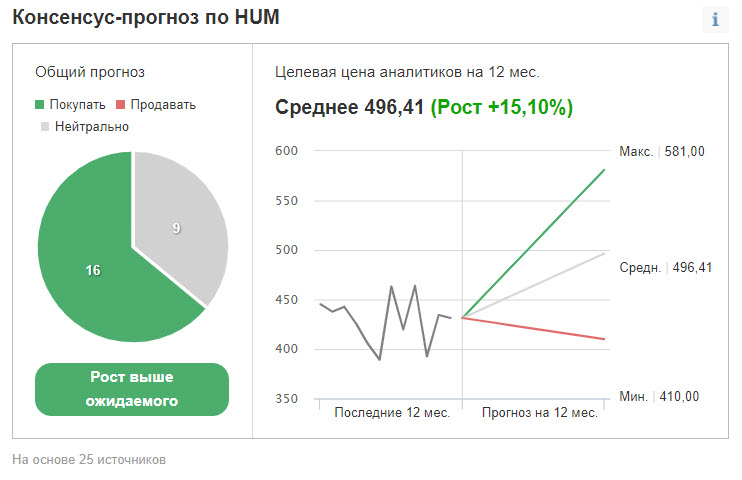

Опрошенные Investing.com аналитики в целом полагают, что акции HUM будут торговаться «лучше рынка». Медианный 12-месячный целевой уровень в 496,41 доллара подразумевает наличие потенциала роста более чем на 16%. Диапазон оценок ограничен отметками $410 и $581.

Источник: Investing.com

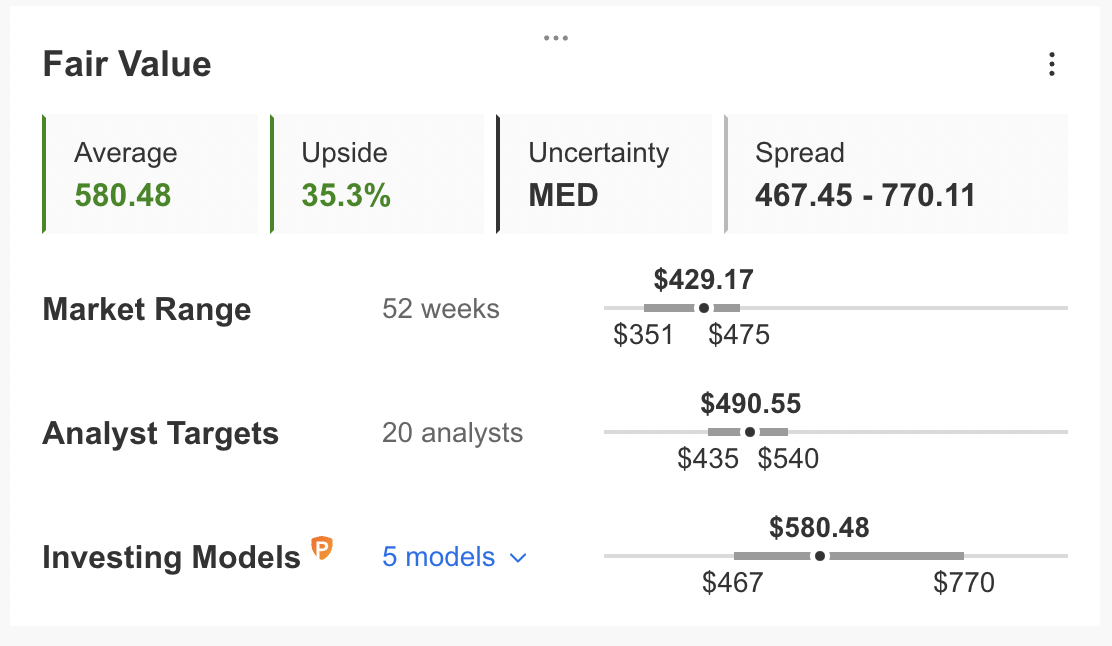

Ряду моделей инструмента InvestingPro оценивают справедливую стоимость акций Humana в $580,48.

Источник: InvestingPro

Фундаментальный анализ допускает рост акций примерно на 35%.

В настоящее время коэффициенты P/E, P/B и P/S для HUM составляют 18,5, 3,4 и 0,6, тогда как средние показатели по отрасли равняются 8,3, 1,5 и 0,9 соответственно.

Мы полагаем, что ближайшие недели акции Humana проведут в диапазоне между 415 и 435 долларами и сформируют базу для нового ралли.

Стратегии инвестирования в HUM

«Быки», которые считают распродажу оконченной, могут рассмотреть возможность инвестирования на текущих уровнях; ориентироваться следует на целевой уровень от аналитиков в $496,41.

В качестве альтернативы инвесторы могут рассмотреть возможность покупки акций биржевых фондов (ETF), компонентом которых является HUM, например:

- iShares U.S. Healthcare Providers ETF (NYSE:IHF);

- American Customer Satisfaction ETF (NYSE:ACSI);

- First Trust Rising Dividend Achievers ETF (NASDAQ:RDVY);

- John Hancock Multifactor Health Care ETF (NYSE:JHMH).

Однако потенциальных инвесторов может останавливать перспектива скачка волатильности в ближайшие недели. Застраховаться от него поможет стратегия диагонального дебетового спреда с использованием опционов LEAPS (которая ограничивает как убытки, так и максимальную прибыль).

Напоминаем, что далеко не каждый инвестор готов работать с опционами, и поэтому данную статью следует рассматривать как образовательный материал, а не реальную стратегию.

Диагональный дебетовый спред по акциям HUM

- Стоимость акций на момент написания: $430,90

Для начала, трейдер покупает «долгосрочный» колл с более низкой ценой исполнения и в то же время продает «краткосрочный» колл с более высокой ценой страйк, создавая диагональный спред.

Другими словами, опционы колл имеют разные цены страйк и даты экспирации. Трейдер открывает длинную позицию по одному опциону и короткую — по второму, чтобы получить прибыль в виде диагонального спреда.

Большинство трейдеров, применяющих этот механизм, умеренно оптимистичны в отношении базового актива. Вместо того, чтобы покупать 100 акций, трейдер покупает опцион «в деньгах», в котором колл LEAPS выступает «суррогатом» акций HUM.

На первом этапе этой стратегии трейдер может купить опцион LEAPS «в деньгах» (например, контракт с датой экспирации 19 января 2024 г и ценой страйк в $350). В настоящее время он предлагается по $123 за акцию. Другими словами, владение опционом колл, который истекает примерно через два года и два месяца, обойдется трейдеру в $12 300 (вместо $43 090).

Дельта этого опциона (которая показывает величину ожидаемого изменения цены опциона при изменении стоимости базового актива на 1 доллар) близка к 0,80.

Если акции HUM подорожают на 1 доллар до $431,90, то текущая цена опциона вырастет на 80 центов. Обратите внимание, что фактическое изменение может отличаться из-за влияния других факторов, на которых мы не будем останавливаться в данной статье.

В качестве второго этапа этой стратегии трейдер продает краткосрочный колл «вне денег» (например, опцион на 14 апреля 2022 года с ценой страйк в $440). Текущая премия по этому опциону составляет $12,40. Другими словами, продавец опциона получит 1240 долларов (без учета комиссии).

В стратегии учитываются две даты экспирации, поэтому довольно сложно выразить точную формулу точки безубыточности этой сделки. Различные брокеры или сайты предлагают собственные калькуляторы расчета прибылей и убытков.

Максимальную прибыль можно извлечь в том случае, если стоимость акции равна цене исполнения краткосрочного колла на дату его экспирации. Другими словами, трейдер хочет, чтобы цена бумаг HUM оставалась как можно ближе к цене страйк краткосрочного опциона (в нашем случае — $440) на 14 апреля 2022 года, не превышая ее.

В нашем примере максимальный доход теоретически составит около $1826 при цене в 440 долларов на момент экспирации. Значение получено при помощи калькулятора прибылей и убытков, но приблизительную цифру можно рассчитать самостоятельно.

Продавец опциона (то есть трейдер) получил 1240 долларов за проданный опцион. Между тем, акции Humana выросли с $430,90 до $440. Разница составляет $9,10 за одну акцию (или 910 долларов за 100 бумаг).

Поскольку дельта долгосрочного опциона LEAPS равна 80, стоимость опциона теоретически увеличится на $728 (910*0,80). Помните, что на практике она может отличаться в любую сторону. Например, стоит учитывать элемент «временной эрозии» опционов. Изменение степени волатильности также может увеличивать или уменьшать цену опциона.

Складываем 1240 и 728 долларов и получаем 1968 долларов. И хотя полученная цифра немного отличается от указанных выше 1826 долларов, для приблизительной оценки этот метод подходит весьма неплохо.

Понятно, что для другой цены страйк отличалась бы и дельта. Соответственно, на это стоит делать поправку для того, чтобы получить приблизительное соотношение прибыли или убытка.

В данном случае трейдер инвестирует в Humana без необходимости платить полную стоимость в 43 090 долларов за 100 акций.

В идеале трейдер надеется, что краткосрочный колл истечет «вне денег». Затем он может продавать коллы один за одним (пока через полтора года не истечет контракт LEAPS).