Рублю предрекают резкое падение в этом году

- Акции крупного инвестиционного банка Goldman Sachs с начала 2022 года потеряли 8,5%

- Финансовые показатели компании за четвертый квартал не дотянули до ожиданий аналитиков

- Долгосрочные инвесторы могут рассмотреть возможность покупки акций на текущих уровнях

В середине января инвестиционный банк Goldman Sachs (NYSE:GS) опубликовал финансовый отчет за четвертый квартал, который разочаровал аналитиков и привел к просадке акций компании. Сейчас бумаги торгуются на 8,48% ниже уровней начала года, хотя прирост за последние 12 месяцев и составляет 9,6%.

Для сравнения: 30-компонентный индекс Dow Jones Industrial Average, включающий GS, с начала января снизился на 6,3%, но прибавил 10,0% за последний год, в то время как отраслевой бенчмарк Dow Jones Financials за последние 52 недели вырос на 16,8%, а за 2022 год потерял всего 2,7%.

2 ноября 2021 года акции GS обновили рекордный максимум над отметкой в 426 долларов, однако с тех пор просели до 350,12 доллара. 52-недельный диапазон торгов ограничен отметками 316,46 и 426,16 доллара, а рыночная капитализация составляет 117,2 миллиарда долларов.

Несмотря на недавнюю просадку, долгосрочные «быки» могут подумать над покупкой на текущих уровнях.

Свежие финансовые показатели GS

Если ранжировать инвестиционные банки по доле в общей выручке сектора, то лидером является JPMorgan Chase (NYSE:JPM) с 9,6%. Следом идут Goldman Sachs (9,0%), Morgan Stanley (NYSE:MS) с 6,7% и Bank of America (NYSE:BAC) с 6,4%.

Что касается активности в сегменте слияний и поглощений (M&A), Goldman Sachs опережает JPM, за которыми следует MS. Это объясняет, почему эксперты с Уолл-стрит уделяют пристальное внимание ежеквартальным отчетам этих мировых гигантов.

Goldman Sachs опубликовал финансовые результаты за четвертый квартал 18 января. Выручка в годовом отношении возросла на 8% до $12,64 млрд. Банк отчитывается о доходах в четырех сегментах:

- Глобальные рынки (37% от выручки, разделенные между акциями, инструментами с фиксированным доходом, валютами и сырьевыми товарами);

- Управление активами (25% от выручки);

- Инвестиционно-банковские услуги (25% от выручки);

- Управление потребительскими активами (13%).

Инвесторы отметили, что рост чистой выручки в сегментах инвестиционно-банковских услуг и управления потребительскими активами частично компенсировал снижение в оставшихся сегментах.

Прибыль на акцию просела с прошлогодних $12,08 до $10,81, тогда как аналитики прогнозировали снижение показателя к $11,76. Давление на чистую прибыль оказали как возросшие расходы, так и замедление доходов торгового подразделения.

Рентабельность собственного капитала (ROE) за квартал составила 15,6%, тогда как показатель за 2021 год равняется 23%. Инвесторы рассматривают ROE как один из важнейших показателей эффективности банков. Согласно инструменту InvestingPro, рентабельность собственного капитала Goldman Sachs превышает среднее значение по отрасли.

В сопроводительном заявлении к финансовому отчету генеральный директор Дэвид Соломон подчеркнул, что 2021 год стал рекордным для банковского гиганта. Между тем, среднесрочный (примерно 3-летний) целевой показатель ROE для компании в целом составляет 14-16%.

До публикации квартального отчета акции стоили около 380 долларов, тогда как сейчас они торгуются чуть выше 350 долларов, предлагая инвесторам дивидендную доходность в 2,3%.

Перспективы акций Goldman Sachs

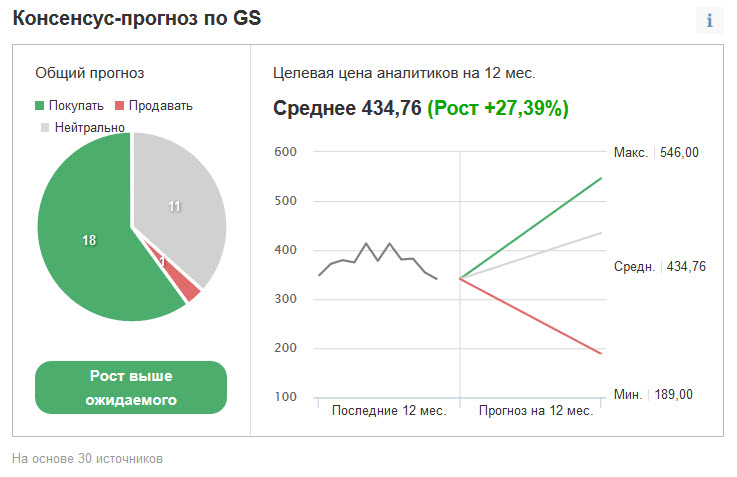

Опрошенные Investing.com аналитики в целом полагают, что акции GS будут торговаться «лучше рынка».

Источник: Investing.com

Медианный 12-месячный целевой уровень в 434,76 доллара подразумевает наличие потенциала роста более чем на 24%. Диапазон оценок ограничен 189 и 546 долларами.

Ряд моделей инструмента InvestingPro (включая те, что учитывают коэффициенты P/E и P/S или терминальную стоимость) оценивают справедливую стоимость акций Goldman Sachs в 436,58 доллара. Другими словами, фундаментальный анализ предполагает рост бумаг почти на 25%.

Мы также можем оценить финансовое состояние Goldman Sachs, сравнив его более чем по 100 показателям с прочими компаниями финансового сектора. Например, с точки зрения темпов роста, прибыли, относительной стоимости и ценового импульса компания получает 3 балла из 5 возможных. С общей оценкой в 3 балла Goldman оценивается на «хорошо».

В настоящее время коэффициенты P/E, P/B и P/S для GS составляют 5,5, 1,2 и 2,0, тогда как средние значения для отрасли составляют 10,1, 1,8 и 1,7. Эти цифры говорят о том, что недавнее снижение сделало акции Goldman Sachs более привлекательными, чем они были несколько месяцев назад.

Мы полагаем, что в ближайшие недели акции Goldman Sachs будут консолидироваться в диапазоне 340–360 долларов, после чего начнется новый этап ралли.

Стратегии инвестирования в GS

«Быки», которых не беспокоит краткосрочная волатильность, могут подумать об инвестировании на текущих уровнях, ориентируясь на целевой уровень аналитиков в $434,76.

В качестве альтернативы инвесторы могут рассмотреть возможность покупки бумаг биржевых фондов (ETF), компонентом которых является GS, например:

- iShares U.S. Broker-Dealers & Securities Exchanges ETF (NYSE:IAI);

- SPDR Dow Jones Industrial Average ETF Trust (NYSE:DIA);

- First Trust Dow 30 Equal Weight ETF (NYSE:EDOW);

- Financial Select Sector SPDR® Fund (NYSE:XLF);

- Invesco S&P 500® Momentum ETF (NYSE:SPMO).

Наконец, те участники рынка, которые ожидают отскока акций Goldman Sachs в ближайшие недели, могут обратиться к стратегии «бычьего» колл-спреда.

Однако тот факт, что данный механизм задействует опционы, делает его неподходящим для большинства индивидуальных инвесторов. Следовательно, данный материал предлагается в образовательных целях, а не в качестве реальной стратегии.

«Бычий» колл-спред на акции Goldman Sachs

- Стоимость акций на момент написания статьи: $350,12

Данная стратегия требует от трейдера параллельного удержания двух встречных позиций по опционам колл с разными ценами страйк на одну дату экспирации.

Трейдер рассчитывает на рост акций GS. Колл-спред ограничивает как убытки, так и потенциальную прибыль. Чистая стоимость (или чистый дебет) спреда представляет собой максимально возможный убыток по сделке.

Реализация стратегии на текущих уровнях предполагает покупку опциона колл с ценой страйк в $360 на 20 мая за 14,80 доллара и продажу опциона на ту же дату с ценой исполнения в $370 за 10,90 долларов. Этот спред обойдется инвестору примерно в 390 долларов, поскольку контракт включает в себя 100 акций.

Следует отметить, что трейдер может потерять эту сумму в случае, если оба опциона истекут «без денег», т.е. если акции на момент экспирации будут торговаться ниже 360 долларов.

Для расчета максимальной прибыли мы должны вычесть уплаченную премию из разницы цен страйк, а затем умножить на 100. В нашем примере: (10–3,90) х 100 = 610 долларов.

Трейдер получит эту прибыль, если на дату экспирации акции Goldman Sachs будут торговаться выше цены страйк проданного опциона-колл (или 370 долларов для нашего примера).

Подведем итог

С ноября 2021 года акции Goldman Sachs торгуются под значительным давлением. Тем не менее, снижение бумаг повысило запас прочности потенциальных долгосрочных позиций.

В качестве альтернативы опытные трейдеры могут обратиться к построенной на опционах стратегии и извлечь выгоду из потенциального роста акций GS.