Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

Покупатели золота, Не забывайте, что на дворе 2022-й, а не 2020-й год.

Вас, по меньшей мере, ждет разочарование, если вы сейчас покупаете этот драгоценный металл в качестве инфляционного хеджа и рассчитываете на повторение того невероятного ралли, при котором два года назад цены достигли рекордных максимумов.

В этом году, который некоторые уже успели прозвать «годом великой инфляции», золото может оградить инвесторов от скачков цен, которые сейчас растут максимальными темпами за четыре десятилетия, и придать немного блеска их инвестиционным портфелям.

Но не стоит рассчитывать, что динамика золота будет соизмерима инфляции.

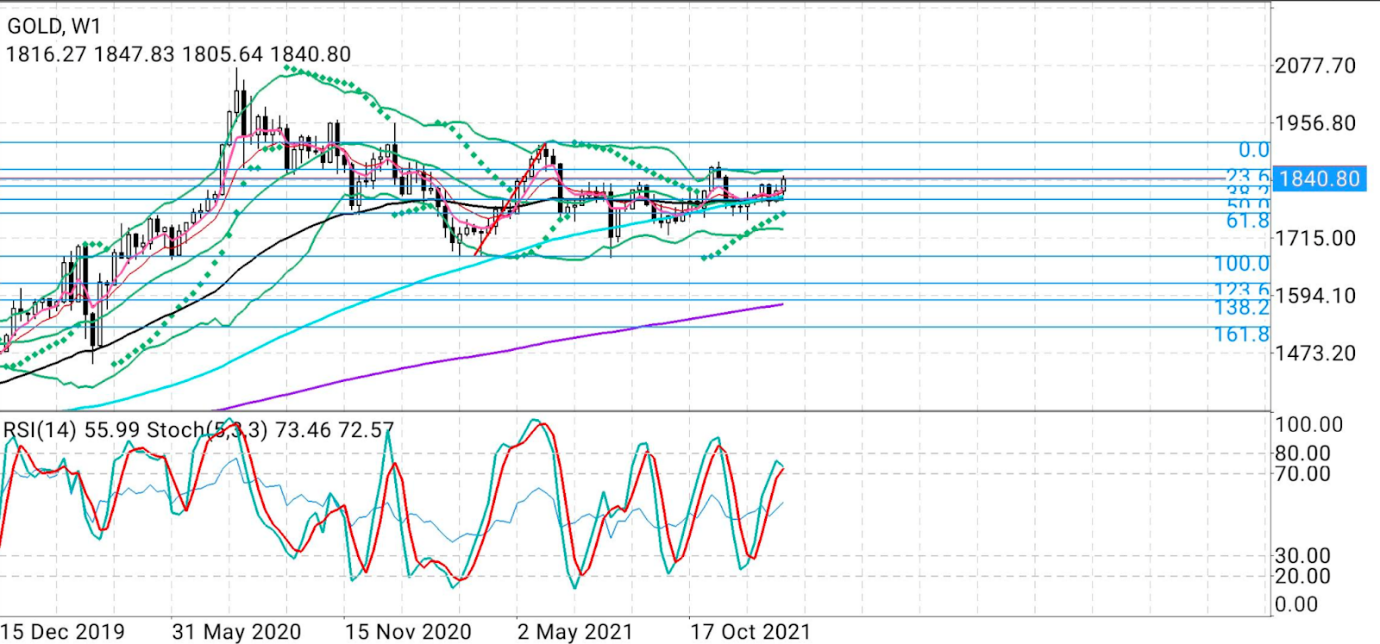

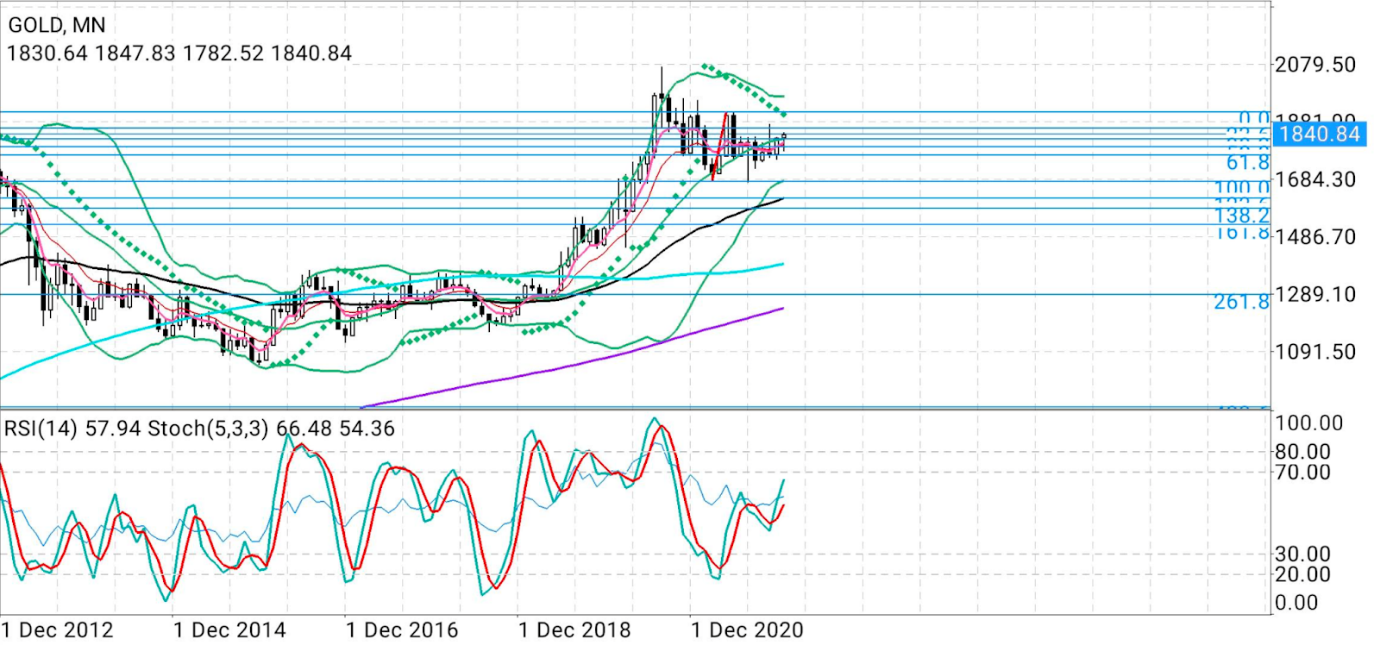

Графики предоставлены skcharting.com

Скорее, рост золота в 2022 году будет происходить по схеме «два шага вперед и один шаг назад», как это происходило с начала января. На ум приходит slow motion, но никак не искрометный трейлер.

Именно такую аналогию можно провести, если говорить о текущей динамике золота по сравнению с последними годами. С начала 2022 года цены на этот драгоценный металл в общей сложности выросли всего на $13, или 0,6%.

Внимания заслуживает тот факт, что цены удержались на территории выше $1800, несмотря на давление со стороны доходности 10-летних казначейских облигаций, поднявшейся до двухлетних максимумов, и параллельного периодического ралли доллара. Оба эти фактора негативны для золота.

Рынок золота демонстрирует устойчивость, несмотря на ожидания того, что Федеральная резервная система США приступит к серии повышения процентных ставок в этом году, чтобы побороть максимальную за 40 лет инфляцию: годовые темпы роста цен в декабре достигли 7%. Повышение процентных ставок обычно помогает доллару и мешает золоту.

Вдобавок к этому, на текущей неделе цены на золото пробили сопротивление $1830, достигнув 2-летнего максимума выше $1848. На протяжении предыдущих шести недель (начиная с ноября) уровень $1830 был непроходимым барьером для «быков» по золоту. С технической точки зрения, рынку осталось преодолеть три ключевых уровня сопротивления, чтобы добраться до следующего рубежа в $1900.

Несмотря на это, в 2022 году золото движется с черепашьей скоростью, если сравнивать с запредельными темпами 2021 года, когда цены упали на 3,6% (это было первое годовое падение за три года и самое резкое падение с 2015 года).

Особенно разительными эти перемены кажутся, если проводить сравнение с 2020 годом, который был самым успешным для золота за десятилетие. С мартовского минимума $1485 за унцию цены выросли к августу до рекордного максимума чуть выше $2121. Затем, конечно же, рынок растерял часть позиций, но в декабре снова произошло сильное ралли.

Так какие же препятствия стоят у золота на пути к столь важному уровню $1900 и более высоким рубежам?

Препятствиями этими являются уровни сопротивления $1860, $1880 и $1899, отмечает Сунил Кумар Диксит, главный технический стратег-аналитик в skcharting.com, который регулярно участвует в подготовке технического анализа по товарно-сырьевым рынкам для Investing.com.

«При сильном импульсе выше $1836 и консолидации выше уровня $1843–$1848 золото может возобновить “бычье” продвижение в сторону следующей цели $1860, которая является уровнем Фибоначчи в 23,6%», — отмечает Диксит в своем анализе для спотовых цен на золото.

«Пока золото будет удерживаться выше $1825, следующий целевой уровень будет находиться на $1860, а затем на $1880 и $1899», — добавляет аналитик.

По его словам, устойчивость золота с начала этого года и пробой преграды на $1830–1835, которая долго не поддавалась ценам, убедили «быков» в желании попробовать взять уровень $1900, которого в последний раз рынок достигал в июне.

Драгоценный металл также мощно поддерживают сильные значения стохастика на дневном, недельном и месячном таймфреймах.

В краткосрочном периоде золото может в качестве уступки взять паузу и начать консолидироваться в боковом тренде между $1843 и $1836, прежде чем совершить этот важный рывок, считает Диксит.

С другой стороны, ниже $1836 золото будет уязвимым.

«При торговле ниже $1836 золото может откатиться к горизонтальной поддержке на $1830 и затем проверить на прочность $1825, где находится уровень Фибоначчи в 38,2%, — предупреждает Диксит. — При падении ниже этого уровня коррекция может продолжиться в сторону $1818 и $1813».

Дисклеймер: Барани Кришнан приводит экономические показатели и мнения других аналитиков, иногда противоположные, чтобы представить разносторонний анализ рынка. Он не является держателем позиций по сырьевым товарам и ценным бумагам, рассмотренным в статье.