Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

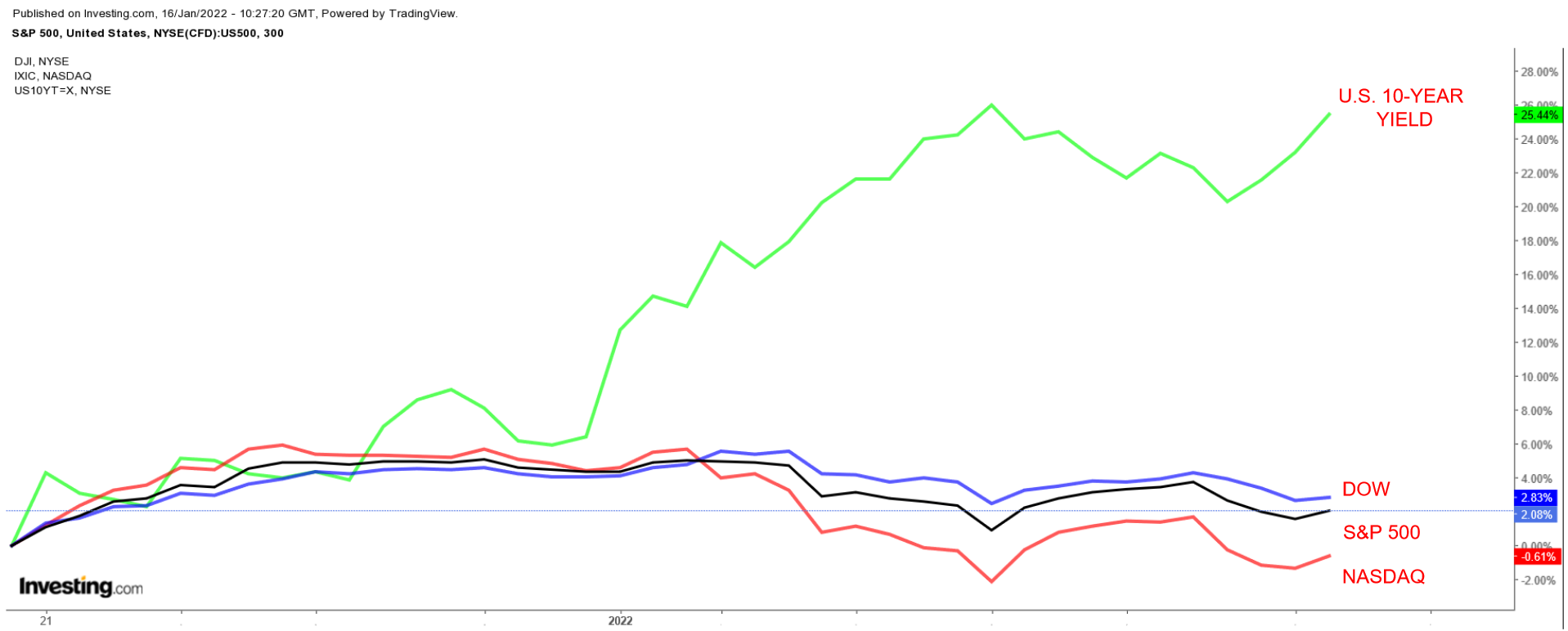

Фондовый рынок США, который провел минувшую неделю в нисходящем тренде, завершил пятничные торги разнонаправленно. Ведущие индексы оказались в красной зоне вторую неделю подряд, поскольку возросшая доходность гособлигаций продолжает оказывать давление на акции популярных технологических компаний.

Для американских инвесторов и трейдеров эта неделя начнется только во вторник, поскольку сегодня празднуется День Мартина Лютера Кинга. Кроме того, начало сезона корпоративной отчетности обычно влечет за собой всплеск волатильности. Финансовые результаты опубликуют такие гиганты, как Netflix (NASDAQ:NFLX), Goldman Sachs (NYSE:GS), Bank of America (NYSE:BAC), UnitedHealth (NYSE:UNH), Procter & Gamble (NYSE:PG), United Airlines (NASDAQ:UAL) и American Airlines (NASDAQ:AAL).

В сегодняшней статье мы рассмотрим две компании и стратегии для них, которые не зависят от направления рынка в целом; от одной из них мы ожидаем роста, а от второй — дальнейшего падения.

Помните, однако, что данный прогноз актуален только на эту неделю.

Покупаем Caterpillar

Caterpillar (NYSE:CAT), которые в пятницу подскочили к шестимесячному пику, могут продолжить свое ралли на фоне возросшего инвестиционного спроса на циклические бумаги.

Капитализация промышленного гиганта, являющегося одним из ведущих производителей строительного, горнодобывающего и энергетического оборудования, в январе выросла более чем на 10%, чему способствовал оптимизм в отношении мировой экономики (в свою очередь, запустивший ралли многочисленных сырьевых товаров).

Торги пятницы акции CAT завершили на отметке 228,94 доллара, что соответствует уровням от 10 июня 2021 года. Рыночная капитализация гиганта тяжелого машиностроения из Иллинойса составляет примерно 123,8 миллиарда долларов.

Третий квартал 2021 года оказался удачным для компании благодаря бурному росту активности в строительном секторе и восстановлению спроса на сырье. Очередной финансовый отчет запланирован к публикации на 28 января.

Согласно оценкам аналитиков, прибыль компании (которая превосходила ожидания Уолл-стрит шесть кварталов подряд) в годовом отношении возросла на 7,1% до $2,27 на акцию, а выручка за этот период подскочила на 17,2% до 13,1 млрд долларов, чему способствовал рост объема продаж на фоне снижения связанной с COVID неопределенности.

Инвесторы также ожидают от руководства Caterpillar новых, более оптимистичных прогнозов на ближайшие месяцы, учитывая многообещающие перспективы продаж строительной и горнодобывающей техники в текущих экономических условиях.

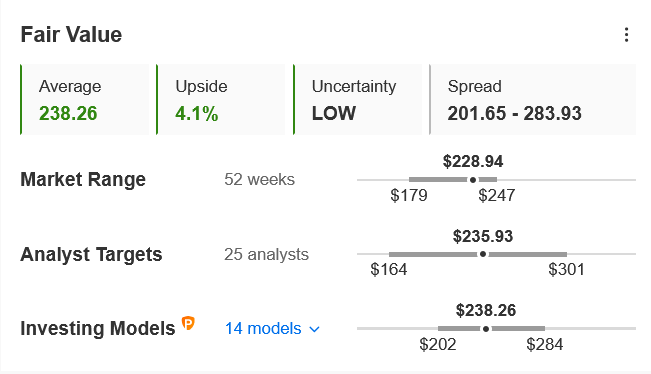

Источник: InvestingPro

Неудивительно, что модели InvestingPro указывают на недооцененность акций CAT; расчетная справедливая стоимость в $238,26 предполагает наличие потенциала роста примерно на 4%.

Играем на понижение Snap

Есть все основания полагать, что акции Snap (NYSE:SNAP), которые неуклонно обновляли минимумы на протяжении последних сессий, в ближайшие дни продолжат снижаться. Фактически, компания-владелец социальной сети Snapchat столкнулась с целым рядом негативных драйверов.

Акции калифорнийской технологической компании продолжили снижаться после 6-процентного падения 2021 года, с начала января потеряв почти 19%.

Федеральная резервная система ужесточает свою политику, а доходность гособлигаций быстро растет, что создает крайне неблагоприятный фон для убыточных и очень дорогих технологических компаний, таких как Snap.

Высокая доходность госдолга и перспективы повышения ключевой ставки, как правило, негативно сказываются на быстрорастущих технологических компаниях, поскольку обесценивают их будущие денежные потоки и ограничива.т способность финансировать рост.

В пятницу SNAP опустилась к уровням 21 октября 2020 года в 36,56 доллара за акцию, хотя и смогла завершить торги на отметке 38,04 доллара. На этом уровне капитализация социальной сети составляет 61,2 миллиарда долларов. Акции Snap в настоящее время торгуются почти на 55% ниже своего рекордного максимума от 24 сентября 2021 года в $83,34.

Snap не оправдала ожиданий аналитиков в отношении выручки за последний квартал, поскольку доходы от рекламного подразделения упали из-за изменений в политике конфиденциальности iOS от Apple (NASDAQ:AAPL). Следующий квартальный отчет выйдет 3 февраля; эксперты полагают, что за отчетный период компания понесла убыток в размере 0,09 доллара на акцию, что больше показателя годичной давности в 0,08 доллара. При этом выручка должна возрасти на 31,7% г/г до 1,20 млрд долларов.

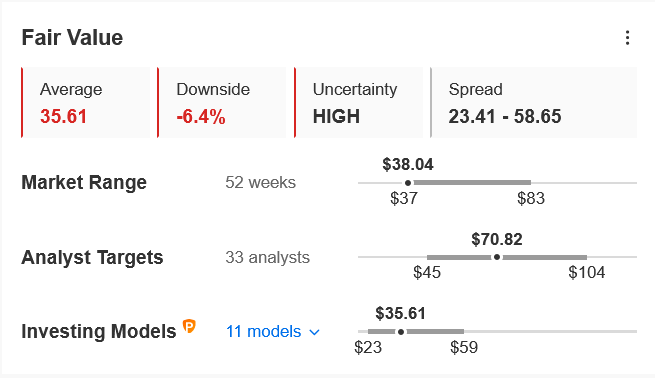

Источник: InvestingPro

Модели инструмента InvestingPro предполагают снижение акций SNAP на 6,4% до уровня справедливой стоимости в $35,61.