Россия может выйти из мирных переговоров — Bloomberg

Специально для Investing.com

Не далее как в июне 2020 года фьючерс NYMEX на природный газ торговался на минимумах последних 25 лет, а уже в октябре 2021 года он достиг пиков начала 2014 года. За этот период стоимость энергоносителя взлетела более чем в четыре с половиной раза.

Цены на природный газ столь же «взрывоопасны», как и само сырье. Торги фьючерсами стартовали в 1990 году, и с тех пор они успели побывать как на минимуме в 1,02 доллара, так и на пиковых 15,65 долларах.

Контракты NYMEX отражают стоимость газа с поставкой в Henry Hub (штат Луизиана), при этом стоимость сырья, поставляемая в другие хабы, иможет сильно отличаться от «эталона». За пределами трубопроводной системы США цены на природный газ могут быть даже выше пиковых значений NYMEX. Дефицит природного газа в Азии и Европе, например, подтолкнул региональные цены к рекордно высоким уровням.

APA Corporation (NASDAQ:APA) и ее дочерние компании занимаются разведкой и добычей нефти и газа. Компания владеет активами в США, Египте и Великобритании, а также ведет геологоразведочные работы на шельфе Суринама.

Хьюстонская APA управляет активами для сбора, переработки и транспортировки сырья в Западном Техасе, а также владеет четырьмя трубопроводами, соединяющими Пермский бассейн с побережьем Мексиканского залива. Ниже мы рассмотрим пять причин инвестиционной привлекательности APA.

1. Энергетическая политика правительства США

21 января 2021 года, в первый день своего пребывания на посту президента США, Джо Байден отменил проект трубопровода Keystone XL. В мае администрация запретила применение технологии гидроразрыва и бурение на федеральных землях Аляски. Администрация Байдена ужесточила правила добычи ископаемого топлива и намерена перекрыть трубопроводы, наносящие ущерб окружающей среде.

Между тем, спрос на энергоносители в США и по всему мире стремительно растет. Цены на нефть и газ торгуются существенно выше уровней начала года, и это даже с поправкой на недавнюю коррекцию.

США десятилетиями шли к энергетической независимости. Однако в 2021 году маятник качнулся в обратную сторону, и контроль над рынком нефти вновь оказался в руках ОПЕК и России. В последние месяцы цены на бензин достигли пиков 2014 года, и администрация Байдена дважды просила картель нарастить добычу.

ОПЕК+ ответила отказом, поскольку страны-участницы стремились наверстать упущенное после длительного периода низких цен, вызванных «сланцевым бумом» в США. В ноябре президент США попытался снизить цены, подписав указ, согласно которому пятьдесят миллионов баррелей нефти из стратегических резервов поступят на внутренний рынок. Эта мера внесла свой вклад в последовавшую распродажу; фьючерс NYMEX упал с более чем 85 долларов до менее чем 63 долларов за баррель.

Однако решение президента было скорее символическим, поскольку высвобожденные запасы эквивалентны трем дням потребления. При этом Китай поспешил воспользоваться низкими ценами и резко нарастил импорт углеводородов.

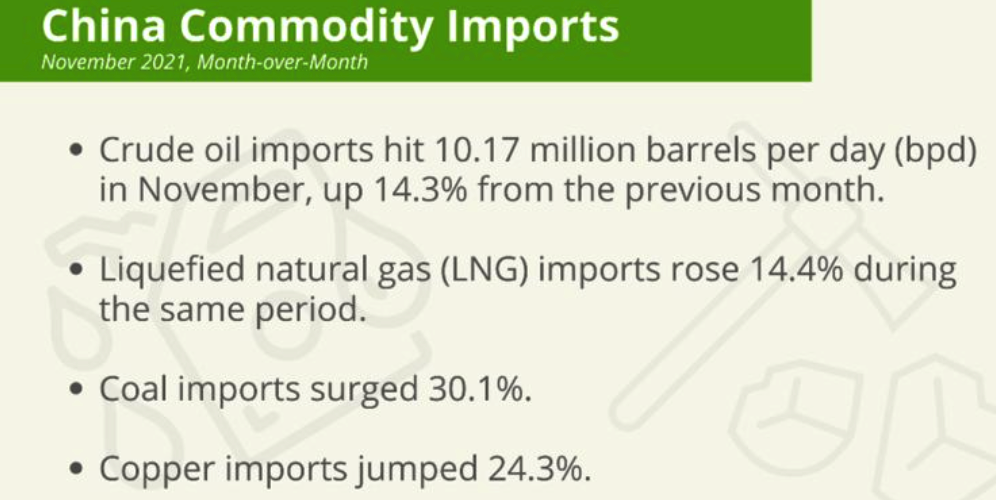

Сырьевой импорт Китая

Источник: Reuters

В ноябре Китай нарастил импорт сырой нефти вырос на 14,3% до 10,17 млн баррелей в сутки. Фактически, этот спрос почти полностью перекрыл шаг США в отношении нефтяных запасов.

Администрация Байдена пытается поставить энергетику США на более «экологичные» рельсы. Однако ископаемое топливо по-прежнему является главным источником энергии в мире, и подавляющее большинство автомобилей США работают на бензине.

Новая политика США ведет к снижению предложения энергоносителей при растущем спросе.

2. Повсеместный рост спроса на газ

В ноябре поставки сжиженного природного газа в Китай выросли на 14,4%.

Дефицит сырья в Азии и Европе привел к резкому скачку мировых цен, что оказало повышательное давление и на котировки американского СПГ.

Природный газ – недельный таймфрейм

Источник: CQG

В октябре фьючерс NYMEX в октябре вырос до уровней февраля 2014 года в 6,466 доллара за миллион британских тепловых единиц.

Несмотря на то, что к концу прошлой недели цены упали до $3,599, они по-прежнему более чем на 45% выше уровней начала года. Сегодня этот волатильный товар вернулся к отметке в $4.

3. СПГ — связующее звено международного и внутреннего рынков

Технологический прогресс сделал природный газ экспортным товаром, который больше не зависит от трубопроводов. СПГ можно транспортировать в страны-потребители при помощи танкеров.

Кроме того, напряженность в отношениях США и России по украинскому вопросу может трансформироваться в новые санкции, которые затронут трубопроводы между РФ и Западной Европой. Высокие цены на международном рынке наверняка заставят американские компании направить СПГ за границу, тем самым оказав повышательное давление на внутренний рынок.

Эта обстановка пойдет на пользу устоявшимся представителям сектора, поскольку сложившаяся нормативно-правовая среда не благоприятствует появлению новых нефтегазовых компаний.

4. APA работает «в плюс»

APA работает как внутри страны, так и за рубежом (даже в Северном море), что позволяет ей генерировать солидный свободный денежный поток; этому способствуют высокие цены на нефть Brent, низкие эксплуатационные издержки и минимальные требования к капиталу.

У APA также есть возможности для бурения дешевых скважин в Пермском бассейне. Партнерство APA и Total (NYSE:TTE) в Суринаме открывает двери для крупномасштабного наращивания объемов.

Прибыль APA за последние кварталы впечатляет.

Прибыль APA

Источник: Yahoo Finance

Как можно заметить, прибыль APA превосходит оценки аналитиков вот уже четыре квартала подряд. Текущий прогноз на 4 квартал 2021 года предполагает прибыль в размере 1,48 доллара за акцию.

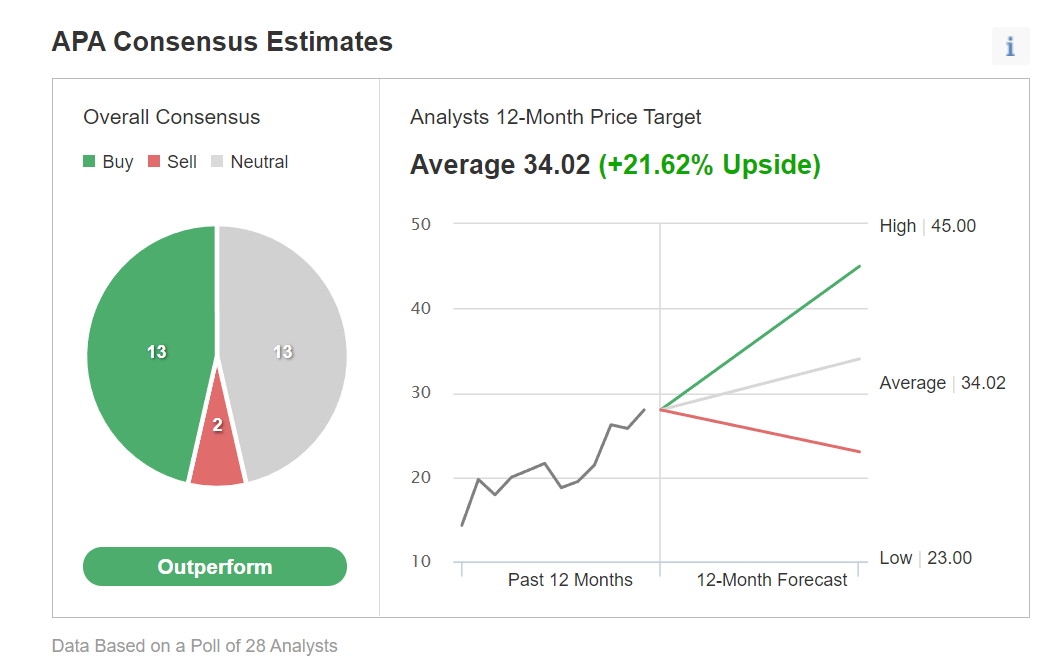

Усредненный 12-месячный ценовой таргет для акций от опрошенных Investing.com аналитиков в 34,02 доллара предполагает наличие потенциала роста почти в 22%.

Рейтинг и ценовые таргеты акций APA

Источник: Investing.com

Диапазон оценок ограничен отметками $23 и $45, при этом аналитики полагают, что акции будут торговаться «лучше рынка».

5. Относительная дешевизна акций

В 2020 году, т.е. в самый разгар пандемии, акции APA упали до 3,80 доллара за акцию.

APA – месячный таймфрейм

Источник: Barchart

Первый технический уровень сопротивления проходит по отметке января 2020 года в 33,77 доллара. Текущий восходящий тренд APA берет свое начало на минимумах марта 2020 года.

Помимо потенциала роста, акционеры APA получают годовые дивиденды в размере 0,50 доллара на акцию, что соответствует доходности в 1,79%.

APA может оказаться «неограненным алмазом» энергетического сектора. Многие аналитики все еще верят в 100 долларов за баррель нефти, а природный газ формирует серию растущих минимумов, и на этом фоне APA продолжит зарабатывать деньги.

Высокая корпоративная прибыль отразится и на стоимости акций. Сейчас фондовый рынок достиг рекордных пиков, а определение справедливой стоимости активов затруднено, но я оптимистично оцениваю перспективы APA на 2022 год.