Доходы от крупнейшего в РФ нефтяного налога могут удвоиться в марте — Reuters

Эта неделя оказалась очень неспокойной для мировых финансовых рынков. Фондовый рынок переживает одну из сильнейших распродаж года на фоне опасений, связанных с распространением «омикрона» (что неудивительно, учитывая сообщения о повышенной заразности нового штамма по сравнению с предыдущими разновидностями вируса).

И хотя точно определить экономические последствия новой волны пандемии не представляется возможным, мы можем ожидать отличных показателей как минимум от трех компаний.

1. Pfizer

- Динамика акций с начала года: +60,1%;

- Рыночная капитализация: $330,9 млрд.

Фармацевтическая компания Pfizer (NYSE:PFE) стала одним из главных бенефициаров гонки за звание открывателя вакцины от COVID-19. Беспрецедентная кампания по вакцинации от коронавируса оказала сильную поддержку ее операционным показателям.

Фактически, вакцина Pfizer-BioNTech (NASDAQ:BNTX) стала одним из самых продаваемых продуктов в истории американского фармацевтического гиганта.

2 ноября компания из Нью-Йорка представила финансовый отчет за третий квартал и повысила прогноз продаж вакцины от COVID-19 на 2021 год на 7,5% до 36 миллиардов долларов. Параллельно был пересмотрен прогноз на 2022 год, чему способствуют новые соглашения на поставку бустерных вакцин во многие страны мира и проходящая сертификацию вакцина, предназначенная для детей.

На прошлой неделе компания Pfizer предупредила, что пандемия затянется до 2024 года, и заявила о намерении начать клинические испытания новой версии вакцины, предназначенной для борьбы с «омикроном», уже в январе. Компания планирует разработать схему вакцинации из трех инъекций для детей в возрасте от 2 до 16 лет.

Кроме того, производитель лекарств разработал «таблетку от COVID-19», которая, по утверждению PFE, продемонстрировала 90-процентную эффективность в рамках предотвращении госпитализаций и летальных исходов среди пациентов из группы риска. Сейчас препарат ожидает сертификации Управлением по санитарному надзору за качеством пищевых продуктов и медикаментов (FDA).

Акции PFE в начале года торговались по 36,81 доллара, а вчерашнюю сессию они завершили на отметке 58,95 доллара (буквально на расстоянии вытянутой руки от рекордного максимума 20 декабря в 61,71 доллара). На текущих уровнях фармацевтический гигант, который опередил другие известные компании сектора, включая Johnson & Johnson (NYSE:JNJ), AstraZeneca (LON:AZN) (NASDAQ:AZN), Merck (NYSE:MRK), и Eli Lilly (NYSE:LLY), оценивается в 330,9 млрд долларов.

С начала года акции Pfizer выросли примерно на 60%, оставив далеко позади как Dow Jones Industrial Average, так и S&P 500.

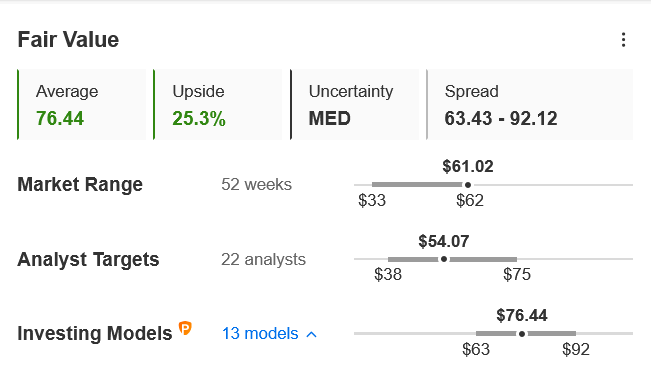

Мы полагаем один из ведущих производителей вакцин продолжит опережать рынок на фоне текущей вспышки заболеваемости «омикроном». И хотя аналитики немного более консервативны, количественные модели инструмента InvestingPro предполагают наличие потенциала роста акций на 25% до 76,44 доллара.

Источник: InvestingPro

2. Thermo Fisher Scientific

- Динамика акций с начала года: +38,5%;

- Рыночная капитализация: $254,3 млрд.

Будучи одним из крупнейших производителей наборов для диагностики, лабораторного оборудования и расходных материалов, Thermo Fisher Scientific (NYSE:TMO) стала одним из лидеров сектора здравоохранения благодаря высокому спросу на ее продукты для выявления коронавируса. Она также поставляет компоненты для вакцин и лекарств от COVID-19.

Компания из Массачусетса, которая получила разрешение FDA на использование ее теста на SARS-CoV-2 в марте 2020 года, в третьем квартале заработала 2,05 миллиарда долларов на продуктах и услугах, связанных с коронавирусом. Новая вспышка заболеваемости наверняка усилит спрос на решения Thermo Fisher в конце текущего и начале 2022 года.

27 октября Thermo Fisher опубликовала сильный квартальный отчет и повысила годовой прогноз выручки на 1,2 млрд до 37,1 млрд долларов, что на 15% превышает показатель предыдущего года. При этом вклад продуктов и услуг, связанных с COVID-19, должен возрасти с 6,7 до 7,7 миллиарда долларов.

При этом производитель научных приборов также повысил прогноз выручки на 2022 год до 40,5 миллиардов долларов, подчеркнув, насколько хорошо он себя чувствует в текущих рыночных условиях.

В этом году акции производителя медицинского оборудования с большим отрывом опередили S&P 500, прибавив почти 40%. Бумаги, которые встретили начало года на $465,78, к 26 ноября взлетели до рекордных $666,65. Торги вторника завершились на отметке $645,34, что соответствует рыночной капитализации в 254,3 миллиарда долларов.

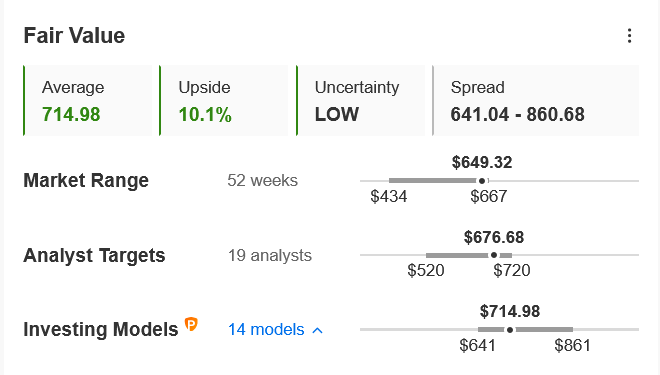

Учитывая сохраняющиеся опасения в отношении «омикрона», Thermo Fisher наверняка продолжит укреплять свои и без того прочные позиции. Количественные модели инструмента InvestingPro предполагают наличие потенциала роста акций на 10% до $714,98.

Источник: InvestingPro

3. Datadog

- Динамика акций с начала года: +80,3%;

- Рыночная капитализация: $55,4 млрд.

Datadog (NASDAQ:DDOG) предлагает разработчикам программного обеспечения и отделам информационных технологий платформу мониторинга и аналитики серверов, баз данных и сервисов. Акции нью-йоркской компании сегмента «программное обеспечение как услуга», клиентами которой в числе прочих являются FedEx (NYSE:FDX), AT&T (NYSE:T) и Airbnb (NASDAQ:ABNB), с начала года подскочили на 80% на фоне растущего спроса на решения в области мониторинга облачных систем.

1 января акции DDOG встретили на отметке 98,44 доллара, а рекордный максимум в 199,68 доллара был зафиксирован 17 ноября. Торги вторника завершились на отметке 177,49 доллара, что соответствует капитализации более чем в 55 миллиардов долларов.

Мы вправе ожидать от Datadog дальнейших успехов в ближайшие недели, поскольку многие компании продолжают придерживаться формата удаленной работы и нуждаются в решениях в области кибербезопасности.

Неудивительно, что финансовые показатели компании превосходили ожидания аналитиков на протяжении всего года, ведь пандемия COVID вынудила компании ускорить темпы цифровизации и «миграции» в облако.

За последний отчетный квартал прибыль Datadog подскочила на 160% до 0,13 доллара на акцию, в то время как выручка выросла на 75% до рекордных 270,5 млн долларов, что отражает высокий спрос на ее облачные инструменты.

По состоянию на 30 сентября у Datadog было 1610 клиентов, обеспечивающих ей годовую выручку в размере 100 000 долларов и более каждый, что почти на 60% больше показателя аналогичного периода прошлого года в 1015.

Забегая вперед, прогноз Datadog на текущий квартал четко дает понять, что производитель программного обеспечения не ожидает замедления темпов роста в ближайшие месяцы. Компания ожидает роста выручки в годовом отношении примерно на 64% до рекордных 291 миллиона долларов.