США объявили Украине демарш из-за атаки на российский нефтяной порт

Подводя итоги 2021 года, можно сказать, что дела у акций крупнейшего американского оператора связи AT&T (NYSE:T) идут просто ужасно.

Акции отстали от рынка в целом, даже несмотря на попытки компании вернуть доверие инвесторов за счет глубокой реструктуризации.

Торги вторника AT&T завершила на отметке $24,47, скинув за этот год почти 17%, тогда как бенчмарк S&P 500 за этот период прибавил 22%. Потери AT&T почти вдвое превышают потери ближайшего конкурента в лице Verizon Communications (NYSE:VZ).

Одним из побочных эффектов распродажи акций T стал резкий скачок дивидендной доходности, которая в настоящее время приблизилась к 9%. Это намекает на то, что рынки опасаются резкого сокращения выплат.

Обвал акций ускорился на фоне публикации свежих прогнозов руководства, согласно которым, рост подразделения беспроводной связи в следующем году замедлится после очень удачного 2021 года.

Это предупреждение прозвучало после того, как в октябре AT&T представила сильнейший квартальный отчет более чем за десятилетие. Публикация стала доказательством успешности стратегии генерального директора Джона Стэнки, который пытается вернуть акцент компании на сегменты беспроводной и широкополосной связи, работой в которых она прославилась.

Компания из Далласа находится в процессе масштабной реструктуризации, предполагающей избавление от медиа-активов; новая и более компактная AT&T должна сосредоточиться на телекоммуникациях. Главным элементом этой стратегии станет выделение медиа-активов AT&T и Discovery (NASDAQ:DISCA) в новую публичную компанию.

Однако этот шаг (который должен быть завершен в следующем году) способен сильно ударить по дивидендным выплатам компании, которые на данный момент составляют 0,52 доллара на акцию ежеквартально. Годовая дивидендная доходность акций компании составляет почти 9%, что является как самым высоким показателем среди «голубых фишек», так и отражением этого риска.

Однако некоторые аналитики считают AT&T хорошим «стоимостным активом».

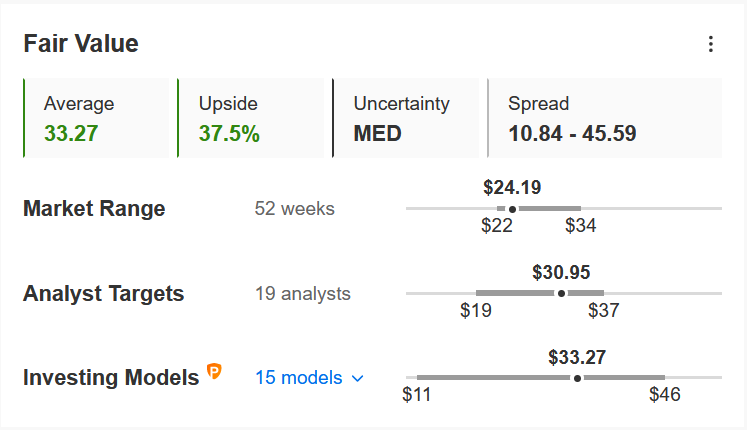

Источник: InvestingPro

Согласно моделям инструмента InvestingPro, акции T в настоящее время недооценены, а их справедливая стоимость в 33,23 доллара предполагает наличие потенциала роста на 37%.

Привлекательное соотношение рисков и потенциальной прибыли

На прошлой неделе аналитики Morgan Stanley повысили рейтинг AT&T с нейтрального до категории «лучше рынка», но при этом снизили целевой уровень акций с 32 до 28 долларов. Новый таргет все еще более чем на 14% выше отметки вторника. Аналитики отметили:

«Мы считаем, что недавняя слабость акций сформировала привлекательное соотношение риска и прибыли; существует ряд катализаторов, которые позволят раскрыть “ценность” компании к середине 2022 года».

«Мы считаем коммуникационное подразделение AT&T недооцененным, и его переоценка будет необходима по мере того, как прояснится ситуация вокруг сделки WarnerMedia/Discovery».

Аналитики Barclays также повысили рейтинг AT&T с нейтрального до категории «лучше рынка», заявив, что акции телекома недооценены. Их целевой уровень для акций составляет 30 долларов:

«В течение некоторого времени мы отмечали относительную инвестиционную привлекательность AT&T, но воздерживались от корректировки рейтинга из-за ожидаемых последствий сделки Warner Media и неуверенности в конкурентной среде».

«Тем не менее, сроки все более согласуются с текущими возможностями благодаря таким катализаторам, как готовящиеся публикации прогнозов телекоммуникационных компаний на 2022 год и потенциальное решение по структуре сделки Warner Media».

Подведем итог

AT&T остается рискованным вложением, однако успешная реструктуризация позволит руководству сосредоточиться на телекоммуникационном сегменте и возможностях, которые появятся по мере внедрения технологии 5G.

На наш взгляд, AT&T подходит инвесторам, которые готовы рисковать. Стоит также помнить, что дивидендные выплаты компании оказались под угрозой.