США объявили Украине демарш из-за атаки на российский нефтяной порт

Мир продолжает трясти от высоких цен на базовое сырье, а именно, на сельскохозяйственные товары — в частности цены на пшеницу, соевые бобы, рапс продолжают находиться вблизи локальных максимумов. Все это, безусловно, давит на карман потребителей, а также на маржу компаний, зависящих от производных товаров, например, от цен на рапсовые и соевые масла при производстве биодизеля. В связи с этим мы решили разобраться, что ожидать от рынка сои в ближайшей перспективе и кому это выгодно. Мы смотрим на сою, так как соевое масло — один из основных источников производства биодизеля, как и рапсовое масло.

В статье мы рассмотрим, что:

- производство сои достигнет максимума;

- цены следуют за запасами;

- снижение цен на сою на руку производителям биодизеля;

- есть компании, на которые стоит обратить внимание.

Производство сои достигнет максимума

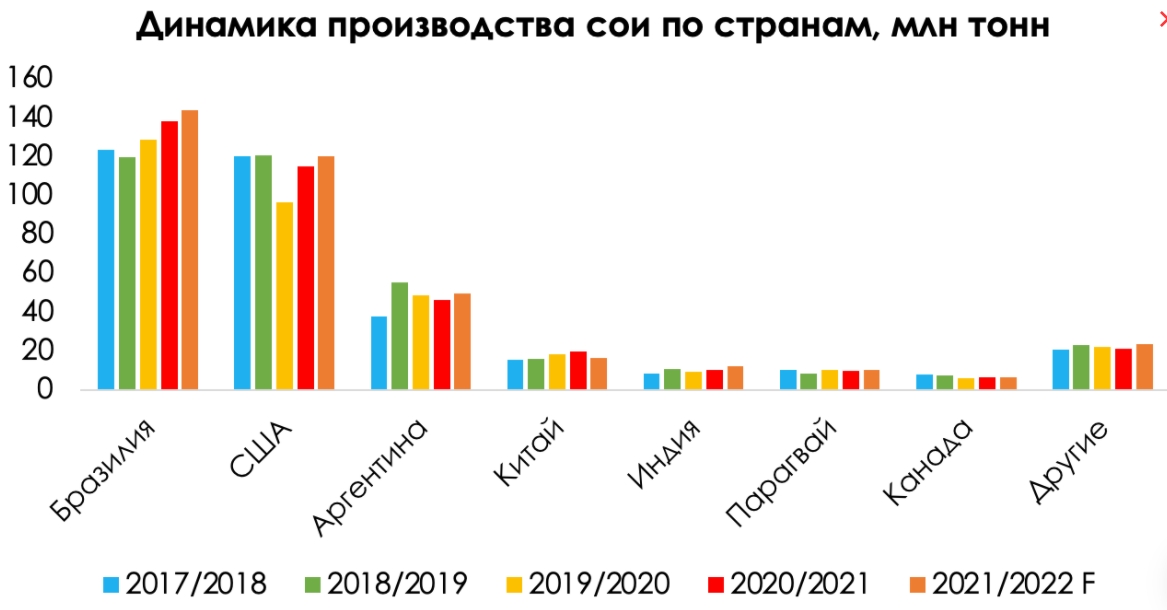

Взглянем более подробно на сою. Основное мировое производство соевой культуры, а это около 69%, сосредоточено в США и в Бразилии. Согласно последнему обзору от USDA, общий объем будущего производства сои был понижен на 2,3 млн тонн, однако ожидаемый показатель станет рекордным за последние 4 года и составит 381 млн тонн против среднего за 4 года в 352 млн тонн. Аналитики снижали прогноз по производству сои, ориентируясь на меньшее количество посевов в Китае, однако другие лидеры производства, согласно прогнозам, наоборот, нарастят производство. В связи с этим производство сои будет выше, чем в прошлом году.

Цены следуют за запасами

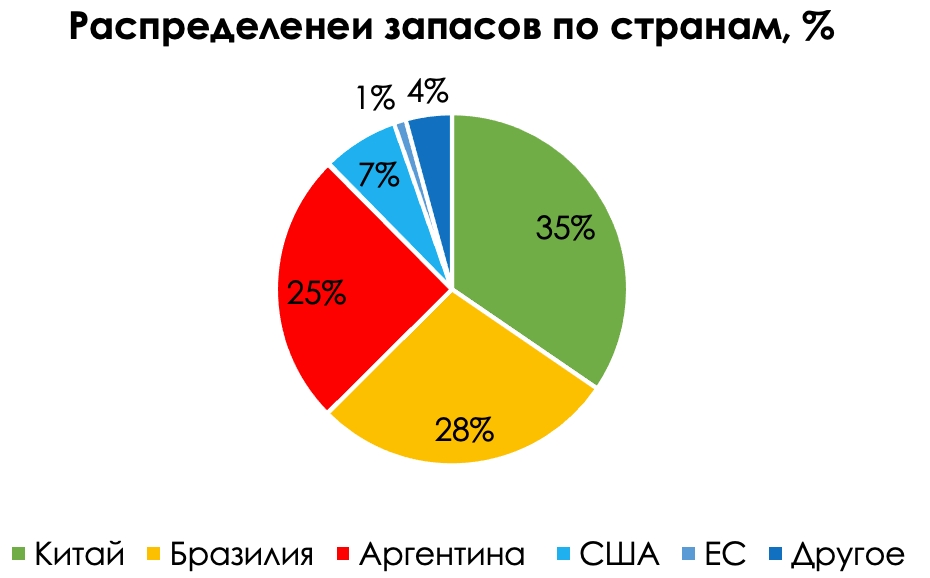

В свою очередь, лидеры по запасам соевой культуры — это Китай, Бразилия и Аргентина. Это стало возможно за счет либо высокого импорта (Китай — около 60% страна закупает), либо низкого внутреннего потребления и высокого экспорта (Аргентина). В последнем обзоре от USDA общий объем запасов сои был понижен на 3,8 млн тонн до 102 млн тонн (против среднего в 102,3 млн тонн) в основном за счет уменьшения показателя в Китае при сохранении прогноза по импорту и внутреннему потреблению в стране.

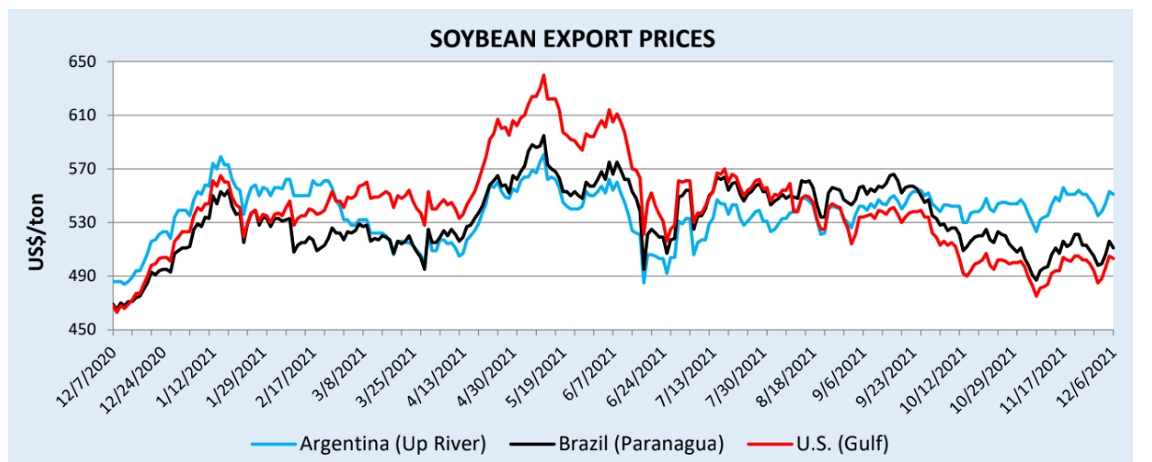

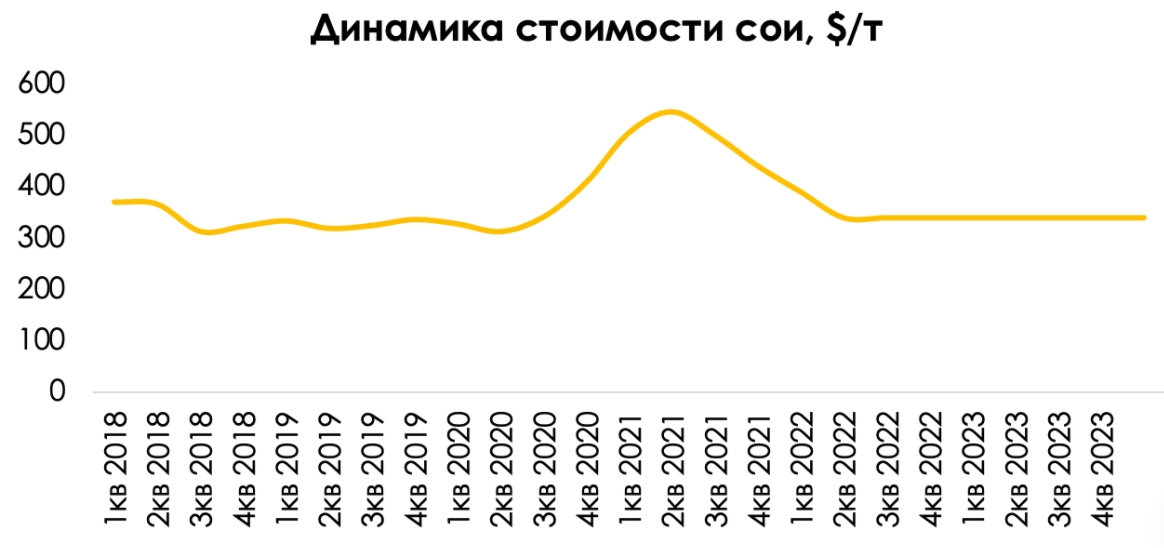

Вслед за сырьевым ралли в конце 2020 года и в первой половине 2021 года, а также ввиду истощения запасов экспортные цены на сою достигли своих многолетних максимумов.

С сентября 2021 года цены на сырье стали активно снижаться в ожидании рекордно высокого сбора урожая в Бразилии и пополнения запасов до прогнозного значения в 28,2 млн тонн (максимум за 2 года), а также в США до 9,3 млн тонн, что выше на 33% прошлогоднего уровня, но ниже на 36% исторического среднего за 4 года.

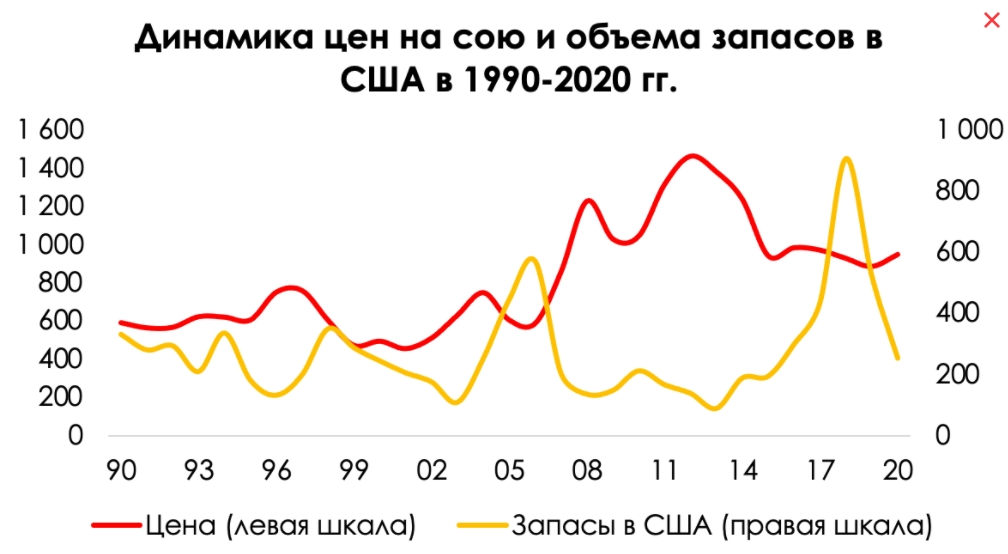

Такую логику подтверждают исторически цены на сою в США, которые снижались вслед за ростом запасов в стране, и наоборот.

Однако пополнение запасов в Бразилии может пойти по неопределенному сценарию ввиду потенциально низких осадков на всей территории Южной Америки в период активной фазы роста сои, а также рекордно высоких цен на удобрения. Свежие побеги культуры в южных штатах Бразилии в полной мере не получили влаги от долгожданных дождей в ноябре. Засуха особенно ударила по Риу-Гранди-ду-Сул и Санта-Катарина, где количество осадков в ноябре в значительной степени отставало от среднемесячного показателя. Стоит отметить, что на южный регион приходится около 32% всего сбора урожая в стране. Это сможет удерживать цены повышенными на сою до сбора урожая в южном полушарии.

Однако сейчас в Бразилии пришли осадки, и мы уверены, что ранняя засуха будет компенсирована приходом обильных дождей. В связи с этим запасы производителей с завершением сбора урождая в южном полушарии во 2 кв. 2022 года могут пополниться до рекордного уровня. Мы ожидаем снижения цен на культуру и окончательного разворота в сырьевом ралли.

Снижение цен на сою на руку производителям биодизеля

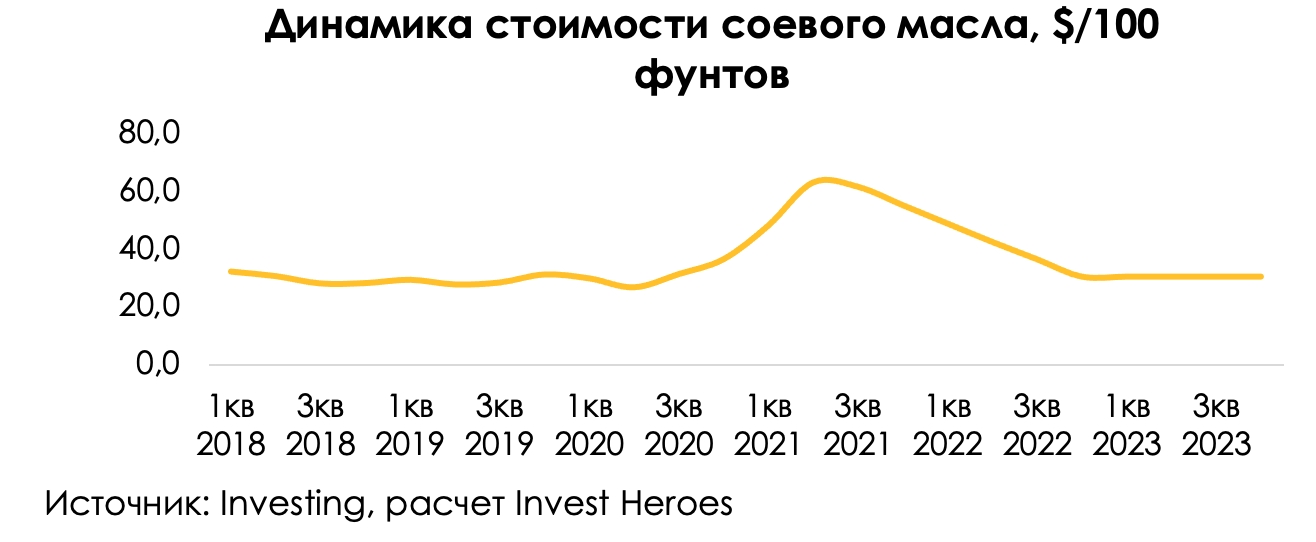

Один из важных производных продуктов, получаемый из сои, — соевое масло, основными производителями которого выступают Китай, США и Бразилия (около 62%). Однако Китай — это нетто-импортёр, то есть все, что производится на внутреннем рынке, им же и потребляется. За счет снижения цен на основное сырье для производства мы также ожидаем частичной нормализации стоимости соевого масла к окончанию сезона сбора урожая в Южном полушарии, а полной нормализации — к окончанию сбора урожая в Северном полушарии в 3 квартале 2022 года.

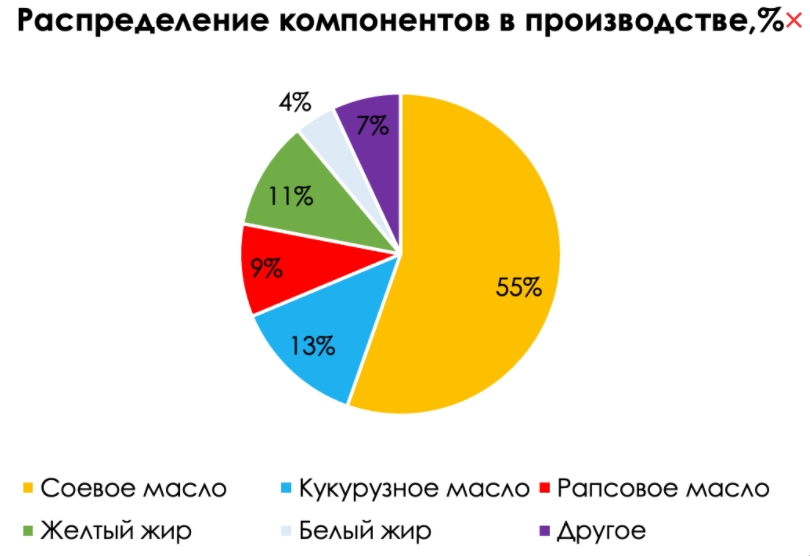

Но при чем тут масло? Важно понимать, что один из ключевых производственных компонентов для биодизеля — это соевое масло, которое занимает более половины себестоимости продаж производителей биодизеля. Иными словами, со снижением стоимости производственных компонентов будет расти EBITDA производителей биодизеля, что раскроет стоимость их бизнеса.

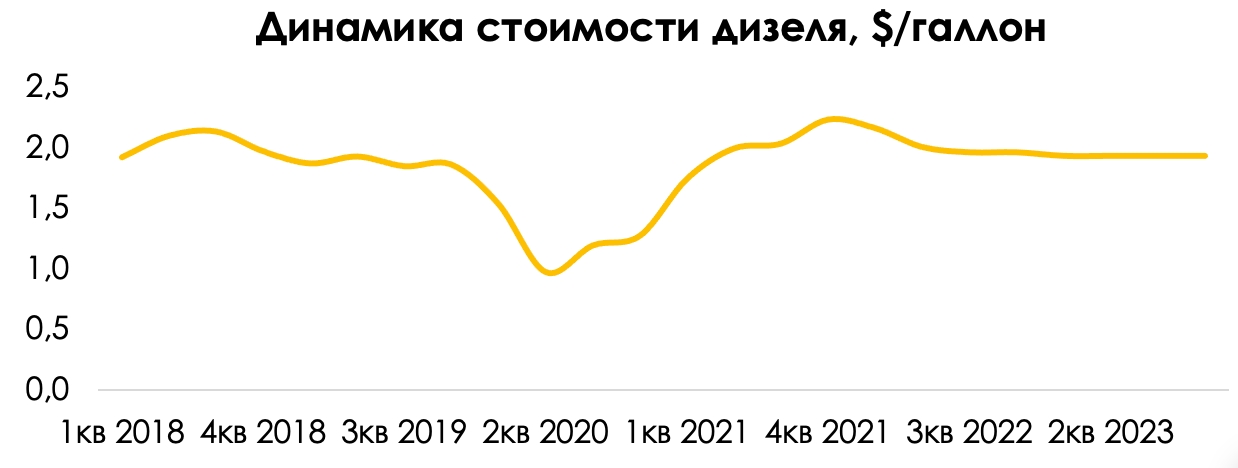

Благоприятным фактором для роста маржи бизнеса также остаются высокие цены на дизель с низким содержанием серы. Недавнее снижение цен на топливо было обусловлено падением нефти на фоне новостей о появлении нового опасного штамма вируса, а также продажей нефти из запасов США. Однако рынок нефти будет оставаться все еще в дефиците в 1 кв. 2022 года, что поддержит цены на дизель с низким содержанием серы.

Мы ожидаем, что средняя стоимость дизеля за 4 кв. 2021 года достигнет $2,24 за галлон, а затем будет оставаться вблизи $2.

На кого обратить внимание?

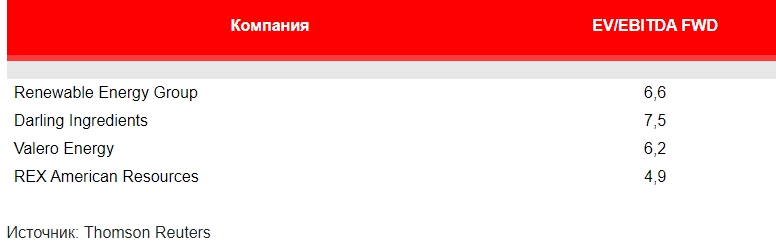

На бирже СПб представлено несколько компаний с экспозицией на биодизель.

Вывод

Снижение цен на сою — благоприятный фактор для производителей биодизеля, что позволит раскрыть их стоимость бизнеса в будущем. Стоит отметить, что подобной динамики разворота цен на сою мы ждем от всех категорий с/х товаров, что в первую очередь ослабит инфляционное давление на потребителя и позволит вернуться инфляции на таргетируемый уровень ФРС США.

Статья написана в соавторстве с аналитиком Андреем Кураповым