Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

Международная сеть кофеен Starbucks (NASDAQ:SBUX) снова оказалась под давлением после того, как этим летом она продемонстрировала уверенное восстановление после связанных с пандемией проблем.

После роста до рекордного максимума в середине июля акции компании упали на 13%, показав динамику хуже S&P 500 и других крупных сетей ресторанов. За истекший период 2021 года бумаги Starbucks остаются в плюсе всего на 5%. Для сравнения, акции McDonald’s (NYSE:MCD) за аналогичный период подорожали более чем на 16%.

Бизнес Starbucks уверенно восстановился после сильного спада во время пандемии COVID-19, из-за которой по всему миру были закрыты офисы, а постоянные клиенты компании сидели по домам. По сравнению со связанными с пандемией минимумами марта 2020 года стоимость акций Starbucks более чем удвоилась (на закрытии вчерашней сессии бумаги торговались по $108,66 за штуку).

Однако текущие затруднения говорят о том, что впереди компанию, возможно, ждет ухабистая дорога с учетом новых вызовов, с которыми она сейчас сталкивается. Главный из них — инфляционное давление, вынуждающее компанию повышать зарплаты, чтобы оставаться конкурентоспособной и привлекать новых сотрудников на фоне охватившей всю экономику нехватки кадров.

Главный исполнительный директор Starbucks Кевин Джонсон отметил в интервью CNBC, что в следующем году компания планирует повысить зарплаты своим бариста не менее двух раз. К лету 2022 года Starbucks будет платить своим сотрудникам не меньше $15 в час, причем средний размер почасовой оплаты труда будет составлять $17 против текущих $14.

Джонсон отметил:

«Лучше осуществить эти инвестиции сейчас, когда мобильность клиентов увеличивается. Мы считаем, что это верный стратегический шаг».

Однако инвесторам это не понравилось, особенно с учетом того, что эти расходы явно сказываются на показателях прибыльности. В своем последнем прогнозе Starbucks указала, что маржа операционной прибыли в этом финансовом году останется в районе 17%, что ниже ожиданий аналитиков. Давление на показатель создается увеличением расходов на оплату труда, упаковку и транспортировку.

Мнения аналитиков расходятся

Принимая во внимание появление штамма «омикрон» остается непонятным, когда смягчится ценовое давление и как скоро работники смогут вернуться в офисы.

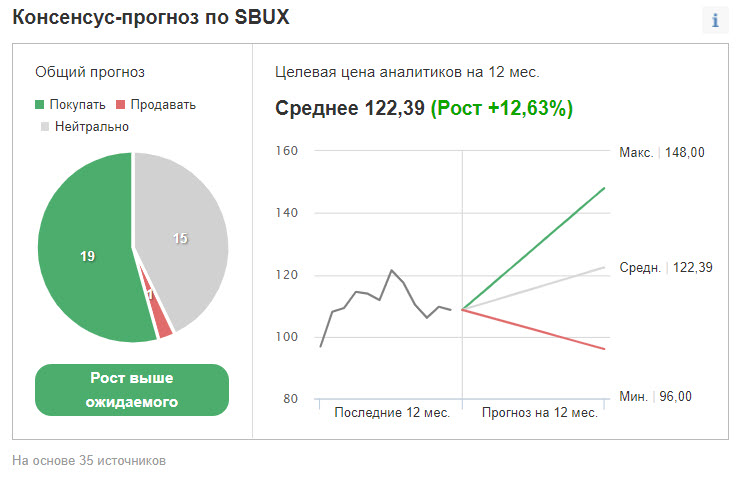

Именно эти опасения стоят за расхождениями во мнениях ведущих аналитиков относительно перспектив акций Starbucks. Среди 35 аналитиков, опрошенных Investing.com, у 19 для бумаг присвоена рекомендация «покупать», у 15 — рекомендация «нейтрально», при этом консенсусная целевая цена предполагает потенциал роста примерно на 8%.

Источник: Investing.com

Несмотря на осторожный настрой участников рынка, мы считаем, что для держателей диверсифицированных портфелей Starbucks остается привлекательным активом из сектора сетей ресторанов быстрого питания. Компания намерена сохранить низкие цены и увеличить долю рынка при непростых операционных условиях, и это, как нам кажется, верная стратегия, которая может принести результаты в долгосрочной перспективе.

Вдобавок к этому, Джонсон активно инвестирует в расширение и переоборудование кофеен, чтобы сохранить их релевантность после пандемии. Компания ускоренными темпами открывает кофейни нового формата с обслуживанием навынос и без столиков для клиентов.

В частности, в США Starbucks закроет примерно 800 кофеен со слабыми результатами и вместо них откроет заведения новых форматов, например, городские кафе без сидячих зон и автокафе в пригородных районах. В течение следующего десятилетия сеть планирует открыть 20 тыс. новых точек, ставя перед собой цель к 2030 финансовому году увеличить общее количество кофеен до 55 тыс. с нынешних 33 тыс.

Помимо всего прочего, руководство Starbucks сфокусировано на возврате средств акционерам в виде дивидендов. Последние пять лет размер выплат каждый год увеличивался примерно на 18%. Ежеквартально Starbucks выплачивает по $0,49 на акцию при годовой дивидендной доходности 2%.

Подведем итоги

В краткосрочном периоде акции Starbucks, видимо, не обладают потенциалом роста ввиду сказывающегося на прибыльности ценового давления и появления новых штаммов коронавируса, из-за которого откладывается возобновление экономической активности. Однако мы по-прежнему считаем, что эти бумаги стоит покупать при просадках ввиду сфокусированности руководства на наращивании доли рынка и увеличении возврата средств акционерам.