Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

В чем причина такого парадокса?

Справка InvestFuture

Компания Globaltrans специализируется на железнодорожной перевозке металлургических и нефтяных грузов, а также строительных материалов. Основной регион работы — Россия и ближнее зарубежье.

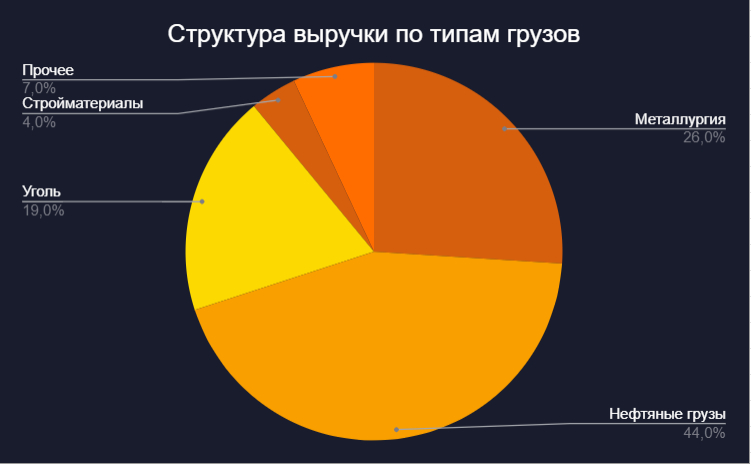

Структура выручки компании по состоянию на первое полугодие представлена на рис. 1.

Как показывает отчетность за первое полугодие, более половины выручки компании обеспечивают всего несколько клиентов (рис. 2):

Контракты с клиентами Globaltrans в основном заключает на срок от года до пяти лет. Например, контракт с Роснефтью (MCX:ROSN) был перезаключен на срок до 2026 года.

С одной стороны, долгосрочные контракты с крупными заказчиками обеспечивают компании некоторую стабильность спроса и защиту от волатильности цен, с другой — ставят её бизнес в высокую зависимость от ограниченного круга клиентов. К тому же в периоды высоких цен долгосрочные договора оборачиваются уже против самого грузоперевозчика.

65% подвижного состава Globaltrans составляют полувагоны, 26% — цистерны. При этом 95% состава находится у неё в собственности.

Средний возраст полувагонов, используемых Globaltrans, — 12,4 года (при нормативном сроке службы 22 года), а средний возраст цистерн — 16,4 года (при нормативе 32 года). Благодаря такой низкой изношенности грузовых вагонов амортизация подвижного состава компании плавно растянута во времени, и ей не приходится ежегодно тратить значительные суммы на его обновление. Это помогает Globaltrans эффективно контролировать затраты, поддерживать невысокую долговую нагрузку, а большую часть прибыли направлять на дивидендные выплаты.Что у Globaltrans с финансами?

В 2020 году финансовые показатели компании серьезно просели. По сравнению с 2019 годом ее выручка уменьшилась на 28%, а чистая прибыль — на 46%.

Самое интересное, что это падение произошло на фоне стабильных операционных показателей. Например, грузооборот компании в 2020 году не только не снизился, а даже наоборот — вырос на 2%.

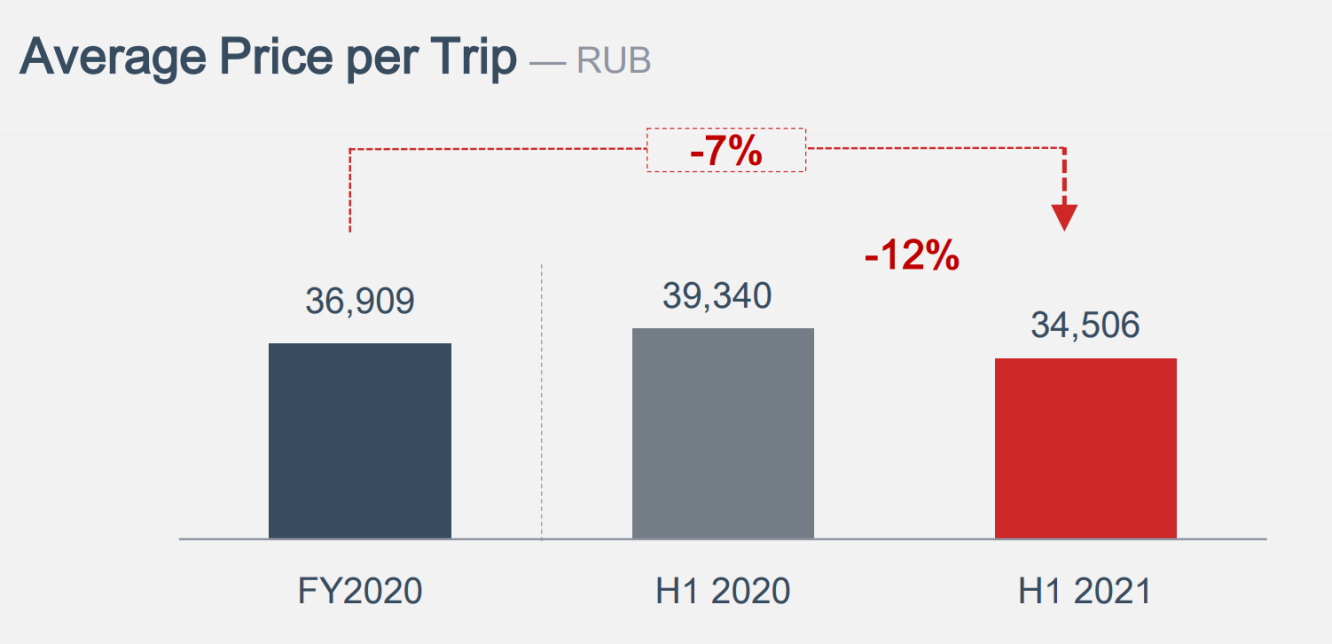

В чем же тогда дело? В полувагонах, на которые приходится 65% парка Globaltrans. На рынке полувагонов предложение превысило спрос, и цены на их аренду упали (рис. 3).

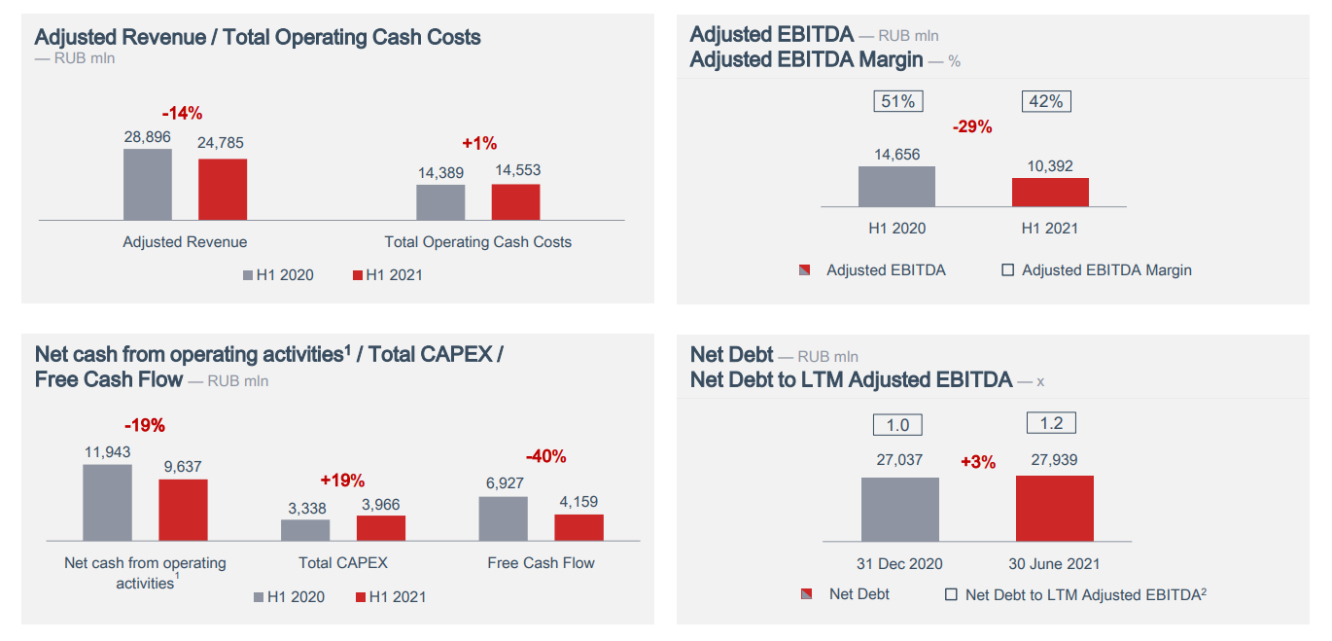

В марте 2021 года цены на перевозки достигли “дна”, после чего начали восстанавливаться. К концу второго квартала восстановление от минимумов составило 26%, но по итогам полугодия финансовые показатели компании всё равно остались слабыми: в годовом сравнении выручка снизилась на 14%, EBITDA — на 29%, свободный денежный поток — на 40% (рис. 4).

Впрочем, даже в таких неблагоприятных условиях компании удалось сдержать рост операционных затрат и долговой нагрузки. Ситуация могла быть еще хуже, но поддержку стоимости перевозок оказал высокий спрос на цистерны для нефтепродуктов.Какова справедливая стоимость акций Globaltrans?

Чтобы понять, заслуживают ли акции Globaltrans внимания инвесторов, рассчитаем целевую стоимость этих бумаг, исходя из их ожидаемой дивидендной доходности. Доходность, в свою очередь, будет зависеть от финансовых результатов компании по итогам этого года. Поэтому сначала нам нужно спрогнозировать эти результаты.

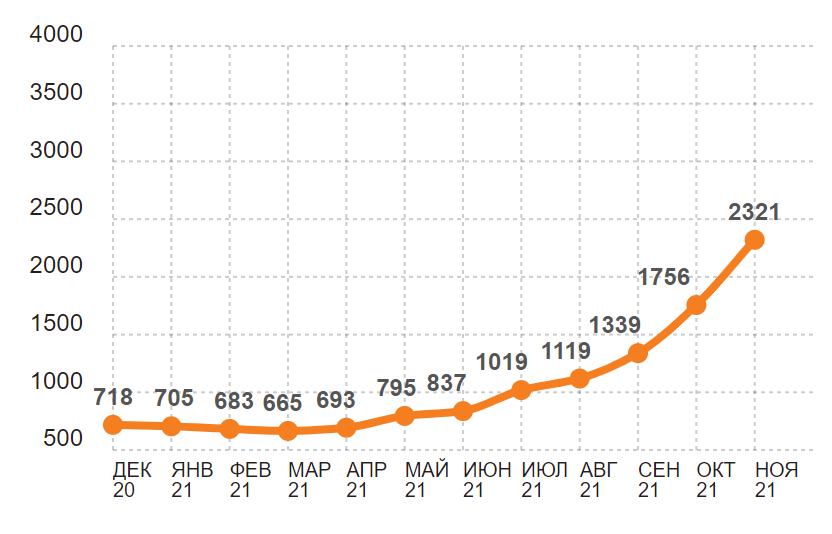

Главный определяющий фактор для денежных потоков Globaltrans — стоимость железнодорожных перевозок. Во втором полугодии мы наблюдаем дальнейшее восстановление цен на перевозки. С мартовских уровней к ноябрю они поднялись в 3,5 раза (рис. 5).

Как этот рост тарифов может повлиять на финансовые показатели Globaltrans?

Мы знаем, что средняя цена суточной аренды полувагона в первом полугодии составила 736 рублей, а в еще не завершившемся втором полугодии — 1511 рублей. При этом доля полувагонных перевозок в общем грузообороте компании составляет около 80%. Таким образом, во втором полугодии компания может заработать в 1,64 раза больше, чем в первом:

0,8 х 1511 / 736 = 1,64.

Впрочем, это лишь ориентировочные цифры. Рост выручки может быть как сильнее (если в декабре цены поднимутся еще выше), так и слабее (поскольку часть контрактов компания продолжит выполнять по ранее установленным ценам).

Какую дивидендную доходность по акциям компании смогут получить акционеры, если наш прогноз окажется верным?

В 2020 году Globaltrans направил на выплату дивидендов весь свободный денежный поток за 2019 год. Такого подхода можно ожидать и по результатам 2021 года, если положительная ценовая конъюнктура сохранится.

В первом полугодии этот показатель составил 4,16 млрд. рублей. Предположим, что во втором полугодии свободный денежный поток компании, как и выручка, вырастет в 1,64 раза. Тогда свободный денежный поток за весь 2021 год составит 10,98 млрд рублей:

4,16 + 4,16 х 1,64 = 10,98.

Эта сумма соответствует годовому дивиденду в размере около 61,4 рубля на акцию. При текущей цене в 530 рублей за акцию такая выплата принесет инвестору почти 11,6% годовой дивидендной доходности. И это несмотря на слабое первое полугодие!

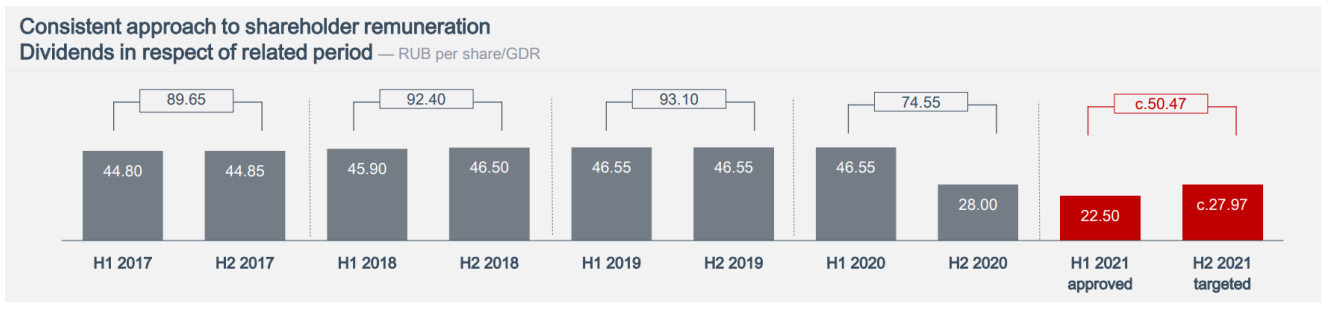

А если компания вернётся к практике дивидендных выплат в районе 90 рублей на акцию, которой она придерживалась в успешные 2017-2019 годы (рис. 6), дивидендная доходность ее бумаг может составить 17% от текущей цены, что очень много даже для российского рынка.

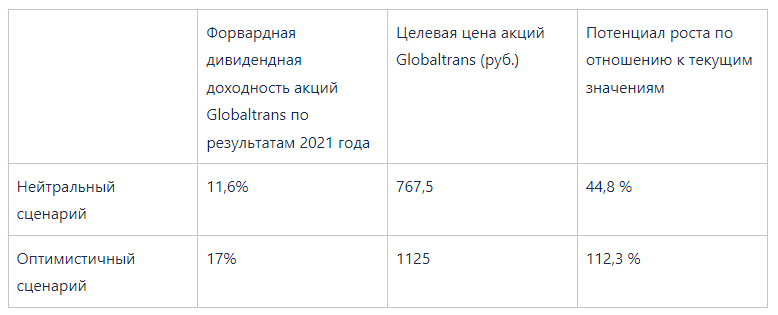

Таким образом, мы получили два возможных сценария — нейтральный и оптимистичный. Первый из них исходит из прогноза дивидендной доходности акций Globaltrans по итогам 2021 года на уровне 10,7%, а второй — на уровне 15,7%.

Мы рассчитали целевую стоимость акций Globaltrans для обоих этих сценариев. В своих расчетах мы отталкивались от средней для российского рынка форвардной дивидендной доходности в 8%.

Результаты наших расчетов представлены в следующей таблице.

Таким образом, хотя акции Globaltrans уже несколько прибавили в цене по сравнению со своими весенними минимумами (около 450 рублей), потенциал для роста у них ещё есть.

Почему же рынок недооценивает эти бумаги? Ведь только за ноябрь их котировки потеряли более 100 рублей, просев в район 530 рублей за акцию.

Почему инвесторы недооценивают бумаги Globaltrans?

Главный риск для Globaltrans — новое падение цен на аренду полувагонов. Возможно, именно эти опасения стоят за сдержанным отношением инвесторов к акциям компании.

Кроме этого, Globaltrans публикует финансовую отчетность раз в полгода, а потому о результатах работы компании во втором полугодии мы узнаем лишь весной 2022 года. Возможно, инвесторы пока не задумываются о столь “далеких” перспективах. Такая недальновидность довольно типична для российского рынка. На наш взгляд, такой подход нельзя назвать рациональным: в поезд нужно садиться, когда он еще стоит на станции.

Текст подготовлен при помощи команды InvestFuture: аналитика Ивана Черненко и редактора Никиты Марычева.