Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

Для большинства «быков» рынка золота последние комментарии председателя ФРС Джерома Пауэлла стали большой неожиданностью. А заявил он об ускорении процедуры сворачивании инициированной в ответ на пандемию программы стимулирования, которую центробанк реализует дольше, чем многие ожидали.

Помимо намека на ускорение сворачивания QE, которое началось лишь в этом месяце, Пауэлл также предложил убрать термины «преходящая» и «временная» из формулировок ФРС касательно инфляции.

Именно Пауэлл ввел в обиход эти слова несколько месяцев назад, защищая решение ФРС не спешить со сворачиванием стимулов и повышением ставок для борьбы с инфляцией.

Теперь же Пауэлл признал, что инфляция сильно ускорилась (темпы роста цен в США достигли 30-летних пиков) и, пожалуй, действительно стоит предпринять надлежащие меры для ее замедления, а именно повысить ставки раньше третьего или четвертого квартала 2022 года.

Рынок это интерпретировал следующим образом: придерживавшийся ранее мягкой позиции Пауэлл в одночасье превратился в «ястреба».

Никто, конечно же, не упустил из виду тот факт, что позиция Пауэлла поменялась спустя всего неделю после его выдвижения президентом Джозефом Байденом на второй срок. Произошло это «внезапно», но время выбрано «удачное» — так комментирует ситуацию Эд Мойя из трейдинговой олнайн-платформы OANDA.

Если ориентироваться исключительно на позицию Пауэлла, у золота сейчас «медвежьи» перспективы, и, судя по графикам, цены могут снова опуститься в район $1600–1700 (особенно если опять вырастут доллар и доходности казначейских облигаций США).

Но что насчет фундаментальных факторов?

К удивлению многих, в понедельник цены на золото снова достигли «бычьего» рубежа в $1800.

Однако рост этот был непродолжительным и случился после заявления главного исполнительного директора Moderna (NASDAQ:MRNA) Стефана Банселя о том, что существующие вакцины, вероятно, не смогут обеспечить адекватную защиту от штамма коронавируса «омикрон», а на разработку специальных прививок могут уйти месяцы. Комментарии Банселя ухудшили аппетит инвесторов к рисковым активам, позволив вырасти золоту и другим активам-убежищам.

Однако вскоре после этого Пауэлл охладил ралли золота, спровоцировав скачок доллара своими заявлениями о возможности более скорого сворачивания QE и повышения ставок.

Тем не менее, сокрушительного обвала не произошло, и цены на золото удержались над отметкой $1775.

И на то есть причина, отмечает в блоге dailyfx.com стратег-аналитик Уоррен Венкетас.

«Как только рынки переварят выступление Пауэлла, обсуждения на тему “стагфляции”, возможно, снова активизируются на фоне замедления экономического роста и сохраняющегося инфляционного давления. Такой макроэкономический фон может сыграть на руку золоту, но он также зависит от информации об “омикроне”».

В пользу правоты мнений об устойчивости инфляции указывает резкое ускорение роста цен в Европе, что должно поспособствовать повышению котировок золота, добавляет Венкетас.

«Волатильность на рынке золота усиливается в соответствии с динамикой, и сейчас проверяются на прочность июньские максимумы.

Эта волатильность может оказаться благом или проклятием для спотовых цен на золото (с разнящейся по времени корреляцией), однако при текущей медвежьей картине по доллару усиление волатильности может привести к повышению цен на золото», — указывает Венкетас.

Что говорят графики?

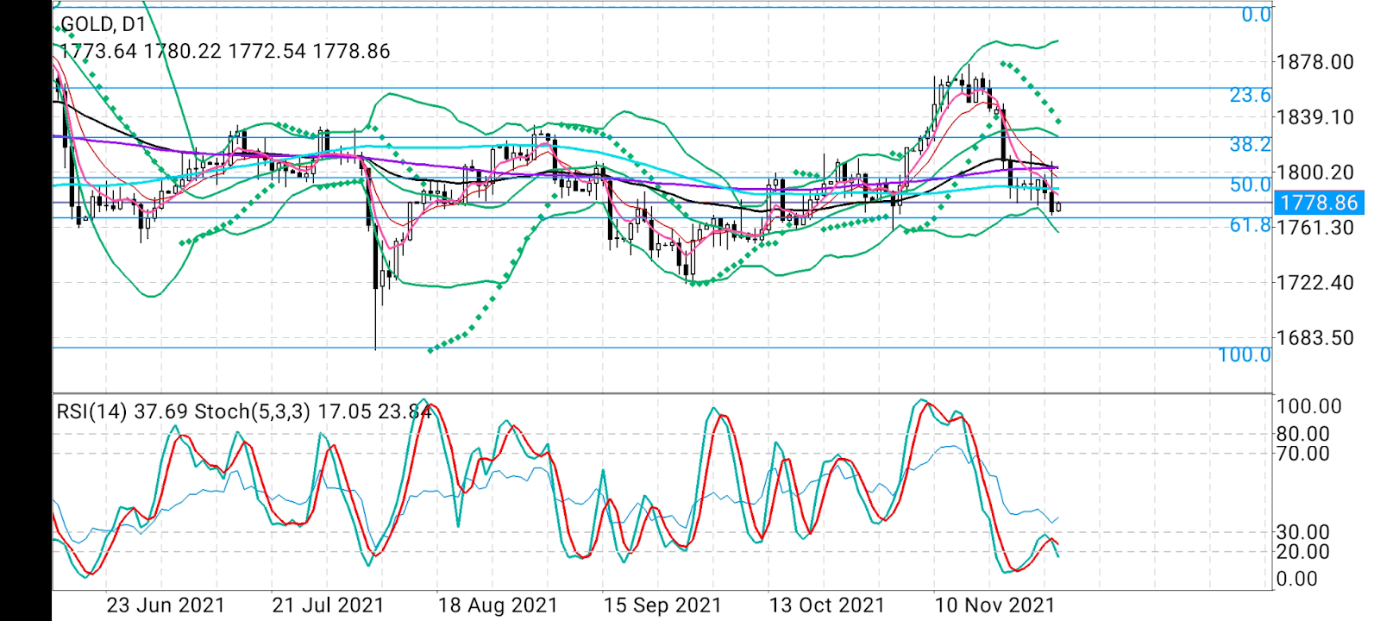

Фьючерсы на золото – дневной таймфрейм

Графики предоставлены skcharting.com

В еще одном блоге на dailyfx.com стратег-аналитик Джеймс Стэнли отметил, что в случае прорыва ниже $1759 цены на золото могут устремиться в сторону октябрьского минимума в районе $1721.

«Важный ценовой уровень по золоту находится на $1680, это минимум 2021 года, который подвергался проверке на прочность уже три раза», — добавляет Стэнли.

«Если формирование “медвежьего флага” завершится, эта отметка станет актуальной».

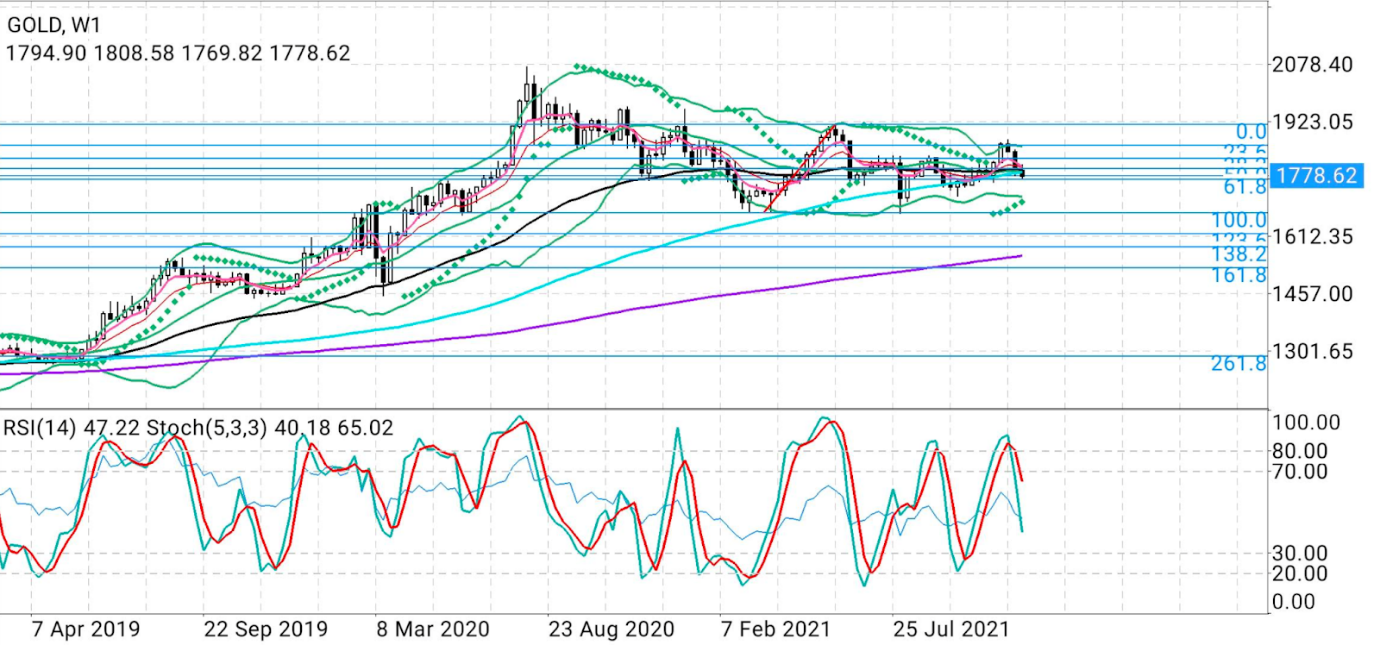

Золото — недельный таймфрейм

Ник Коули, еще один блогер, пишущий о рынке золота, считает, что цены, возможно, попытаются удержаться на текущих уровнях и затем нацелятся вверх.

«С учетом того, что статус золота как актива-убежища оказался под вопросом, по крайней мере в краткосрочной перспективе, рост цен на этот драгоценный металл, возможно, будет затруднен, хотя рынок и выглядит перепроданным», — комментирует Коули.

«Кластер предыдущих минимумов чуть выше $1778 должен выступить в роли первоначальной поддержки, пока не станет актуальным уровень коррекции Фибоначчи в 50% на $1763,5».

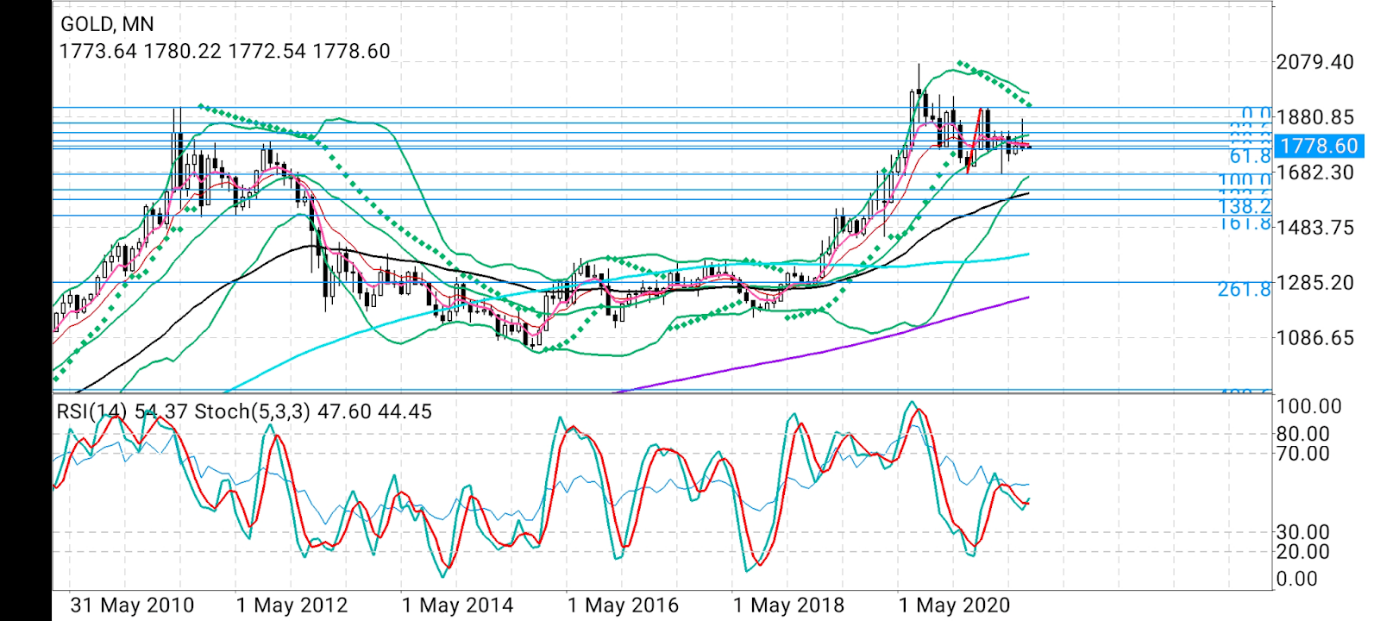

Золото — месячный таймфрейм

Сунил Кумар Диксит из skcharting.com согласен с Коули, но настаивает на том, что в ближайшем времени баланс рисков по золоту будет смещен в сторону падения.

«Ноябрьская свеча завершила формирование модели “пин бар”», — отмечает Диксит.

«Откат ниже минимума $1758 должен повлечь за собой дальнейшее падение к $1717 и более низким уровням, при этом важная поддержка будет находиться на $1680–$1670».

Впрочем, шансы показать рост у золота тоже сохраняются, признает Диксит.

«Восходящий импульс может возобновиться при последовательном закрытии выше зоны $1815–$1835».

Дисклеймер: Барани Кришнан приводит экономические показатели и мнения других аналитиков, иногда противоположные, чтобы представить разносторонний анализ рынка. Он не является держателем позиций по сырьевым товарам и ценным бумагам, рассмотренным в статье.