Смертельная ловушка: водитель Xiaomi погиб в огне из-за отказа дверных ручек

Хотя все указывало на необходимость коррекции, и никаких серьезных макроэкономических данных не публиковалось, единая европейская валюта после непродолжительного застоя вновь устремилась вниз.

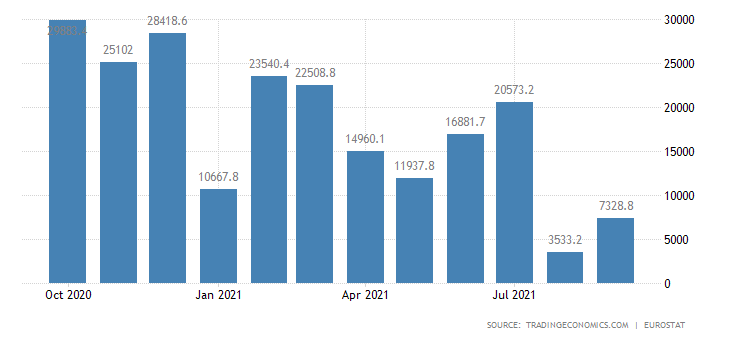

Данные по торговому балансу еврозоны были полностью проигнорированы, несмотря на то, что профицит торгового баланса составил 7,3 млрд евро при прогнозе в 10,7 млрд евро. Более того, предыдущие данные были пересмотрены в меньшую сторону, с 4,8 млрд евро до 3,5 млрд евро.

Но рынок никогда особо не интересовался размером профицита или дефицита торгового баланса, особенно когда речь шла о еврозоне или Соединенных Штатах. Так что нет ничего удивительного, что в момент публикации этих данных рынок стоял на месте.

Резкое снижение единой европейской валюты началось заметно позже, и поводом для него стало выступление Кристин Лагард. Глава Европейского центрального банка в очередной раз заявила о том, что регулятор еще долгое время будет проводить сверхмягкую монетарную политику, и повышения процентных ставок стоит ждать не ранее 2023 года. По ее словам, в условиях восстановления экономики какое-либо ужесточение параметров монетарной политики является крайне нежелательным.

В целом Кристин Лагард не сказала ничего нового. Все представители ЕЦБ говорят об этом уже довольно долгое время. Тем временем инфляция в Европе продолжает уверенно расти, и бороться с этим можно исключительно ужесточением монетарной политики. Но европейский регулятор продолжает сидеть сложа руки. Более того, Кристин Лагард заявила, что инфляция будет расти и дальше и еще долгое время оставаться на рекордно высоких уровнях. Именно бездействие ЕЦБ, несмотря на дальнейший рост инфляции, и является единственной причиной дальнейшего обвала евро.

Торговый баланс (Европа):

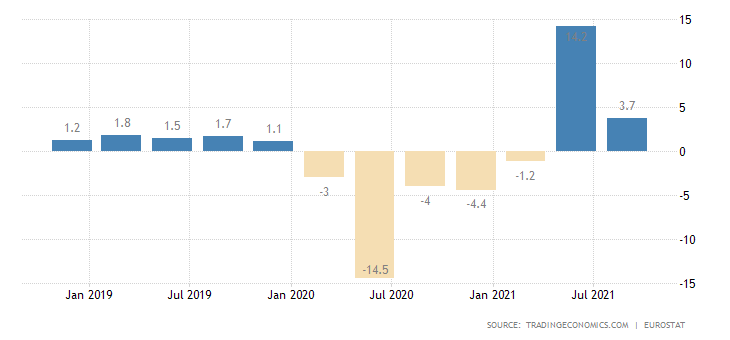

Сегодняшняя же европейская статистика в очередной раз останется без какого-либо внимания, хотя будут публиковаться данные по ВВП. Вторая оценка темпов экономического роста в третьем квартале должна подтвердить первую, показавшую замедление темпов роста ВВП с 14,2% до 3,7%, так что инвесторы не узнают ничего нового.

Изменение ВВП (Европа):

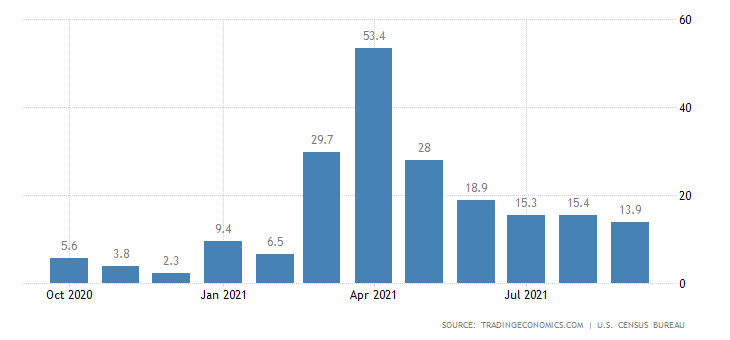

Зато американская статистика будет способствовать дальнейшему укреплению американского доллара. Поводом для этого станут данные по розничным продажам. Темпы их роста могут замедлиться с 13,9% до 12,0%, что указывает на снижение потребительской активности, являющейся локомотивом американской экономики. Однако сами цифры говорят о сохраняющемся эффекте низкой базы. Следовательно, годовые данные по-прежнему не столь информативны, и лучше пока смотреть на месячные, где продажи должны вырасти на 1,2%.

Несмотря на резкий подъем инфляции, потребительская активность продолжает расти. Другое дело, что потенциал роста доллара будет сдерживаться данными по промышленному производству, темпы роста которого должны замедлиться с 4,6% до 3,9%. Но речь идет лишь об ограничении потенциала роста, а не о смене направления движения в противоположную сторону.

Розничные продажи (Соединенные Штаты):

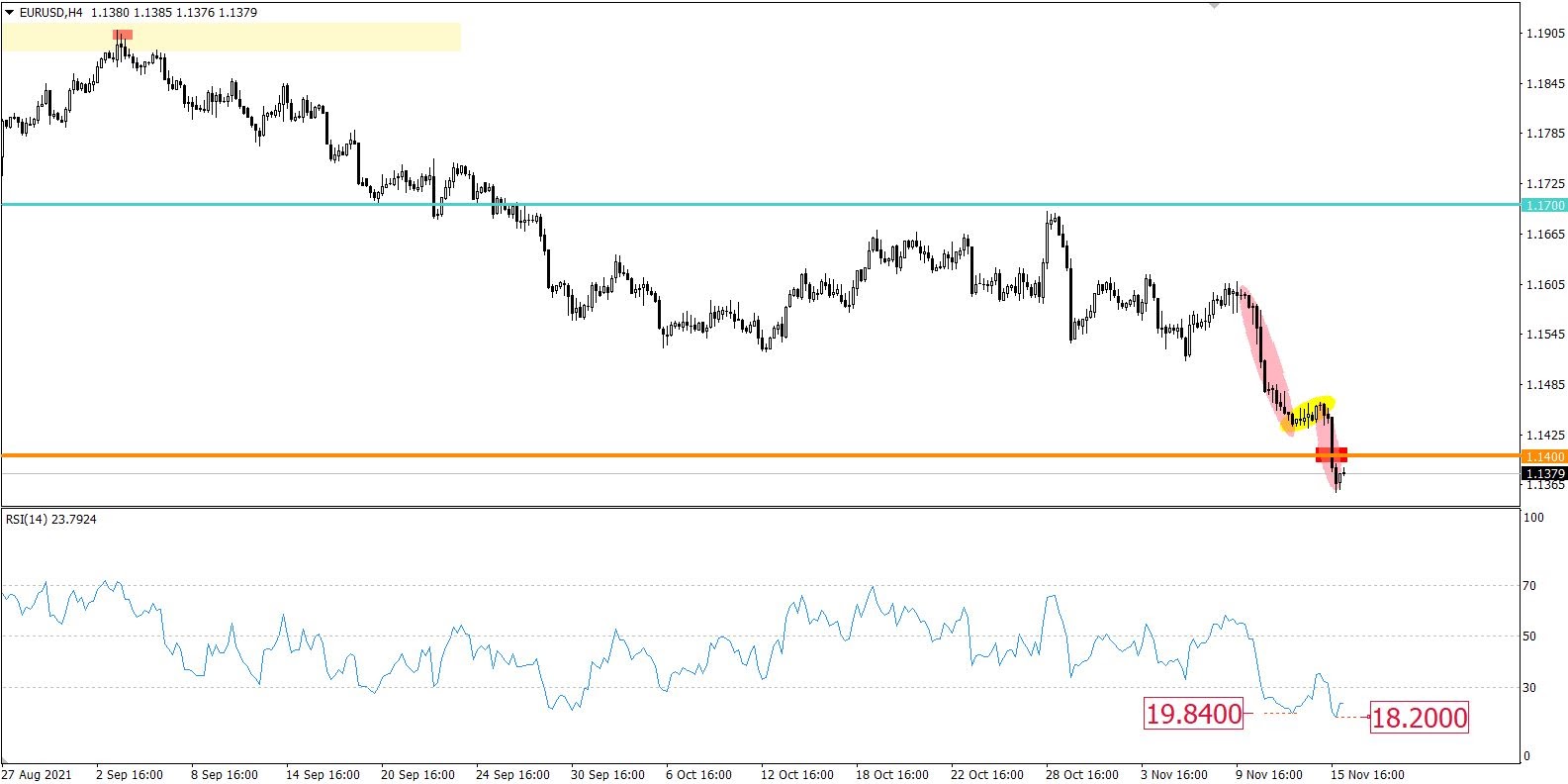

Европейская валюта после непродолжительного застоя продолжила снижение по отношению к доллару США. Вследствие этого был пробит уровень поддержки 1.1400, котировка опустилась к значению 1.1356.

Технический инструмент RSI второй раз подряд ставит рекорд по снижению. В этот раз индикатор опустился ниже отметки 19. Этот показатель в последний раз наблюдался в середине июня. RSI сигнализирует о высоком уровне перепроданности евро.

На графике дневного периода подтверждается сигнал о смене среднесрочной тенденции. В перспективе это может привести к сильному ослаблению курса евро.

Ожидания и перспективы

Котировка на время может сформировать откат в сторону ранее пройденного значения 1.1400 ввиду высокого уровня перепроданности евро. В то же время нисходящий интерес активно поддерживается спекулянтами. Удержание цены ниже 1.1350 может привести к последующему росту объема коротких позиций.

Комплексный индикаторный анализ дает сигнал к покупке исходя из краткосрочного периода ввиду отката цены. Технические инструменты в четырехчасовом и дневном периодах сигнализируют о продаже.

InstaForex Group