Рублю предрекают резкое падение в этом году

Федрезерв дал понять, когда он будет повышать ставки.

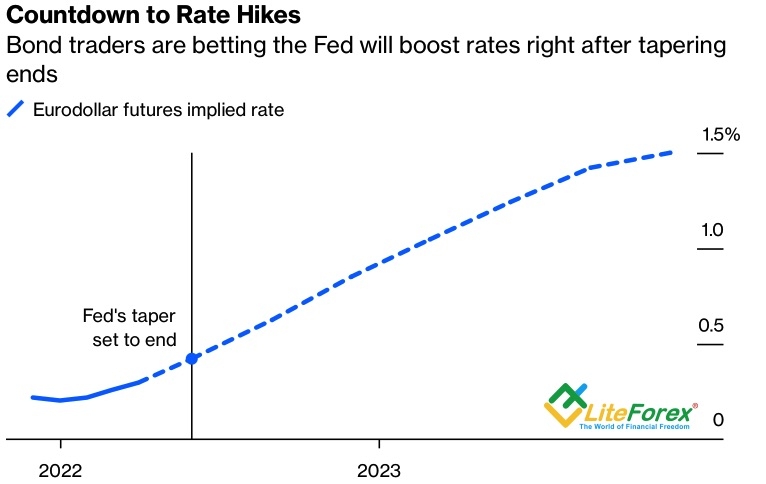

Пока ЕЦБ отмахивается от рыночных сигналов, ФРС поощряет их. На пресс-конференции по итогам ноябрьского заседания FOMC Джером Пауэлл заявил, что сейчас не время для повышения ставок, что ФРС может позволить себе быть терпеливой, так как рынок труда еще не полностью восстановился. При этом председатель Федрезерва предположил, что Штаты достигнут состояния полной занятости к середине 2022. Чем не взаимность по отношению к инвесторам, которые ожидают первого повышения ставки по федеральным фондам в июне следующего года?

Центробанк, как и ожидалось, сообщил о сворачивании $120 млрд программы количественного смягчения с ноября. Он намерен снижать объемы покупок казначейских облигаций на $10 млрд в месяц, ипотечных – на $5 млрд и в декабре, а затем темпы изъятия стимулов могут быть скорректированы, если это будет оправдано изменениями в экономических перспективах. Джером Пауэлл отметил, что ФРС готова ускоряться или замедляться, если это необходимо.

Довольно любопытно выглядит и изменение формулировки о том, что в основе высокой инфляции лежат факторы, которые, как ожидается, будут временными. По сути, центробанк нарисовал себе путь для отступления от своей нейтральной позиции по процентным ставкам. Если инфляция продолжит оставаться на повышенных уровнях дольше, чем предполагается, можно будет их повысить.

Федрезерв ожидает замедления роста цен весной или летом следующего года, однако если к этому моменту его не произойдет, а рынок труда полностью восстановится, дверь для агрессивной монетарной рестрикции будет открыта. В настоящее время срочный рынок выставляет около 75% вероятности двух актов монетарной рестрикции в 2022 и около 40% — трех.

Динамика ожиданий изменения ставки ФРС

Источник: Bloomberg

В отличие от ФРС, ЕЦБ настаивает на том, что рынки неправы. Кристин Лагард заявила, что Управляющий совет четко сформулировал три условия для повышения ставок, и в 2022 они не будут выполнены. Европейский центробанк продолжает идти против рыночного ветра, и это может для него плохо закончиться. За примером долго ходить не нужно. Достаточно взглянуть на Резервный банк Австралии, который был вынужден отказаться от контроля за кривой доходности из-за неспособности удержать ее на требуемом уровне.

На мой взгляд, рост EUR/USD в ответ на оглашение результатов заседания FOMC стал следствием фиксации прибыли по шортам, так как инвесторы посчитали, что ничего нового центробанк им не сказал. На самом деле Джером Пауэлл дал четко понять, когда именно Федрезерв намерен повысить ставки, и что он готов закрывать глаза на инфляцию и взял на мушку рынок труда. К тому же заявление о возможности корректировок.

На таком фоне значение статистики по американской занятости резко возрастает. Эксперты Bloomberg ожидают увидеть рост non-farm payrolls на 450 тыс. в октябре, однако с учетом улучшения эпидемиологической обстановки показатель способен порадовать поклонников доллара США. При этом прорыв поддержки на 1,157-1,1575 может стать основанием для формирования шортов по EUR/USD.

Дмитрий Демиденко для LiteForex