Для России Арктика — стратегический регион, богатый полезными ресурсами, большая часть которых еще не разведана. Также здесь пролегает Северный морской путь — кратчайший водный транспортный коридор между европейской и азиатской частями Российской Федерации.

Раскрыть экономический потенциал Арктики пытаются российские нефтегазовые и транспортные компании.

Новатэк

Новатэк (MCX:NVTK) занимается добычей газа, нефти и газового конденсата на полуострове Ямал. Сейчас 90% добываемого здесь газа и 50% жидких углеводородов компания направляет на внутренний рынок, однако ее дальнейшие перспективы связывают с международными поставками сжиженного природного газа (СПГ). По прогнозам Morgan Stanley, мировое потребление СПГ к 2030 году увеличится на 25-50%, а его цена вырастет примерно на 40%. Такие прогнозы подталкивают производителей СПГ наращивать объемы производства.

Большие надежды возлагаются на два завода Новатэка — “Ямал СПГ” и “Арктик СПГ 2”. Первый из них работает с 2018 года, второй только строится.

Ямал СПГ

“Ямал СПГ” — самый северный завод по производству СПГ в мире. Такое расположение предприятия обеспечивает Новатэку определенные преимущества: низкая температура окружающего воздуха способствует сжижению газа.

Проектная мощность завода составляет 17,4 млн тонн СПГ в год, однако в последние два года компании удавалось превосходить запланированный объем на 10-15%. На долю “Ямал СПГ” приходится около четверти всего продаваемого Новатэком природного газа.

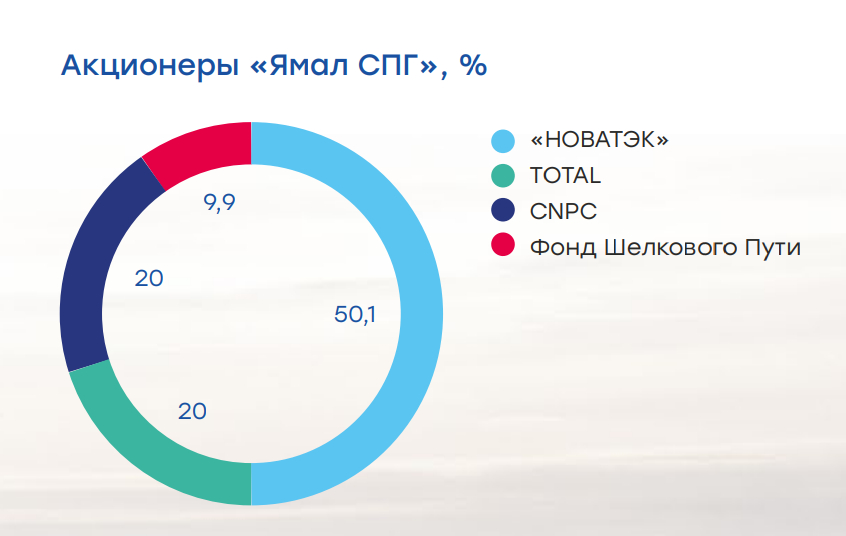

“Ямал СПГ” заинтересовал иностранных инвесторов еще на этапе строительства, которое частично финансировалось за счет продажи долей в этом проекте. В итоге в состав акционеров “Ямал СПГ” вошла одна из крупнейших мировых энергетических компаний TotalEnergies (NYSE:TTE), а также китайские компании (рис. 1).

Арктик-СПГ 2

“Арктик СПГ 2” — еще один завод по производству СПГ, который пока находится в стадии строительства. 28 октября в Новатэке заявили, что сейчас готовность проекта составляет 52%. Проектная мощность этого предприятия будет чуть больше, чем у “Ямал СПГ”, и составит 19,8 млн тонн в год.

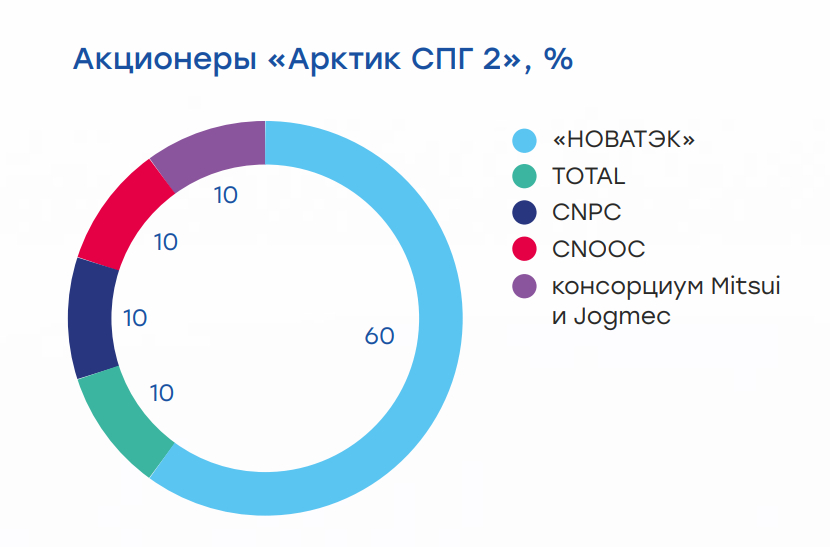

Доли в “Арктик СПГ 2” также достались иностранным компаниям. К уже знакомым именам добавился консорциум японских компаний Mitsui (T:8031) и Jogmec (рис. 2).

Интересный факт: летом прошлого года Уоррен Баффет вложился в несколько японских компаний, в числе которых была и Mitsui. Таким образом, знаменитый инвестор опосредованно вложился в “Арктик СПГ 2”.

Роснефть

У Роснефти (MCX:ROSN) есть большой проект по разработке группы нефтяных месторождений на полуострове Таймыр и севере Красноярского края. Называется он “Восток Ойл”.

Проект поражает своими масштабами. Его разведанная ресурсная база составляет 6 млн. тонн нефти, то есть около 40% всех разведанных российских запасов. К тому же нефть здесь отличается высоким качеством и низким содержанием серы, так что даже может торговаться с наценкой по отношению к эталонной марке Brent.

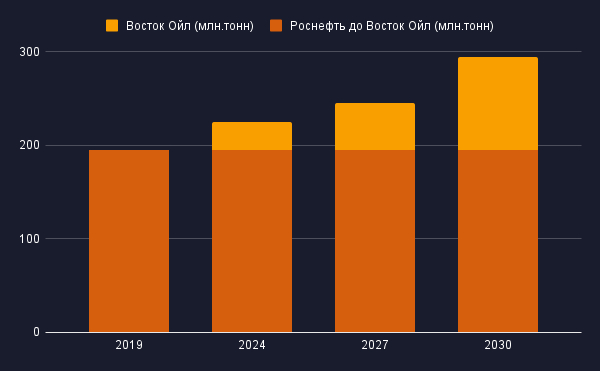

По прогнозам, производство в рамках “Восток Ойл” будет постепенно расти и даст ощутимую прибавку к общему объему добычи Роснефти (рис. 3).

Доли в проекте имеет ряд иностранных корпораций, в том числе сингапурская Trafigura, швейцарско-нидерландская Vitol, а также нефтетранспортная компания Mercantile & Maritime.

В отличие от СПГ-проектов Новатэка, “Восток Ойл” создан в первую очередь для добычи нефти, поэтому риски со стороны спроса тут выше. Большой вопрос, будет ли в 2030 году спрос на нефть выше, чем сейчас.

Газпром нефть

Газпром нефть (MCX:SIBN), одна из самых высокотехнологичных нефтегазовых компаний в мире, первой начала развивать добычу на арктическом шельфе. Добычу она ведет в Печорском море — на скважине “Приразломная”. Пока ни одна другая компания не решилась последовать ее примеру.

Чем же так интересен арктический шельф с точки зрения энергоресурсов? По оценкам Минприроды РФ, около 40% всех арктических запасов углеводородов приходится именно на арктический шельф. Точный размер запасов пока неизвестен, так как процесс геологоразведки в этом регионе еще очень далек от завершения.

Однако работа на арктическом шельфе связана со множеством технических и эксплуатационных сложностей, что значительно повышает себестоимость производства. По оценкам экспертов, добыча здесь будет рентабельной лишь при цене нефти в $70-100 за баррель. Таким образом, если не будет найдено способа снизить себестоимость, массовая добыча на арктическом шельфе будет возможна лишь при условии длительного периода стабильно высоких цен.

Совкомфлот

На фоне развития арктических нефтегазовых проектов остро встает вопрос транспортировки добытого сырья. К счастью, в России давно освоен Северный морской путь, по которому нефть и газ можно отправлять на азиатские рынки. Именно этим и занимается компания Совкомфлот. Она управляет флотом из 136 судов, состоящим в основном из танкеров для перевозки нефти и газовозов.

Примерно год назад Совкомфлот (MCX:FLOT) вышел на IPO на Московской бирже. Для частных инвесторов размещение прошло не очень удачно: котировки упали со 105 до 96 рублей и в дальнейшем продолжили нисходящий тренд. На данный момент акции компании торгуются в районе 85 рублей. Таким образом, их суммарное падение с момента размещения составило 19%. В чем же причина?

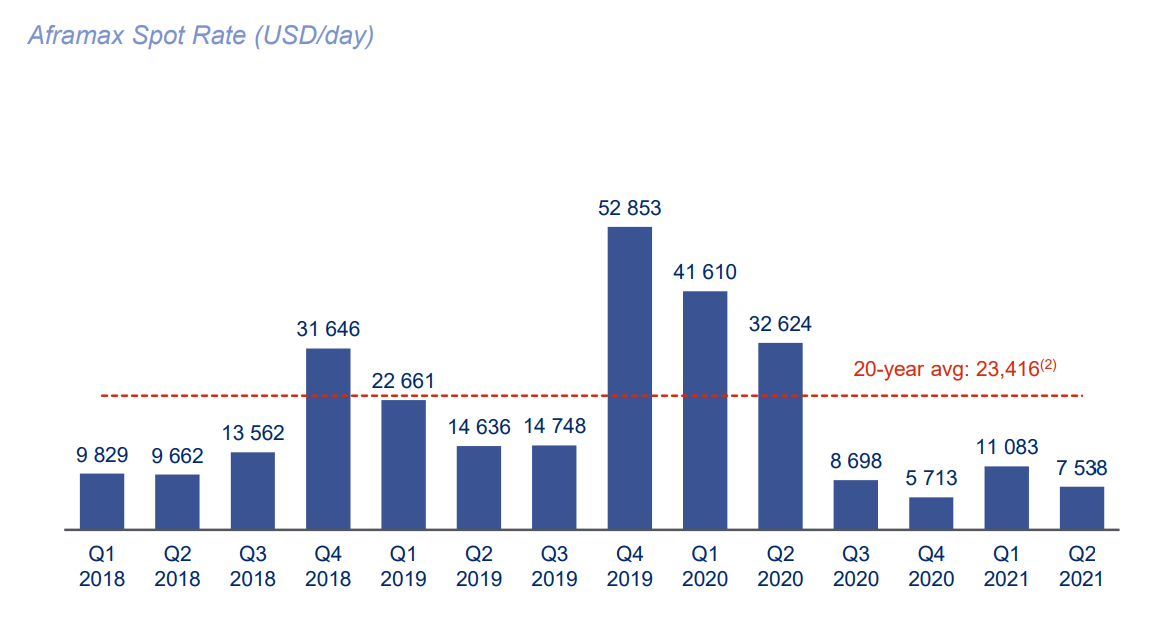

Дело в том, что компания разместилась после трех кварталов с аномально высокими ценами на танкерный фрахт, вызвавшими пиковый рост ее прибыли (рис. 4).

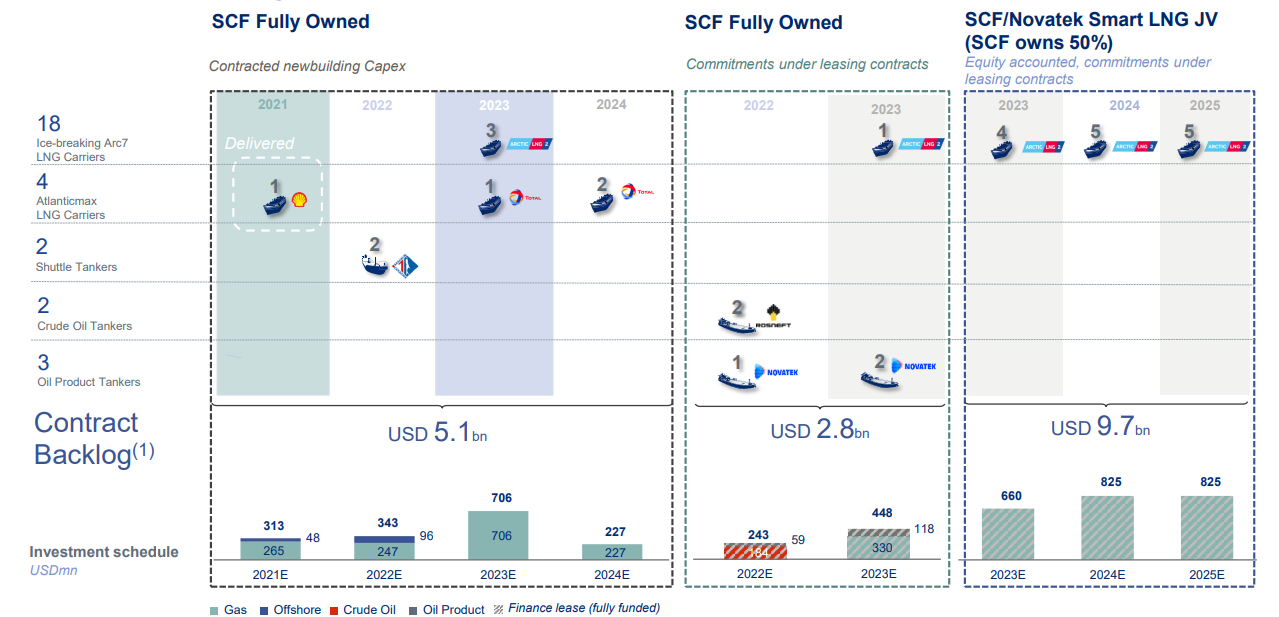

По результатам второго квартала 2021 года Совкомфлот представил предсказуемо слабый отчет, и котировки продолжили снижение. Однако это далеко не конец истории. Настоящее раскрытие стоимости ожидает компанию в 2022-2025 годах, когда ей предстоит транспортировать большие объемы нефти и СПГ с проектов Роснефти и Новатэка (рис. 5).

Таким образом, инвестиции в Совкомфлот представляют собой ставку как на развитие крупнейших нефтегазовых проектов в Арктике, так и на развитие Северного морского пути. Подобные вложения требуют от инвесторов терпения и выдержки.

Мнение аналитиков InvestFuture

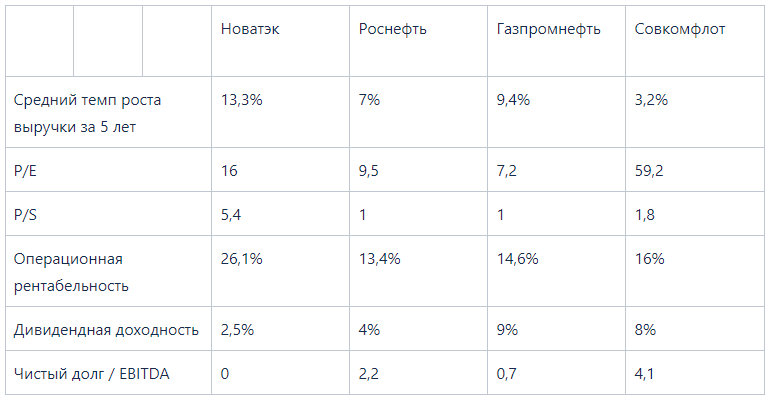

Сравнение по мультипликаторам показывает, что самая дорогая из упомянутых компаний — это Новатэк, что неудивительно, если учесть ее показатели рентабельности.

Мультипликаторы Совкомфлота отражают падение его прибыли в последнем отчетном квартале, но пока никак не учитывают будущий рост доходов после 2022 года.

С точки зрения стоимостного подхода хорошим выбором выглядит Газпром нефть. Компания оценена ниже среднего по сектору, имеет комфортный уровень долга и предлагает хорошую дивидендную доходность.

Роснефть же подойдет тем, кто верит в позитивные перспективы нефти в ближайшие десятилетия и кого не пугает государственное участие в капитале этой компании.

Не является торговым сигналом или инвестиционной рекомендацией.

Текст подготовлен при помощи команды InvestFuture: аналитика Ивана Черненко и редактора Сергея Глушкова.