У побережья Ирака атакован танкер

На фоне разворачивающегося глобального энергетического кризиса снова растет интерес инвесторов к ядерной энергетике.

Курс, взятый ведущими странами мира на «чистую энергию», предполагает развитие и этого сектора. Кроме того, беспрецедентный рост цен на газ и уголь спровоцировал приток денег в фонды, инвестирующие в уран.

Это, в свою очередь, привело к росту мировых цен и всплеску интереса к компаниям, добывающим уран и производящим ядерное топливо. Причем, этот тренд вполне может иметь долгосрочный характер.

Рынок ядерного топлива цикличен, как и многие другие рынки commodities (хотя уран нельзя однозначно отнести в этот сегмент, но тем не менее). И здесь цикличность играет на руку инвесторам. После аварии на Фукусиме в Японии в 2011 г. наступило десятилетие недоинвестирования в урановые проекты.

По нашему мнению, это неизбежно окажет влияние на цены при росте спроса. Дело за малым – понять, будет ли расти спрос, и насколько быстро. Вполне вероятно, что текущий энергетический кризис даст положительный ответ на этот вопрос.

В развитом мире пик генерации электричества на АЭС достиг максимума в 2006 г. (в ЕС в 2004 г.), и снижался более 10 лет. Однако в 2019 г. этот тренд, наконец, развернулся, и даже провал в пандемийный 2020 г. здесь большого значения иметь не будет. В Азии же ядерная генерация переживает бурный рост, особенно в Китае, где ее объем в 2020 г. был в 5 раз больше, чем в 2010 г.

Такой сильный рост можно списать на низкую базу. Однако сегодня она уже достаточно высока, и 2021 г. год с большой вероятностью побьет рекорд 2006 г. для ядерного электричества по миру в целом.

Сейчас в мире работают 443 реактора, строятся 51. В планах их еще немало. К тому же, энергетический кризис, без сомнения, сможет эти планы расширить.

Кто является основным бенефициаром ситуации?

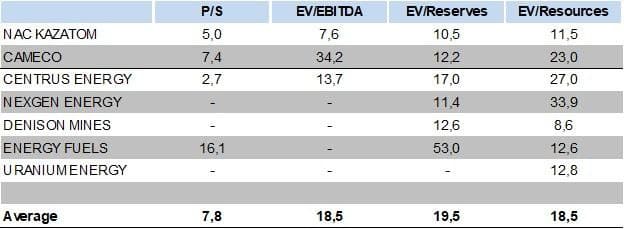

По нашему мнению, это компании-производители физического урана. Среди них интересны, прежде всего, казахская Kazatomprom и канадская Cameco.

Необходимо отметить, что большинство канадских и американских урановых компаний практически не генерируют прибыль и денежные потоки. Таким образом, это достаточно рискованные кейсы, хотя и перспективы с другой стороны.

Kazatomprom (LON:KAPq; KZ:KZAP) – одна из крупнейших компаний в секторе. В отличие от прочих производителей урана, имеет устойчивое финансовое положение, а также наиболее масштабную и качественную ресурсную базу. Является безусловным лидером сектора среди публичных компаний и может стать основным бенефициаром роста спроса и цен на уран.

Cameco (NYSE:CCJ) – вторая по величине компания сектора с выручкой около $1,3 млн. Также имеет сравнительно высокие показатели по запасам и ресурсам. Обладает крупнейшим в мире урановым рудником Cigar Lake с мощностью 18 млн фунтов урана. На наш взгляд, компания имеет хороший потенциал для наращивания объемов производства, если наладит нормальную операционную деятельность на своих шахтах (были остановки из-за пожаров и коронавируса).

Кроме того, есть ETF на уран – Global X Uranium ETF (NYSE:URA), который торгуется на бирже NYCE Arca (США).

Ну и в заключение – о рисках. Их, по нашему мнению, три:

1) Высокая волатильность котировок урановых компаний.

2) Большинство компаний не генерируют прибыль и денежные потоки.

3) Возможное снижение цен на уран.