США объявили Украине демарш из-за атаки на российский нефтяной порт

Валюты в целом были спокойны в третьем квартале – конечно, если говорить об основных, но был и ряд интересных отдельных историй, таких как слабый AUD, сильные NZD и NOK. Возможно, слишком легко предположить, что волатильность будет расти, но если мы действительно это увидим, то это будет первый рост волатильности с квартала перед выборами в США в прошлом году. Учитывая неопределенность налогово-бюджетных перспектив США, отказ ФРС от аккомодации, политическую неопределенность в ЕС, резкий рост цен на сырьевые товары и тектонический сдвиг в политике Китая, в предстоящем квартале уровень энергии должен резко возрасти.

USD: Последний квартал показал, что доллар сложно ослабить.

Прежде всего, обратите, пожалуйста, внимание, что хоть этот прогноз и публикуется после заседания FOMC 22 сентября, написан он был написан до того, как заседание состоялось. Учитывая масштаб реакции на июньское заседание FOMC, которое значительно повлияло на доллар США, некоторые из ожидаемых движений доллара могут оказаться предопределенными в значительной степени (даже оглядываясь назад относительно даты публикации!). Кроме того, они могут иметь отложенный эффект, если ФРС удивит инвесторов более агрессивными результатами заседания в сентябре (я ожидаю именно такой исход) или предпочтет дождаться ноябрьского заседания и наверстать упущенное, продвигая более жесткую политику по сравнению с ожиданиями рынка в четвертом квартале.

В 4 квартале доллар США может прервать «тик-так», который мы наблюдали в этом году: сильный в 1 квартале, слабый во 2 квартале, снова сильный в 3 квартале. Впечатляюще благоприятные условия ликвидности и риск-настроения в 3-м квартале не привели к ослаблению американской валюты. Этому поспособствовала в основном глубоко «голубиная» позиция ФРС на фоне однократного полушока после заседания FOMC в июне. Если почти идеальные условия для ослабления доллара в прошлом квартале оказались недостаточными (не считая скромного отката после прорыва вверх), то как мы можем рассчитывать на значительное снижение американской валюты Q4, если сейчас фон может оказаться гораздо менее благоприятным?

В третьем квартале «голубиный» пик ФРС относительно остального мира пришелся на выступление председателя Пауэлла в Джексон-Хоуле в конце августа. Тогда он решительно отстаивал мнение, что инфляция окажется преходящей, и что потребуется дальнейший прогресс в сфере занятости, прежде чем регулятор даже просто рассмотрит возможность разворота. Кстати, почти нулевое внимание было уделено презентации интригующей статьи на той же конференции в Джексон-Хоуле, в которой утверждалось, что именно неравенство является главной причиной очень низкого показателя r-star (нейтральный уровень для политики процентных ставок), а не демографические данные. Конечно, заставить ФРС признать, что ее политика усугубляет неравенство, до сих пор казалось непреодолимой задачей, но текущая ситуация может быть сигналом перемен.

Переходя к четвертому кварталу, мы ожидаем, что рынок будет по-другому воспринимать ФРС: Пауэлл и компания намерены продолжить направление плавного свертывания поддержки, намеченное на июньском заседании FOMC. Зарплатные ведомости должны значительно вырасти благодаря сочетанию кричащего спроса на рабочую силу и рекордно высокого числа вакансий с истечением срока действия пандемических пособий по безработице, которые в начале сентября прекратились для миллионов людей. Мы искренне надеемся, что вспышка дельта-варианта, которая явно повлияла на настроения в третьем квартале, также пойдет на убыль. Тем не менее, наша уверенность в понимании того, как долго будут сохраняться последствия вируса, снижается с каждой волной и новыми сюрпризами, которые он нам преподносит.

Другие факторы также могут поддержать укрепление доллара в 4 квартале по сравнению с обстановкой, которую мы наблюдали в предыдущие два квартала. Казначейство США сократило свой огромный общий счет с более чем 1,5 триллиона долларов до почти 200 миллиардов долларов за три квартала текущего года. В то же время ФРС принесла намного больше триллиона дополнительной ликвидности во втором и третьем кварталах, что разрушило даже их собственную программу количественного смягчения, потребовав от ФРС вычистить излишки с помощью раздувающегося механизма обратного РЕПО, который представляет собой «накопленное количественное смягчение» примерно за 8-9 месяцев (по состоянию на момент написания данного материала). В дальнейшем доллар встретит противодействие, поскольку фискальный импульс противопандемийных мер полностью угаснет к началу нового года и заменить его будет нечем, даже если требуемая единогласной поддержки программа социальных расходов на 3,5 триллиона долларов каким-то образом будет одобрена (что, строго говоря, подвластно демократам). Следующий год покажет, что ФРС никогда не сможет существенно сократить закупки, а экономические перспективы США начнут угасать уже в конце этого года. Между тем, ситуативные факторы, такие как рост доходности от расширенного выпуска казначейских облигаций после урегулирования потолка долга, в сочетании с уменьшением ликвидности из-за сокращения ФРС и более волатильными рынками активов, могут сделать этот путь более чем трудным для долларовых «медведей». Тем не менее, в этом квартале доллар может продемонстрировать ощутимый циклический минимум на период до 2022 года и далее.

EUR: Отложенный рост в четвертом квартале?

В прогнозе по евро на 3 квартал я задавал риторический вопрос о том, можем ли мы «перемотать» вперед на 4 квартал? Казалось, что следующей потенциально критической точкой поворота для Европы и евро станут результаты выборов в Германии и то, какая коалиция в конечном итоге будет сформирована. Валютные трейдеры, которые не торговали на волатильности, безусловно, согласились с тем, что третий квартал следует «перемотать», поскольку ценовое движение EURUSD было сильно ограниченным, а трехмесячная вмененная волатильность EURUSD упала до экстремальных значений ниже 5%. Это область, в которую пара опускалась лишь ненадолго в 2007 и 2014 годах, за исключением более продолжительного периода ожидания низкой волатильности в конце 2019 и начале 2020 года, прежде чем вспышка пандемии вырвала ценовое движение за пределы сжатого диапазона.

В начале четвертого квартала может наблюдаться рост волатильности в связи с выборами в Германии 26 сентября, и что неизбежно докажет наличие левоцентристской коалиции СДПГ, зеленых и… еще кого? Предположительно, мы ожидаем появления «светофорной» коалиции, в которую войдет набирающая силу либеральная партия СвДП. Это довольно интересная возможность, которая связана со многими заранее анонсированными политиками СвДП, включая более сфокусированную на предложении политику снижения налогов для стимулирования экономики – если их, конечно, попросят присоединиться к правительственной коалиции. Тем не менее, если сторонам удастся сформировать коалицию, это может существенно улучшить перспективы Германии и ЕС за счет увеличения стимулов как со стороны предложения, так и со стороны бюджета. Все это может обеспечить усиление поддержки евро к середине-концу четвертого квартала. Следите за новостями, поскольку четвертый квартал может стать важной точкой старта с локальных минимумов для значительного роста EURUSD.

График: EURUSD и полугодовая волатильность EURUSD

Мы видим потенциал значительного повышения волатильности пары EURUSD в третьем квартале, возможно, сначала с понижением, прежде чем к концу четвертого квартала начнется устойчивое ралли. Учитывая вмененную волатильность вблизи исторических минимумов, представляется возможным найти выгоду в долгосрочных опционных стратегиях для установления прогноза в течение 4-го квартала – возможно, от области 1,1500 или ниже, если изменение доходности в США приведет к устойчивому восстановлению доллара. Далее мы видим, что евро значительно вырос.

(Источник: Bloomberg)

JPY и CHF: Смотрим вниз, поскольку доходность США готовится к прорыву вверх

Здесь все довольно просто. В четвертом квартале состоятся досрочные выборы в Японии, которые дадут победителю право «сделать что-то» с налогообложением. Кандидаты из числа правящих лидеров ЛДП валятся один за другим, обещая максимальные бюджетные стимулы, а Банк Японии всегда готов подбросить свежие показатели количественного смягчения в пламя монетарной политики. Кроме того, с нашим «бычьим» прогнозом по сырьевым товарам мы можем увидеть, что находящаяся под дальнейшим давлением баланса текущего счета Японии иена движется в неверном направлении. Швейцарский франк также должен проиграть из-за более высокой доходности и ощущения фискального импульса ЕС на пути к 2022 году.

GBP: Повышение стабильности в условиях Брекзита помогает, но не сильно

Британские политики, похоже, нашил выход в виде обеспечения ощутимого затягивания финансового пояса без обвала экономики, вспомнив, что жесткая экономия при Осборне наряду с иммиграционным кризисом 2015 года позволили провести выборы в 2016 году под руководством популистов. Банк Англии, опасающийся инфляционных рисков, тем временем оказал некоторую поддержку фунту стерлингов, и, по прогнозам, Банк готов отказаться от нее к середине 2022 года, когда, как ожидает рынок, ФРС начнет диапазон повышения. Быстро стабилизирующаяся политика разрядки по вопросам торговли с ЕС должна немного помочь удержать столь необходимый приток инвестиций, компенсируя колоссальный торговый дефицит, который сохранит довольно низкий потолок потенциального роста фунта стерлингов.

AUD и NZD: Максимальная точка расхождения будет достигнута в четвертом квартале?

Одной из наиболее примечательных тем четвертого квартала было относительное расхождение во взглядах на политику «антиподов», когда РБА был полон решимости переждать заявленный политический горизонт 2024 года до первого повышения ставки. Эта позиция была подкреплена провалом австралийской политики абсолютной нетерпимости к вирусу, в результате чего большая часть континента оказалась в локдауне, также была реализована политика быстрого развертывания вакцинации, которая должна завершиться до конца этого года. Тем временем РБНЗ спешил с решением проблемы высокой инфляции и рекордного роста рынка недвижимости из-за политики нулевой процентной ставки и количественного смягчения, пока правящее левопопулистское правительство сделало доступное жилье краеугольным камнем своей политики. В третьем квартале глава РБНЗ Орр и прочие полностью отказались от количественного смягчения и заговорили о повышении ставок, при этом ожидания от РБНЗ достигли новых максимумов в конце третьего квартала, даже несмотря на то, что приверженность Новой Зеландии политике нулевой толерантности к вирусу не полностью предотвратила новую вспышку заболевания в третьем квартале. Двухлетние спрэды ставок AU-NZ приближаются к своим текущим широким уровням, но значительно «южнее» -100 базисных пунктов, и мы, вероятно, увидим некоторое среднее изменение в пользу австралийского доллара в 4 квартале, поскольку рынок ожидает, что перспективы Австралии будут выглядеть лучше по сравнению с остальным миром в первом квартале будущего года. Мы подозреваем, что рыночные условия обесценят политику РБА о запрете на повышение до 2024 года так же, как когда РБНЗ был вынужден отступить.

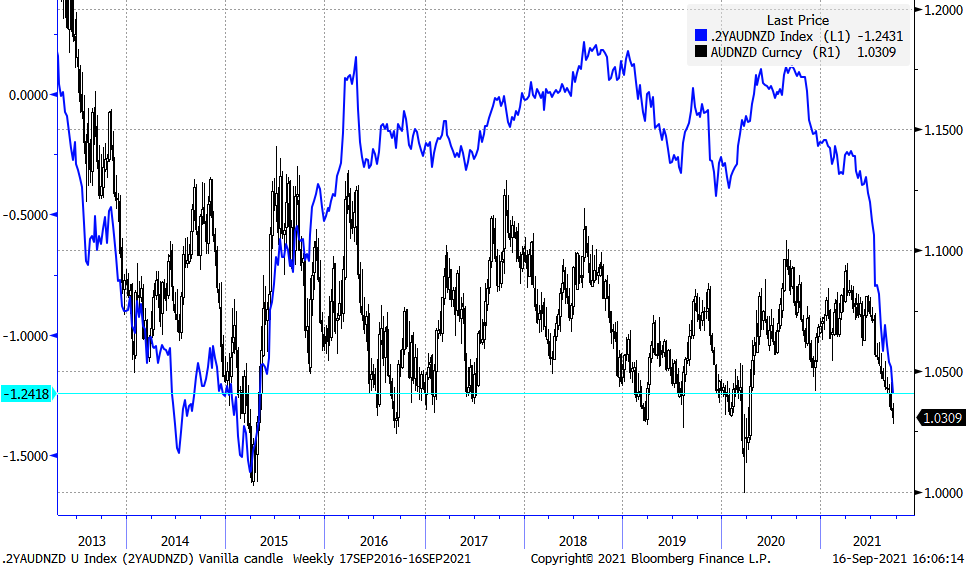

График: AUDNZD и их двухлетний спред доходности

Как отмечается в тексте, спрэд между краткосрочной доходностью Австралии и Новой Зеландии расширился до почти исторического максимума в третьем квартале, поскольку РБНЗ вышел из программы количественного смягчения и стремится поднять ставки, в то время как РБА, похоже, убежден, что сможет удержаться без повышения ставок до 2024 года. Мы подозреваем, что это расхождение в процентных ставках достигло или скоро достигнет максимума, так как Австралия, вероятно, резко «откроется» к концу четвертого квартала или не позднее начала первого квартала, что поможет AUDNZD найти минимум и начать откатываться в долгосрочном диапазоне 1,000–1,1500. (Источник: Bloomberg)

CAD: Как и сырье, канадский доллар «ищет возможность» уйти в «долгую» в четвертом квартале

Выборы в конце третьего квартала, похоже, не имеют большого значения с точки зрения политики, поскольку правительство меньшинства выглядит неизбежным после «гамбита Трюдо», направленного на повышение популярности и досрочную победу. Нам нравится данный актив за его потенциал, связанный с сырьевыми товарами, несмотря на опасения по поводу «похмелья» на рынке недвижимости, которые вызывают беспокойство в долгосрочной перспективе. Учитывая опасения по поводу потенциала роста доллара США, упомянутые выше, мы ожидаем, что курс пары будет на уровнях, близких к 1,3000 и выше, поскольку во втором квартале она перескочила вниз.

NOK и SEK: Дела у NOK обстоят интереснее, чем у SEK

NOK в третьем квартале набирала обороты, поскольку цены на нефть оставались высокими, а цены на природный газ подскочили до беспрецедентного уровня, причем газовые доходы в Норвегии уступили нефтяным. Если России удастся запустить трубопровод Nord Stream2 в четвертом квартале, это может привести к тому, что цены на природный газ вернутся к историческим диапазонам, и прогноз по норвежской кроне снизится, даже если мы дадим конструктивную оценку. Нам также нравится SEK, и мы будем стремиться пересмотреть прогнозы по спаду (SEK – одна из наиболее чувствительных к риску валют), исходя из предположения, что прогноз бюджета и инфляции в ЕС резко вырастет в следующем году. SEK часто торгуется с высоким бета-коэффициентом по отношению к евро.

Валюты развивающихся рынков: Учитывая неопределенность на рынке капитала, CNH выглядит слишком сильным

Приготовьтесь к большей волатильности на всех развивающихся рынках после того, как в последние пару кварталов мы наблюдали чрезвычайно благоприятные условия наряду с сокращением кредитных спредов и общим ослаблением волатильности рынка. Отдельные направления, связанные с сырьевыми товарами, могут оказаться успешными, хотя последние пару кварталов показали нам, что политические факторы могут быть решающими. Одним из чрезвычайно важных факторов неопределенности являются масштабные изменения в политике Китая, который, в целом, похоже, будет еще больше препятствовать притоку инвестиций в страну. Руководство Китая приступило к «выбору победителей» и противодействию целым категориям компаний и их практике продвижения неравенства и не соответствующих принципам КПК ценностей.

В последние кварталы в стране наблюдались огромные излишки стимулов после пандемии, которые помогли поддержать курс юаня на уровне многолетних максимумов. Тем не менее, эти излишки могут уменьшиться в связи с ростом цен на сырьевые товары (природный газ и нефть, в частности), а рост спроса на товары может снизиться по сравнению с услугами, поскольку экономика «нормализуется» обратно к структуре потребления, существовавшей до COVID. В конце третьего квартала CNH выглядит слишком сильным.