В конце августа техкомитет ОПЕК+ заявил, что ожидает перехода рынка нефти к профициту в объеме 2,5 мбс в 2022 году. В 2021 году ОПЕК+ ожидает сохранения дефицита на уровне 0,9 мбс.

Если в течение всего следующего года будет сохраняться профицит, это будет оказывать давление на цены на нефть. Тогда цены могут опускаться до 60 долл./барр. Это приведет к пересмотру целевых цен аналитиков по нефтегазовым компаниям. Поэтому важно понимать, какие перспективы на год вперед на рынке нефти.

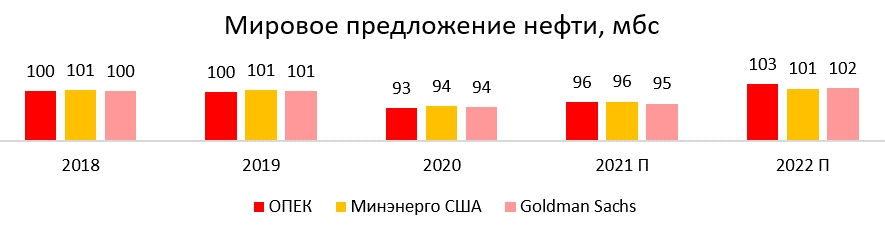

Минэнерго США и Goldman Sachs ожидают меньшего профицита в 2022 году — 0,02-0,4 мбс. При этом они учитывают рост добычи ОПЕК в 2022 году относительно 2021 года на 1,4-2,6 мбс меньше, чем сама организация.

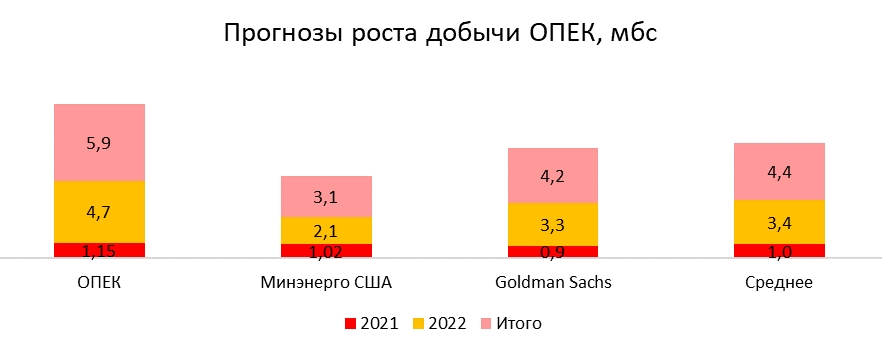

По прогнозу ОПЕК, в 2022 году добыча стран организации вырастет на 4,7 мбс. Если ОПЕК+ будет продолжать восстанавливать добычу такими темпами, то рост добычи ОПЕК+ в 2022 г. относительно 2021 г. составит примерно 6 мбс, что соответствует прогнозу организации. Тогда в 2022 году рынок может перейти к профициту в 2,5 мбс с учетом прогноза дефицита в 2021 г. около 1 мбс.

В этой статье мы разберем, почему:

- восстановление добычи ОПЕК+ увеличит предложение нефти в 2022 году на 4,7 мбс;

- предложение стран, не входящих в ОПЕК, вырастет примерно на 3 мбс в 2022 году;

- мировой спрос на нефть вырастет примерно на 4 мбс в 2022 году.

Восстановление добычи ОПЕК+ увеличит предложение нефти в 2022 году на 4,7 мбс

В рамках сделки ОПЕК+ в 2020 году добыча странами-участницами была сокращена на 9,7 мбс относительно базовых квот, которые были приняты на уровне октября 2018 года для большинства стран (уровень для России и Саудовской Аравии — по 11 млн барр./сутки).

Объем добычи ОПЕК в октябре 2018 года, по данным Минэнерго США, был на 2,4 мбс выше уровня 2019 года (с учетом конденсата). В 2019 году страны ОПЕК+ договаривались о сокращении добычи на 1,2 мбс относительно октября 2018 г., также Иран сократил добычу примерно на 1,1 мбс. Это помогло поддерживать среднюю цену Brent в 2019 году на уровне 64 долл./барр. (в 2018 году средняя цена составила 71,7 долл./барр.).

В июле 2021 г. уровень сокращения добычи ОПЕК+ относительно базового уровня составлял 5,8 мбс, в августе — 5,4 мбс. По текущему плану ОПЕК+, министры продолжат встречаться каждый месяц в течение всего срока действия соглашения до конца 2022 года и, оценивая ситуацию, определять объемы добычи на следующий месяц, стремясь завершить сокращения к сентябрю 2022 года.

Предполагается, что таким образом к концу текущего года уровень сокращения добычи снизится с 5,36 мбс в августе до 3,76 мбс. Исходя из договоренностей, к осени 2022 г. страны ОПЕК+ выйдут на объемы октября 2018 г. Тем не менее ОПЕК+ продолжит координировать уровень добычи нефти и, возможно, введение новых ограничений.

С мая 2022 г. для пяти стран — России, Саудовской Аравии, ОАЭ, Кувейта и Ирака — будут повышены базы отсчета снижения нефтедобычи всего на 1,63 млн б/с.

Таким образом, если к концу этого года сокращение добычи ОПЕК+ будет составлять 3,76 мбс, то при текущих темпах восстановления добычи к середине 2022 года ОПЕК+ восстановит добычу до базового уровня. Рост добычи ОПЕК+ в 2022 году составит примерно 6 мбс относительно среднего уровня 2021 года (учитывая, что по данным Минэнерго США добыча ОПЕК в декабре 2021 г. будет на 2,2 мбс выше среднего показателя за 2021 г.).

При этом Минэнерго США прогнозирует рост добычи ОПЕК в 2022 году на 2,1 мбс, а Goldman Sachs — на 3,3 мбс. Минэнерго и Goldman Sachs учитывают рост добычи ОПЕК в 2022 году относительно 2021 года на 1,4-2,6 мбс меньше, чем сама организация.

Предложение стран, не входящих в ОПЕК, вырастет примерно на 3 мбс в 2022 году

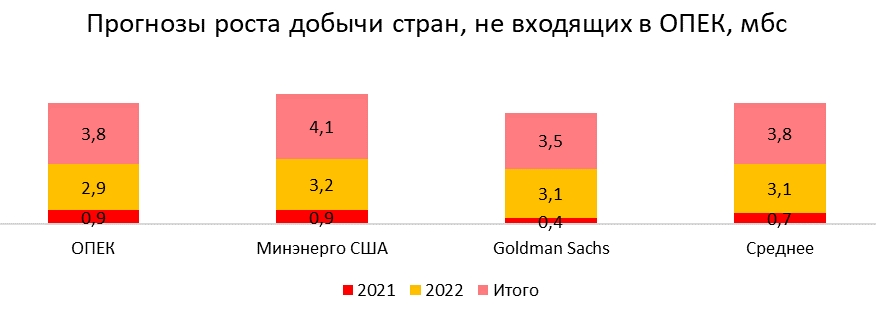

ОПЕК ожидает, что в 2021 году рост предложения стран, не входящих в ОПЕК, составит 0,9 мбс, в 2022 году — 2,9 мбс (включая страны, входящие в ОПЕК+). Страны, входящие в ОПЕК+, увеличат добычу на 1,3 мбс (Россия — на 1 мбс, Азербайджан, Казахстан, Оман — на 0,1 мбс). США увеличат добычу на 0,8 мбс, Канада, Норвегия, Бразилия — на 0,2 мбс. (Всего страны, не входящие в ОПЕК+, увеличат добычу на 1,6 мбс.).

При этом в 2018 году, по данным ОПЕК, предложение других стран составляло 63,4 мбс, в 2019 г. — 65,6 мбс, в 2020 г. — 62,9 мбс, в 2021 г. составит 63,9 мбс, в 2022 г. — 66,8 мбс (на 3,4 мбс выше уровня 2018 года). Добыча в США в 2022 г. восстановится до уровня 2019 г. (18,5 мбс), что на 1,8 мбс выше 2018 г. Добыча в Канаде в 2022 г. превысит уровень 2019 г. на 0,3 и 2018 г. — на 0,4 мбс., в Новергии превысит уровень 2019 г. на 0,5 мбс, 2018 г. — на 0,6 мбс. (В РФ будет выше 2019 г. на 0,2 мбс, 2018 г. — на 0,3 мбс). По данным Минэнерго США, в 2022 году предложение стран, не входящих в ОПЕК, составит 67,6 мбс (на 3,6 мбс выше уровня 2018 года).

По данным Минэнерго США, рост предложения стран, не входящих в ОПЕК, в 2021 году составит 0,9 мбс, в 2022 году — 3,2 мбс (с учетом конденсата). По данным Goldman Sachs, рост предложения этих стран в 2021 году составит 0,4 мб, в 2022 году — 3,1 мбс. Средний прогноз роста предложения в 2022 г. относительно 2021 г. — 3 мбс.

Мировой спрос на нефть вырастет примерно на 4 мбс в 2022 году

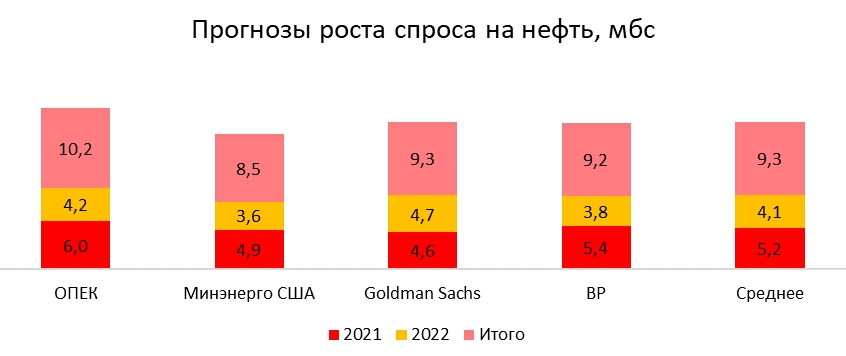

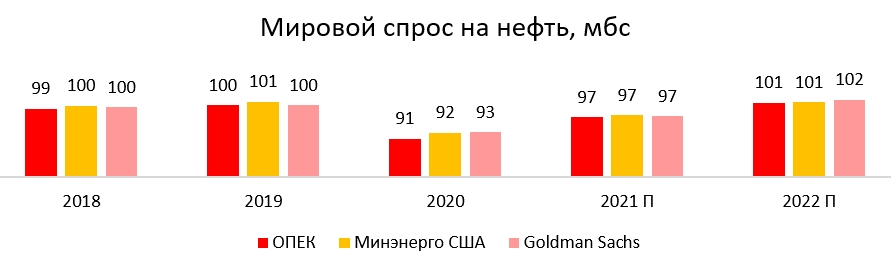

По сентябрьскому прогнозу ОПЕК, в 2021 году рост мирового спроса на нефть составит 6,0 мбс относительно 2020 года, в 2022 году — 4,2 мбс относительно 2021 года. Спрос в 2022 году составит 101 мбс, что на 1 мбс выше уровня 2019 года и на 1,7 мбс — 2018 года. Прогноз ОПЕК основан на прогнозе мирового экономического роста на 5,6% в 2021 году и на 4,2% в 2022 году.

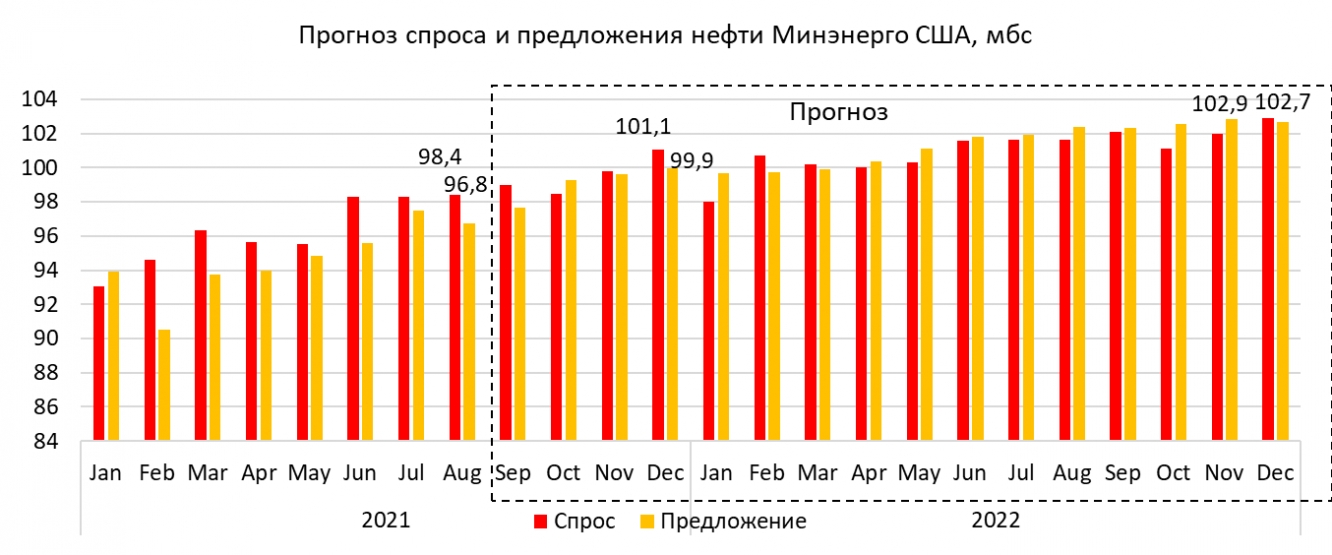

По данным Минэнерго США, спрос вырастет на 4,9 мбс в 2021 году, на 3,6 мбс — в 2022 году и составит в 2022 году 101 мбс. Это соответствует уровню 2019 года и на 1 мбс выше уровня 2018 г. По прогнозу Goldman Sachs, в 2021 году рост спроса составит 4,6 мбс, в 2022 году — 4,7 мбс, причем в среднем в 2022 году спрос составит 101,7 мбс, что на 1,7 мбс выше уровня 2019 года. По прогнозу Минэнерго США и Goldman Sachs, в 2022 году будет наблюдаться небольшой профицит: по данным Минэнерго США — 0,4 мбс, Goldman Sachs — 0,02 мбс.

По прогнозу BP, мировой спрос на нефть вернется на докризисный уровень к 3 кварталу 2022 г. Рост спроса в 2021 году составит 5,4 мбс, в 2022 году — 3,8 мбс. По мнению представителя BP, рост предложения нефти в 2022 году превысит потребление, так как ОПЕК+ и нефтедобытчики США увеличат производство, что приведет к профициту в 0,7 мбс.

Средний прогноз ОПЕК, Минэнерго, Goldman Sachs, BP по росту спроса в 2022 году относительно 2021 года составляет 4,1 мбс. При этом Минэнерго США ожидает дефицита в 2021 году в среднем на уровне 1,3 мбс, а ОПЕК — 0,9 мбс (в среднем около 1 мбс).

Выводы

В 2022 году рынок нефти перейдет от дефицита к профициту. В 2021 году ожидается сохранение дефицита около 1 мбс в среднем по году.

Прогноз роста спроса в 2022 году — 4 мбс, а добычи стран, не входящих в ОПЕК, — 3 мбс.

Учитывая прогноз профицита в 2,5 мбс в 2022 году, ОПЕК прогнозирует рост добычи стран организации на 4,7 мбс в 2022 г. относительно 2021 г., что соответствует планам продолжать увеличивать добычу до достижения базового уровня октября 2018 г. в следующем году. Кроме того, с мая 2022 года будут повышены базовые квоты участников в сумме на 1,6 мбс. Если ОПЕК+ продолжит восстанавливать добычу такими же темпами, то к середине 2022 года на рынке сформируется профицит около 2,5 мбс.

Таким образом, в 2022 году относительно 2019 года добыча вырастет. А спрос восстановится примерно до уровня 2019, что приведет к профициту. Добыча в свою очередь будет выше 2019 г., потому что:

1. Сделка ОПЕК+ подразумевает уровень 2018 года как базовый, а в 2018-м добыча ОПЕК была выше, чем в 2019 г.;

2. При этом добыча в странах не ОПЕК растет.

Тогда цены на нефть могут опускаться до 60 долл./барр. Это может привести к пересмотру целевых цен аналитиков по нефтегазовым компаниям.

Поэтому мы считаем разумным не спешить с покупками акций нефтяных компаний (Роснефть (MCX:ROSN), Татнефть (MCX:TATN), Лукойл (MCX:LKOH) и пр.) на нефти по 80$. А текущий рост цен на нефть, вероятно, краткосрочный, и вызван не столько дисбалансом, сколько нарушением цепочек поставок, в том числе из-за урагана «Ида» в США, и в будущем цены скорректируются.

Статья написана в соавторстве с аналитиком Натальей Шангиной