ЦБ продлил ограничения на снятие наличной иностранной валюты еще на полгода

Акции Lululemon Athletica (NASDAQ:LULU) недавно откатились с их рекордных максимумов и вернулись к пикам годичной давности. Компания намерена опубликовать отчет за второй квартал финансового года после окончания сегодняшних торгов. 1 сентября 2020 года LULU закрылась на отметке $391,16, после чего началась «медвежья фаза». Финансовый отчет от 8 сентября 2020 года превзошел ожидания аналитиков по чистой прибыли на акцию и выручке, но акции продолжили падать, 18 сентября закрывшись ниже $300. Большую часть прошлого года бумаги провели под отметкой $350 долларов, но 30 августа 2021 года затем достигли максимума в $414,52. Этот скачок был вызван сильным отчетом за 4 квартал финансового года от 30 марта. Сейчас акции торгуются вблизи 390 долларов.

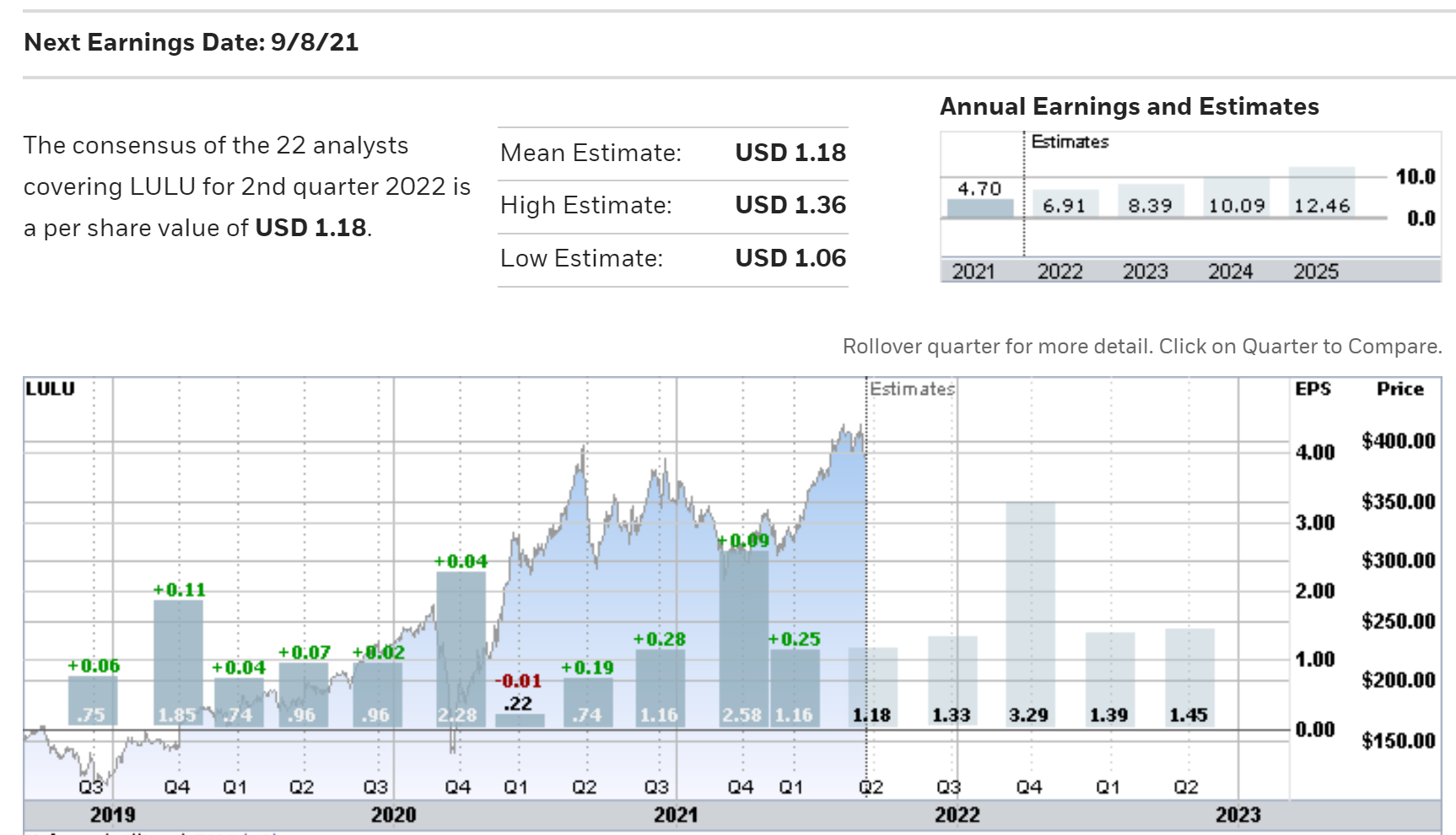

Прибыль на акцию и стоимость бумаг LULU

Источник: eTrade; зеленым выделены значения за кварталы, когда прибыль превышала ожидания

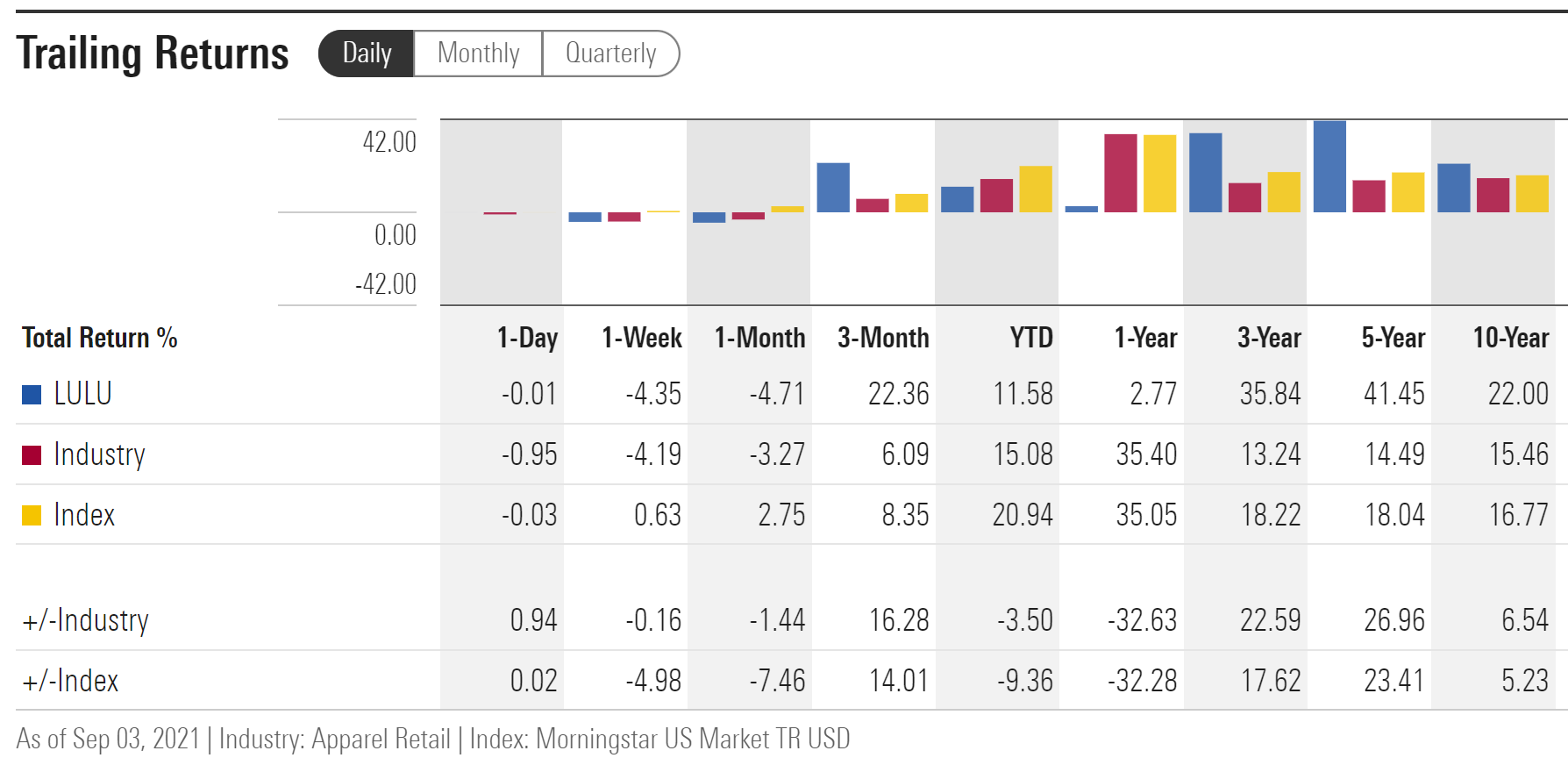

Анализ динамики акций на различных временных горизонтах рисует любопытную картину. За 12 месяцев (которые завершились 3 сентября) акции выросли на 2,77%, тогда как сектор ритейла одежды за этот период прибавил 35,4%, а фондовый рынок США — 35,1%. Однако на 3- и 5-летней дистанции дела у LULU шли намного лучше, чем у ритейлеров одежды и рынка в целом.

Динамика акций LULU, ритейлеров одежды и фондового рынка США

Источник: Morningstar.com.

Форвардный коэффициент P/E для LULU составляет 57,1, что намного выше показателей Under Armour (NYSE:UA) и Nike (NYSE:NKE) в 36,2 и 38,5 соответственно. Сейчас вопрос заключается в том, считает ли рынок данную оценку оправданной. С одной стороны, акции LULU могли слишком сильно оторваться от прогнозов прибыли на ближайшую перспективу, но с другой, есть вероятность глобальной переоценки стоимости активов. Столь высокий показатель P/E делает акции чувствительными к изменениям в ожиданиях темпов роста прибыли.

В рамках формирования общей точки зрения касательно LULU я полагаюсь на два источника. Во-первых, я ориентируюсь на аналитиков с Уолл-стрит и их 12-месячные ценовые таргеты. Если их оценки в целом совпадают, данный прогноз имеет высокую прогностическую ценность. Второй ориентир — ожидания участников рынка, о которых можно судить исходя из стоимости опционов, позволяющих получить распределение вероятностей определенных исходов.

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. Этот подход лег в основу множества моих аналитических материалов.

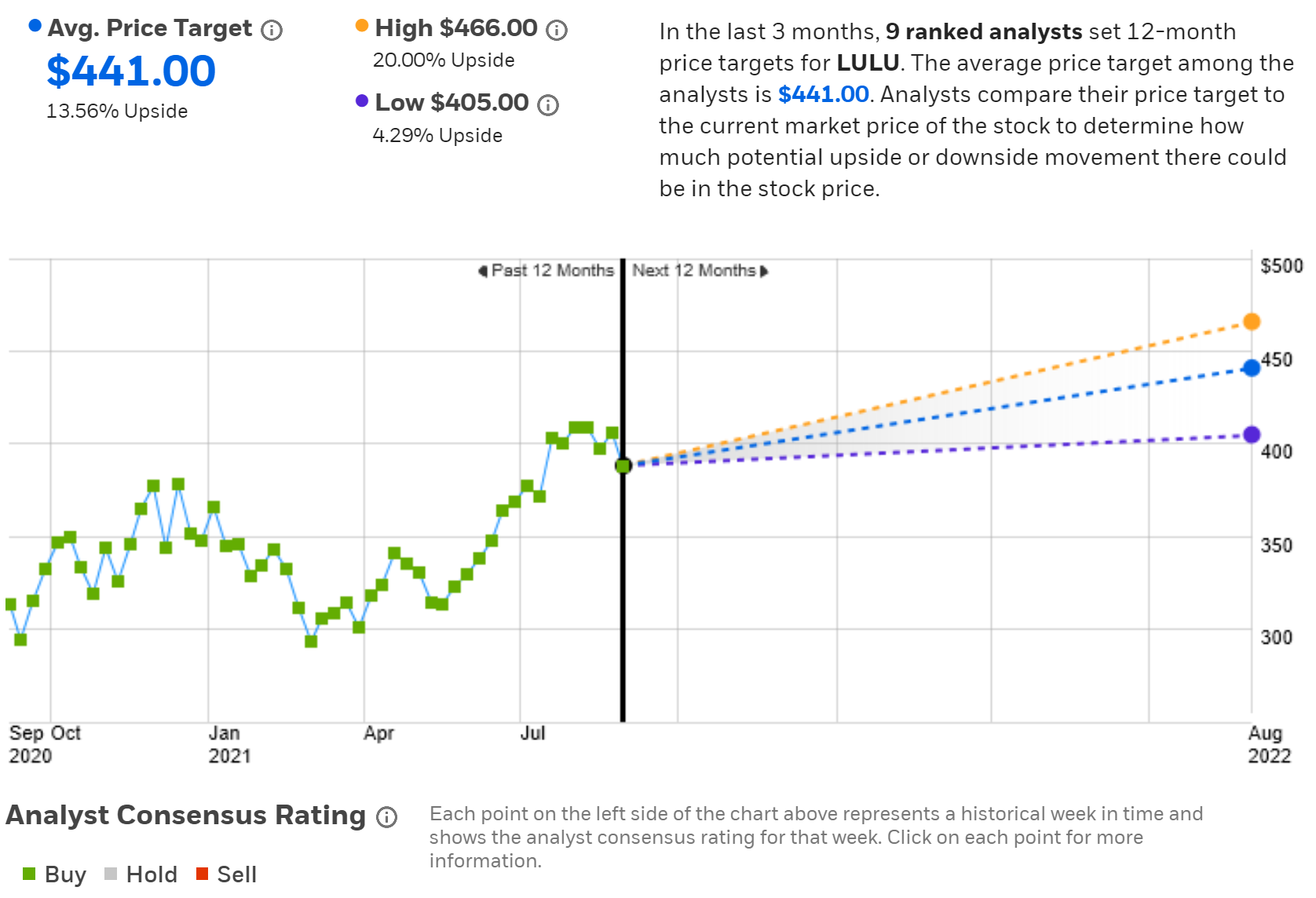

Прогнозы аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций компании от девяти аналитиков, которые озвучили свои мнения в течение последних 90 дней. Эксперты ожидают роста акций, а их усредненный 12-месячный целевой уровень расположен на 13,56% выше текущей цены. Даже самая пессимистичная оценка предполагает рост на 4,3%.

Рейтинг и таргеты для акций LULU от аналитиков с Уолл-стрит

Источник: eTrade

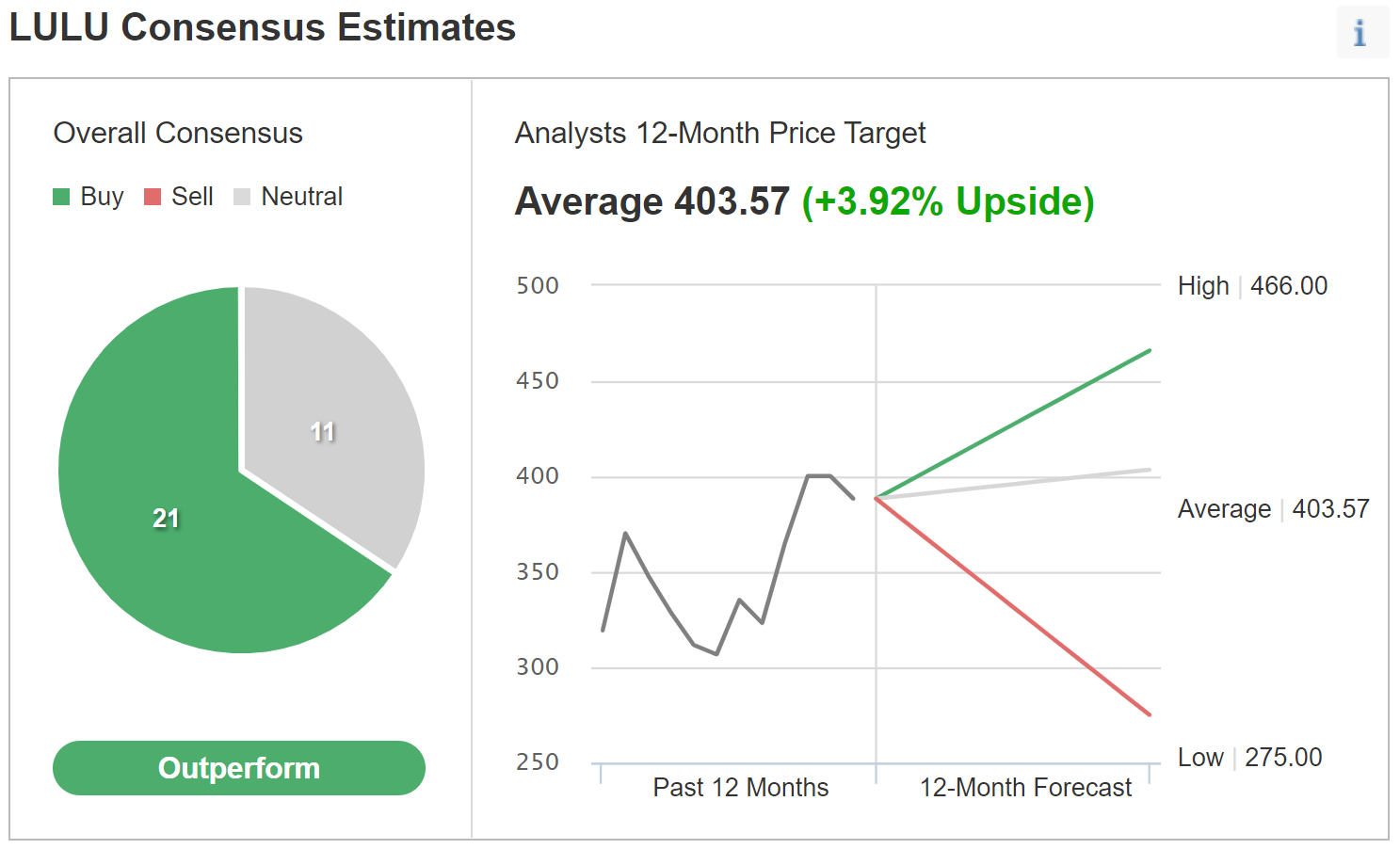

Investing.com предоставляет аналогичную информацию; оценка базируется на мнении 32 индивидуальных аналитиков. Рейтинг также является «бычьим», однако усредненный 12-месячный таргет предполагает рост всего на 3,92% выше текущих отметок. Перекос целевого уровня объясняется прогнозом снижения акций до 275 долларов от аналитика BMO Capital Симеона Сигала, который не входит в группу опрошенных eTrade экспертов.

Рейтинг и таргеты от аналитиков, опрошенных Investing.com

Источник: Investing.com

Подобное расхождение в ожиданиях аналитиков (хотя усредненные прогнозы обеих групп и являются оптимистичными) требует обратиться к нашему второму инструменту.

Ожидания участников рынка в отношении LULU

Я проанализировал опционы пут и колл с различными ценами страйк и датой экспирации 21 января 2022 года, что позволяет сформировать рыночный прогноз для акций на следующие 4,5 месяцев. Кроме того, в рамках понимания более долгосрочной перспективы были рассмотрены опционы, которые истекают через 6,3 месяца (18 марта 2022 года). Торги опционами LULU нельзя назвать ажиотажными, и поэтому рассмотрение двух временных горизонтов повысит качество модели.

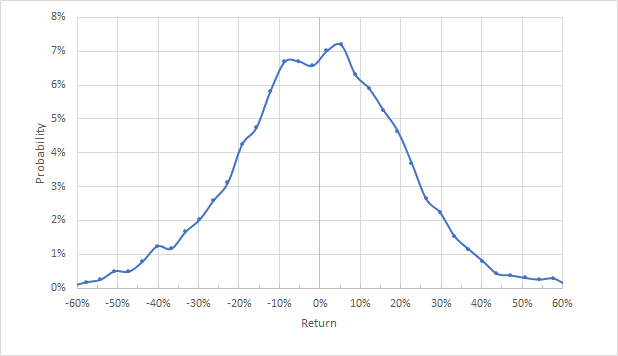

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Прогноз динамики акций к 21 января 2021 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Получившаяся фигура в целом симметрична, т.е. вероятности роста и снижения актива в течение следующих 4,5 месяцев сопоставимы. Пиковая вероятность соответствует приросту на 5%. Расчетная годовая волатильность, полученная из этого распределения, составляет 35,3%.

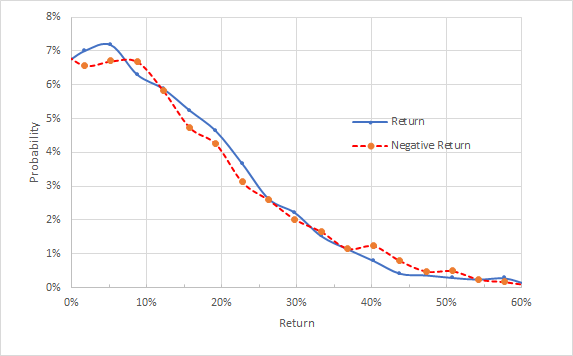

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Прогноз динамики акций к 21 января 2021 года

Примечание к диаграмме: вероятности падения актива были зеркально отражены относительно вертикальной оси.

Несмотря на то, что пиковая вероятность не слишком сильно выделяется, инвесторы скорее склонны ожидать роста акций на весьма продолжительном отрезке кривой доходности (синяя линия положительных оценок расположена над пунктирной красной линией вероятностей снижения). Теоретически, подобные модели перекошены в сторону «медведей», поскольку желание ограничит риски вынуждает многих инвесторов переплачивать за опционы пут. Следовательно, оптимистичная формация получившийся фигуры является бычьим индикатором.

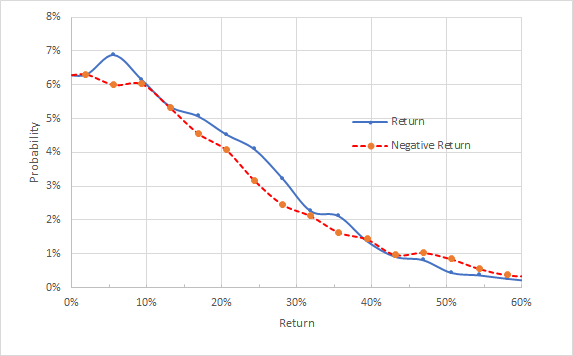

Прогноз динамики акций к 18 марта 2022 года

Ожидания 6,3-месячный период в целом соответствуют предыдущему прогнозу. Вероятность положительного исхода постоянно превышает вероятность сопоставимого снижения цен. Пиковая вероятность соответствует приросту на 5,6%, а расчетная волатильность составляет 35,6%. Объем торгов мартовскими опционами весьма ограничен, однако согласованность двух моделей вселяет уверенность.

Подведем итог

На протяжении десятилетия LULU демонстрировала высокие темпы роста и щедро вознаграждала инвесторов (особенно последние 3-5 лет). Текущая оценка указывает на веру участников рынка в способность компании поддерживать этот темп. Однако события последних 12 месяцев отражают уязвимость акций LULU в случае панических распродаж. Аналитики с Уолл-стрит ожидают от акций 12- месячного прироста в диапазоне от 3,9% до 13,6% (в зависимости от того, на чьи данные вы ориентируетесь). Участники рынка также оптимистично настроены в отношении компании (по крайней мере, на начало 2022 года), а расчетная волатильность составляет около 35%. Я склонен не учитывать более низкий таргет аналитиков из-за высокого влияния на него статистического выброса в размере 275 долларов в свете положительных оценок рыночных перспектив и неизменно «бычьих взглядов». Мой окончательный рейтинг акций «оптимистичен».