Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

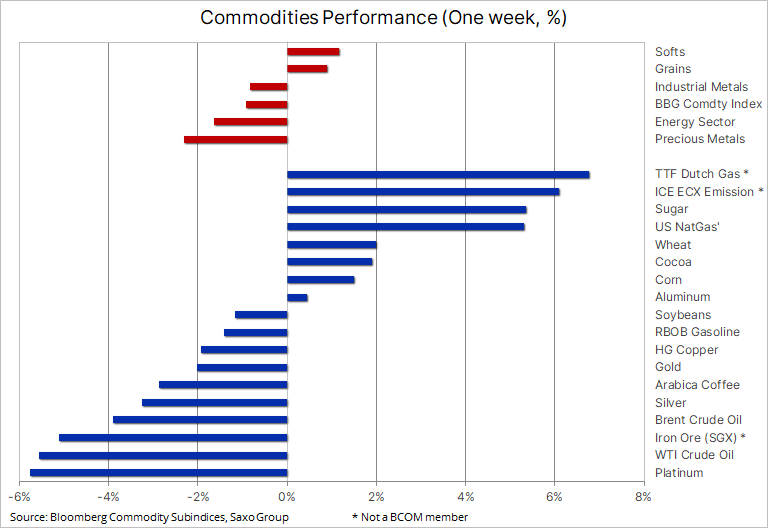

Товарно-сырьевой сектор начал август в оборонительной позиции из-за сочетания слабых экономических данных Китая и быстрого распространения дельта-варианта коронавируса, что вызвало новые опасения по поводу краткосрочных перспектив спроса. Зависящие от роста сырьевые товары, такие как сырая нефть и промышленные металлы, торговались с понижением, в то время как драгоценные металлы, изо всех сил пытавшиеся пойти вверх в ответ на июльский спад доходности казначейских облигаций США, торговались ниже, поскольку доходность акций, как и доллар, стали расти после ястребиных комментариев ФРС и очень сильных данных по занятости в США.

Сила осталась за такими сельскохозяйственными товарами, как сахар и пшеница, которые получили стимул от очень нестабильных погодных условий в некоторых ключевых развивающихся регионах мира. Цены на газ, достигшие в США максимума за два с половиной года, а в Европе вообще демонстрирующие рекорды, были еще одной областью, которая продолжала демонстрировать силу в условиях ограниченного предложения во время высокого спроса, что вызывает опасения возникновения сложностей с достаточным накоплением ресурсов к зимнему периоду.

Несмотря на еще одно затруднение, связанное с Covid-19, макроэкономические перспективы остаются благоприятными – сильный рост ожидается в Европе и США. Это несколько нивелирует опасения в Азии, где вирус проник сквозь оборону Китая, что привело к новым локдаунам и снижению темпов роста.

Рынок меди, хотя и все еще колеблется, за последние пару месяцев из очень бычьих настроений перешел к более осторожным. В последние недели целый ряд противостоящих сил толкал цену в противоположные стороны, тем самым вызывая некоторую неопределенность в отношении направления краткосрочной кривой. В целом, однако, мы все еще видим потенциал роста: цена на высококачественную медь в итоге достигнет 5 долларов за фунт, но, возможно, не раньше 2022 года, когда сохраняющийся спрос на этот металл может привести к дефициту предложения на рынке, в связи с экологической трансформацией и инфраструктурными проектами. Несмотря на риск замедления в Китае, рост спроса в других странах подчеркнет вероятность того, что он не будет удовлетворен, по крайней мере, в среднесрочной перспективе – за счет роста предложения, которое, как правило, является довольно неэластичным.

В настоящее время поддержку ценам на медь оказывает риск одновременного сбоя в работе трех основных рудников в Чили, включая крупнейший – Эскондида. Однако на фоне этого мы видим неопределенность, связанную с признаками замедления темпов роста в Китае и общим распространением дельта-варианта короновируса. Спрос на рафинированную медь также немного снизился после того, как китайские политики отменили запланированный запрет на импорт металлолома, и, наконец, ястребиные комментарии вице-председателя ФРС Клариды на прошлой неделе о нормализации могут еще больше ослабить аппетит инвесторов к металлам как средству диверсификации портфеля и защиты от инфляции.

Фьючерсы на пшеницу CBOT торговались близко к майскому максимуму, после чего пережили небольшую фиксацию прибыли. Неблагоприятные погодные условия все чаще указывают на сокращение мировых поставок из-за ожиданий снижения объемов производства у ведущих экспортеров России и США. Дожди ухудшили качество зерна в некоторых частях Европы и Китая, а жара и засуха ухудшили перспективы производства в России и Северной Америке. Согласно последнему отчету COT, спекулянты только что вернули свои позиции по пшенице обратно в чистую длинную позицию, и дальнейший положительный ценовой импульс, поддерживаемый бычьими фундаментальными показателями, может заставить их гнать рынок вверх.

Однако в краткосрочной перспективе рост числа случаев заражения дельта-вариантом коронавируса может вызвать сомнения в отношении уровня спроса, в то время как некоторые крупные страны-потребители, такие как Египет, Пакистан и Турция, в последние недели отказались от закупок. Под давлением роста цен президент Египта даже рассматривает возможность повышения цен на субсидируемый в стране хлеб. Последняя попытка была предпринята в 1977 году, когда тогдашний президент Анвар Садат отменил рост цен перед лицом беспорядков.

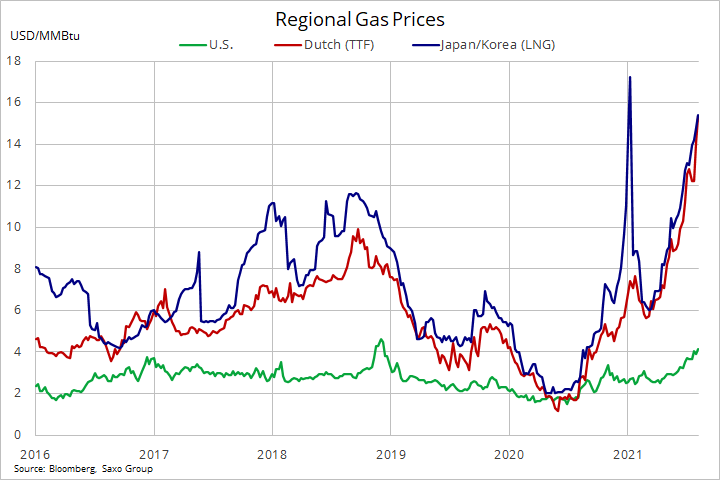

Цены на природный газ во всем мире остаются на высоком уровне благодаря сочетанию жаркой погоды, вызывающей повышенный спрос на охлаждение, и растущему спросу со стороны промышленности по мере того, как мировая экономика восстанавливается после пандемии. В США цена на Henry Hub превышает 4 доллара за миллион БТЕ, что является самой высокой ценой в это время года по крайней мере за десять лет, благодаря сочетанию растущего внутреннего спроса и увеличения экспорта СПГ. Это происходит в то время, когда добыча пытается вырасти, правда, не совсем удачно, особенно из-за медленного восстановления добычи сланцевой нефти, побочным продуктом которой является газ.

Гораздо хуже обстоит дело в Европе, где цены достигли рекордного уровня. Необъяснимое сокращение потоков из России, в сочетании с растущей конкуренцией со стороны Азии за поставки СПГ, затруднило пополнение уже истощенных хранилищ в преддверии наступающей зимы. Эти изменения привели к росту спроса на уголь, что вынудило промышленных пользователей и коммунальные предприятия покупать больше разрешений на загрязнение окружающей среды, цена на которые уже продается по рекордным ценам. В целом, эти события привели к резкому росту цен на электроэнергию для потребителей на всем континенте, что вызовет серьезную головную боль для правительств и потенциально подорвет политическую волю декарбонизировать экономику быстрыми темпами и согласованно.

Нефть торговалась с понижением, и по прошествии нескольких месяцев, когда основное внимание уделялось ОПЕК+ и ее способности поддерживать цены, удерживая рынок относительно узким, внимание снова вернулось к неопределенным прогнозам спроса, вызванным быстрым распространением дельта-вариантом коронавируса, в частности на территории ключевого импортера - Китая. Это и есть тот фактор, который привел к снижению темпов роста и поднял вопросы о краткосрочных перспективах спроса на нефть и топливные продукты со стороны крупнейшего покупателя в мире.

Последние события оправдывают продолжающийся осторожный подход ОПЕК+ к слишком быстрому и преждевременному увеличению добычи. Это также объясняет, почему Саудовская Аравия и другие ведущие члены группы стремятся продлить действующую систему квот на период после апреля следующего года.

Гибкость, проявленная группой ОПЕК+ в прошлом году, скорее всего, предотвратит более глубокую коррекцию, если рост спроса столкнется с более сильным, чем ожидалось, встречным ветром от текущей вспышки. Имея это в виду и учитывая отсутствие реакции со стороны производителей США, несмотря на высокие цены, мы сохраняем конструктивный взгляд на динамику цен.

Источник: Saxo Group

Драгоценные металлы. Только что вернувшись из отпуска, первый вопрос, который я должен был задать, был: почему золото не торгуется немного выше? В течение последнего месяца доходность казначейских облигаций США резко упала, а инфляционные ожидания не сильно изменились, ставка с поправкой на инфляцию, или реальная доходность, упала до рекордно низкого уровня -1,22%. Учитывая исторически сильную обратную корреляцию между реальной доходностью и золотом, неудача в росте в прошлом месяце ввела рынок в некоторое замешательство. Это может привести к длительной ликвидации позиций из опасений, что восстановление доходности не будет встречено таким же бездействием.

Беспокойство подтвердилось в среду, когда появились первые признаки восстановления доходности в ответ на ястребиные комментарии вице-председателя ФРС Клариды о пути ужесточения процентных ставок. Комментарии, которые помогли направить доллар и повысить урожайность, получили дополнительное доверие после очень негативногоотчета о занятости в США за июль.

Между тем, серебро стало свидетелем еще большего «исхода»: его относительная стоимость по отношению к золоту упала до шестимесячного минимума после того, как соотношение золота и серебра снова поднялось выше 72 унций серебра к одной унции золота. В ответ на эту неутешительную динамику хедж-фонды недавно сократили чистую длинную позицию до 21 тыс. лотов, что является минимумом за 14 месяцев. Серебро, чтобы снова оказаться «на коне», должно ждать момента, когда соотношение упадет ниже 70, но для этого золоту сначала необходимо выдержать потенциальную краткосрочную проблему, вызванную восстановлением доходности.

На фоне снижения цен на золото и серебро наиболее сильно из полупромышленных металлов пострадала платина, дисконт которой к золоту увеличился до 800 долларов с апрельского минимума в 300 долларов. Причинами этого являются текущий дефицит микросхем, сокративший производство автомобилей, растущие продажи электромобилей и текущее распространение дельта-варианта коронавируса.

Источник: Saxo Group