США объявили Украине демарш из-за атаки на российский нефтяной порт

Основные положения

- Disney торгуется на 14% ниже мартовского пика, предлагая возможность для покупки;

- Перспективы роста прибыли поддерживаются сочетанием традиционных подразделений и нового потокового сервиса;

- Эксперты с Уолл-стрит ожидают 20-процентного роста акций Walt Disney в течение следующих 12 месяцев.

В начале 2020 года на планету обрушилась пандемия коронавируса, и одному из самых знаковых брендов Америки в лице Walt Disney Company (NYSE:DIS) пришлось адаптироваться к новым условиям. Введенный карантин лишил компанию доходов от ее самых популярных направлений (тематических парков, кинотеатров и круизов), но в то же время придал мощным импульс новому сервису потокового вещания Disney+, тем самым дав инвесторам вескую причину сохранять лояльность «Мышиному дому».

Способность акций Walt Disney обновить рекордные максимумы в марте стала одним из самых удивительных событий этого года, учитывая тот факт, что в 2020 году капитализация крупнейшей развлекательной компании мира упала на 2,8 миллиарда долларов.

Акции выросли более чем вдвое с их минимума марта 2020 года (к которым обвалился весь рынок на фоне вспышки коронавируса).

Возобновление экономической активности и замедление ралли акций

Но по мере восстановления экономики и возвращения потребителей к нормальной жизни благодаря массовой вакцинации появляются признаки замедления роста пользовательской базы Disney+ (ключевого драйвера акций).

В мае число пользователей Disney+ составило 103,6 миллиона, не дотянув до прогноза аналитиков в 110,3 миллиона. Акции калифорнийского гиганта отреагировали на эти новости 15-процентным падением с рекордного максимума начала марта в $203. Вчера акции закрылись на отметке $175,13, за день потеряв примерно 1%.

Эта просадка, на наш взгляд, является хорошей возможностью для включения акций в долгосрочные портфели, поскольку для Disney начинается очередная фаза роста, подпитываемая как традиционными источниками дохода (включая тематические парки), так и потоковым сервисом.

Появление новых штаммов коронавируса может замедлить оздоровление экономики, однако диверсифицированный характер бизнеса Disney гарантирует ему успех. Фактически, первые признаки разворота уже наметились.

Тематические парки возвращаются в строй

В рамках майской конференции инвесторов, организованной JPMorgan, генеральный директор Disney Боб Чапек предсказал рост посещаемости парков в следующие месяцы «низкими двузначными темпами». В интервью Wall Street Journal он добавил, что компания ожидает увидеть «полную выгоду от смягчения некоторых правил» ближе к концу текущего финансового года (который завершится в сентябре).

Эти прогнозы еще сильнее улучшили перспективы Disney на ближайшие месяцы и побудили многих ведущих аналитиков предсказать скорую нормализацию сегмента тематических парков (на который до пандемии приходилось около трети выручки компании).

Согласно Visible Alpha, совокупная выручка этого подразделения вернется на восходящую траекторию в текущем квартале.

Они также прогнозируют, что в декабрьском квартале выручка парков превысит 4,5 миллиарда долларов, что составит 90% от среднего пятилетнего значения показателя, предшествовавшего пандемии.

100 миллионов подписчиков

Что касается потокового бизнеса Disney, то компания быстро стала одним из главных игроков этого направления. Сервис, запущенный не далее как в конце 2019 года, привлек уже более 100 миллионов подписчиков, что делает Disney самым успешным «дебютантом» этого рынка (на котором по-прежнему доминирует Netflix (NASDAQ:NFLX)).

Disney+ имеет серьезное преимущество перед остальными участниками «стриминговой войны», включая Amazon (NASDAQ:AMZN), Apple (NASDAQ:AAPL) и Peacock от NBCUniversal (NASDAQ:CMCSA). Компания владеет огромной коллекцией анимационных фильмов и блокбастеров от Disney, портфелем популярных телешоу собственных кабельных сетей, а также франшизами Marvel и Star Wars. Благодаря таким сериалам, как «Мандалорец» и «ВандаВижен», Disney+ идет к своей цели в 260 миллионов подписчиков к 2024 году.

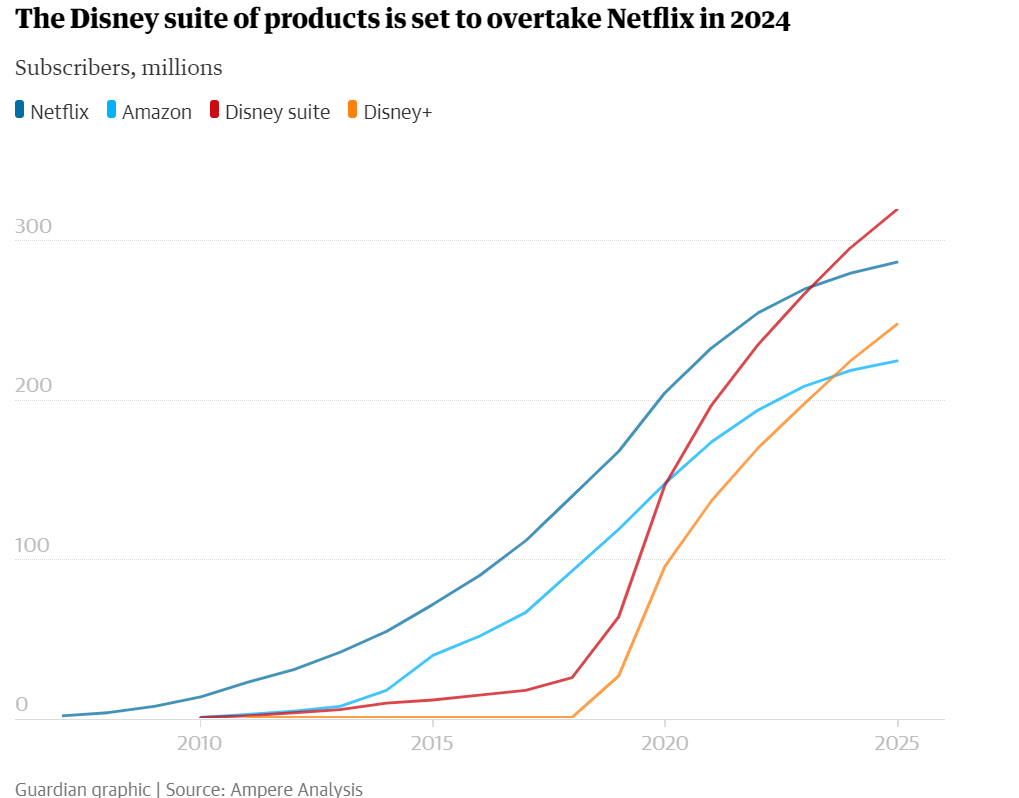

В середине марта издание The Guardian процитировало аналитика Ричарда Бротона из Ampere Analysis:

«Disney+, очевидно, демонстрирует один из самых высоких темпов роста в сегменте вещания по подписке; честь и хвала им за то, как быстро они зарекомендовали себя в качестве мощного игрока глобального уровня ».

Согласно прогнозам Ampere, к 2024 году Disney может обогнать Amazon Prime Video и стать вторым по популярности потоковым сервисом в мире.

График предоставлен The Guardian

Бротон из Ampere полагает, что в 2025 году Disney сможет бросить вызов лидерству Netflix.

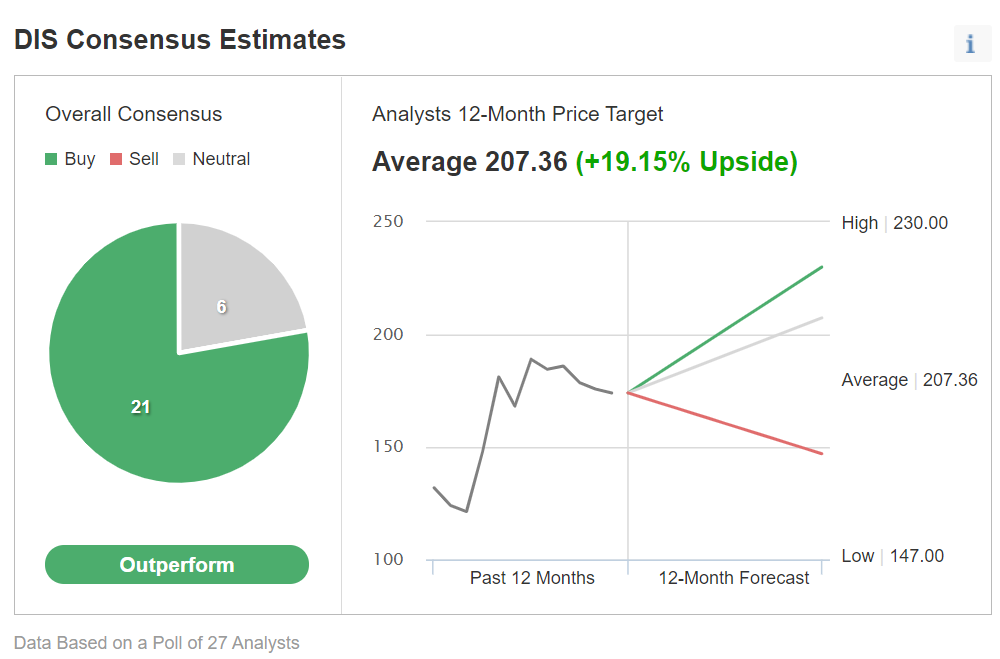

Аналитики с Уолл-стрит в основном оптимистично оценивают перспективы акций Disney, поскольку уникальные преимущества перевешивают текущие проблемы, связанные с пандемией.

График предоставлен Investing.com

Большинство из 27 аналитиков, опрошенных Investing.com, присвоили Disney рейтинг «выше рынка» с потенциалом роста на 20%.

Что касается технического анализа, то наиболее популярные индикаторы (скользящие средние, осцилляторы и точки разворота) рисуют более неоднозначную картину из-за недавней волатильности рынка.

График предоставлен Investing.com

В условиях продолжающейся распродажи акции могут вернуться к своему уровню поддержки чуть ниже 170 долларов, который был зафиксирован в конце 2020 года. Если этот уровень поддержки устоит, следующим шагом может стать возвращение к недавним максимумам.

Причины для оптимизма

Можно выделить целый ряд фундаментальных факторов, которые позволяют инвестировать в Disney уже на текущих уровнях. JPMorgan является одним из главных «быков», ожидая роста DIS до 220 долларов (что на 24% выше цены закрытия торгов вторника). В недавней заметке аналитики банка отметили:

«Благодаря продолжающейся цифровой трансформации и восстановлению традиционного бизнеса Disney остается нашим фаворитом в медиа-сегменте на 2021 год, и мы рассматриваем текущие уровни как особенно благоприятную точку открытия долгосрочной позиции».

Аналитики JPMorgan прогнозируют, что кассовые сборы фильмов Disney восстановятся в начале следующего года, после чего компания вернется к выпуску эксклюзивных продуктов.

«Disney по-прежнему отмечает рост посещаемости парков, при этом показатель, вероятно, нормализуется в IV квартале финансового года. Спрос со стороны посетителей Walt Disney World возвращается к уровням 2019 года, что является благоприятным предзнаменованием на ближайшие кварталы», — говорится в заметке.

Еще одна причина для оптимизма в отношении DIS — возможное возобновление дивидендных выплат, приостановленных в мае прошлого года. Компания долгое время вознаграждала инвесторов; за финансовый год, предшествовавший пандемии, Disney выплатил 2,9 миллиарда долларов. Но, как и другие компании, связанные с туризмом и путешествиями, Disney был вынужден остановить платежи (в размере 0,88 доллара на акцию).

Тем не менее, как только последствия COVID-19 будут устранены, и у менеджеров компании появится ясность в отношении будущих денежных потоков бизнеса, пострадавшего от пандемии, она сможет возобновить дивидендную программу.

Подведем итог

Disney — отличный выбор для долгосрочных инвесторов. Его традиционные подразделения, включающие тематические парки и кинотеатры, возвращаются на траекторию роста, в то время как сервис Disney+ способен занять достойное место под стриминговым солнцем.