Российские фондовые индексы умеренно понижаются в пятницу, 2 июля, отыгрывая неоднозначную динамику на зарубежных биржах. Так, торги в Азии сегодня завершились разнонаправленно, причем китайский рынок акций рухнул почти на 3% на жестких высказываниях главы страны Си Цзиньпина. Не демонстрируют единую динамику и фондовые площадки Европы. Тем временем цены на нефть понемногу корректируются вниз в ожидание результатов затянувшейся встречи ОПЕК+.

Торги на американских фондовых площадках накануне завершились ростом основных индексов в пределах 0,5%, а сегодня фьючерс на индекс S&P 500 колеблется вблизи уровней вчерашнего закрытия. Доходность 10-летних «трежериз» снижается на 1 базисный пункт и находится на отметке 1,45%.

Индекс МосБиржи к середине торговой сессии понизился на 0,02%, до 3857,9 пункта. Индекс РТС просел на 0,38%, до 1650,3 пункта.

Главным событием для мировых инвесторов сегодня должна стать публикация официальных данных по занятости США за июнь, учитывая, что от развития ситуации на рынке труда во многом будет зависеть, когда Федрезерв начнет нормализацию денежно-кредитной политики. Консенсус-прогноз The Wall Street Journal предполагает рост числа рабочих мест в Штатах на 706 тыс. и снижение безработицы до 5,6% с майских 5,8%.

Кроме того, в США выйдут данные по торговому балансу и фабричным заказам за май, также Baker Hughes опубликует еженедельный отчет по числу буровых установок. Из внутренних корпоративных событий отметим Московскую биржу, которая опубликовала данные по объему торгов в прошлом месяце.

Наиболее существенное снижение сегодня демонстрируют акции «ФосАгро (MCX:PHOR)» (−2,4%), «ЛУКОЙЛа (MCX:LKOH)» (−2,2%), «Роснефти (MCX:ROSN)» (−3,1%), «РУСАЛа (MCX:RUAL)» (−1%), ММК (MCX:MAGN) (−0,8%), «Газпрома (MCX:GAZP)» (−0,7%). Подорожали акции «Мечела (MCX:MTLR)» (+1,5%), «ВСМПО-Ависмы» (+1,4%), ТМК (MCX:TRMK) (+1,3%), НМТП (MCX:NMTP) (+1,2%).

С технической точки зрения, на дневном графике Индекс МосБиржи встретил сопротивление в районе исторического максимума, двигаясь в рамках восходящего канала. Вероятен некоторый период консолидации вблизи текущего уровня.

S&P 500 начал второе полугодие с нового рекорда

Американские фондовые индексы умеренно выросли в четверг, при этом S&P 500 в очередной раз обновил исторический максимум. Все внимание инвесторов в последние дни направлено на данные по рынку труда США. В среду исследовательская фирма ADP сообщила, что число рабочих мест в частном секторе американской экономики в июне увеличилось на 692 тыс., заметно больше ожиданий, накануне были опубликованные весьма оптимистичные данные по первичным заявкам на пособие по безработице в стране. Это позволяет рассчитывать, что выходящий в пятницу июньский отчет Министерства труда Штатов также окажется сильным и укажет на продолжающееся восстановление экономики и занятости в стране.

Согласно данным Минтруда США, количество американцев, впервые обратившихся за пособием по безработице, на прошлой неделе сократилось на 51 тыс. до 364 тыс., минимального уровня с начала пандемии. В то же время индекс деловой активности в производственном секторе США ISM Manufacturing в прошлом месяце снизился до 60,6 пункта с 61,2 пункта в мае. Тем не менее показатель остается существенно выше пороговой отметки 50 пунктов, разделяющей области роста и ослабления активности в данном сегменте экономики.

По итогам дня индекс голубых фишек Dow Jones Industrial Average вырос на 0,38%, до 34 633,5 пункта. Индекс широкого рынка Standard & Poor's 500 увеличился на 0,52%, до 4319,9 пункта. Индекс высокотехнологичных отраслей NASDAQ Composite поднялся на 0,13%, до 14 522,4 пункта.

Благодаря продолжающемуся ралли на нефть неплохо себя чувствовали акции нефтегазовых компаний. Котировки бумаг ConocoPhillips (NYSE:COP) увеличились на 3,3%, Chevron (NYSE:CVX) — на 1,4%, Occidental Petroleum (NYSE:OXY) — на 5,1%.

Капитализация оператора казино MGM Resorts International выросла на 2% на информации о том, что компания планирует выкупить оставшуюся 50% долю в СП CityCenter Holdings у Infinity World Development за $2,125 млрд.

S&P 500

С точки зрения теханализа, на дневном графике индекс S&P 500 движется в рамках локального восходящего канала. Ожидаем продолжения повышения к верхней границе фигуры, в район 4350 пунктов, где, вероятно, будет встречено сопротивление.

Фондовая Европа движется в «боковике»

Сегодня ведущие европейские фондовые индексы изменяются разнонаправленно и несущественно. Определенное давление на рынки оказывают сообщения о быстром распространении в мире новых, более опасных штаммов коронавируса. Это уже вынудило власти ряда государств усилить ограничительные меры, что может замедлить экономическое восстановление. При этом инвесторы ожидают публикации ключевых данных по рынку труда США за июнь.

По состоянию на 12:30 мск немецкий DAX повысился на 0,14%, британский FTSE 100 увеличился на 0,12%, а французский CAC 40 стал легче на 0,05%. Сводный фондовый индекс региона STOXX Europe 600 поднялся на 0,14%, до 456,5 пункта.

Акции производителя оборудования для выпуска полупроводниковых чипов ASML Holding подорожали на 1,4% после того, как американская Micron Technology заявила о планах начать с 2024 г. использовать аппаратуру ASML на своих производственных мощностях.

Бумаги другого производителя полупроводникового оборудования, ASM International, выросли в цене на 1,7% в связи с тем, что компания спрогнозировала рост заказов на свою продукцию в следующем финквартале.

Капитализация автогиганта Volkswagen увеличилась на 0,7% на сообщениях о том, что продажи его американского подразделения в первом полугодии достигли 211 тыс. автомобилей — это максимум почти за 50 лет.

ДАКС

С точки зрения теханализа, на дневном графике индекс DAX движется в рамках восходящего клина. Ожидаем формирования подъема к верхней границе фигуры, в район 15 800 пунктов.

Китайский рынок завершил неделю резким снижением

Китайские фондовые индексы заметно снизились в пятницу, при этом негативным фактором для рынка стали достаточно жесткие заявления председателя КНР Си Цзиньпина на митинге по случаю исполнившегося накануне 100-летия со дня образования Компартии Китая. «Китайский народ никогда не позволит никакой иностранной державе запугивать, угнетать, порабощать себя. Все, кто мечтает об этом, в кровь разобьют свои головы, столкнувшись со стальной стеной, построенной из крови и плоти 1,4-миллиарного китайского народа», — сказал Си Цзиньпин. Инвесторы опасаются, что такая риторика будет способствовать дальнейшему усилению напряженности в отношениях между Поднебесной и Западом.

По итогам сессии индекс CSI 300 упал на 2,84%, до 5081,1 пункта, при этом дневное снижение индикатора стало максимальным за три месяца. ChiNext просел на 3,52%, до 3333,9 пункта, гонконгский Hang Seng снизился на 2%, до 28 252,1 пункта.

Наиболее существенное снижение на торгах в Гонконге продемонстрировали акции производителя солнечных панелей Xinyi Solar (−8,5%), интернет-компании Meituan (−5,4%), автоконцернов Geely (−5,3%) и BYD (−4,5%), онлайн-ритейлера Alibaba (NYSE:BABA) (−3,6%).

Между тем на фоне высоких цен «черного золота» лучше широкого рынка смотрелись акции нефтяников CNOOC (+1,3%) и PetroChina (+0,1%).

С точки зрения теханализа, на дневном графике индекс CSI 300 тестирует нижнюю границу локального симметричного треугольника. Если пробой данной линии подтвердится, то снижение продолжится, с ближайшей целью на отметке 4900 пунктов.

К 11:15 мск на валютном рынке пара USD/CNY окрепла на 0,24%, до 6,483, а курс USD/CNH повысился на 0,28%, до 6,488. Котировки валютной пары USD/HKD увеличились на 0,04%, до 7,762. Доходность 10-летних китайских государственных облигаций в пятницу поднялась на 1 б.п., до 3,11%.

Встреча ОПЕК+ затянулась, нефтяные цены консолидируются в ожидании решения

В пятницу, 2 июля, цены на нефть демонстрируют нейтральную динамику после прироста более чем на 1,6% днем ранее. Инвесторы находятся в ожидании решения ОПЕК+ по параметрам добычи в августе, поскольку по итогам вчерашней встречи участникам альянса так и не удалось договориться из-за позиции ОАЭ, и было решено продолжить консультации сегодня. В целом же настроения на нефтяном рынке сохраняются довольно оптимистичными благодаря росту потребления нефтепродуктов в США и Европе. При этом риски со стороны спроса все еще присутствуют на фоне распространения дельта-штамма коронавируса.

К 11:44 мск сентябрьские фьючерсы на нефть марки Brent снизились на 0,09%, до $75,77. Августовские фьючерсы на нефть марки WTI торговались в минусе на 0,03% на уровне $75,2.

Вчерашняя встреча ОПЕК+ завершилась безрезультатно. Изначально участники альянса согласовали увеличение добычи на 400 тыс. б/с ежемесячно в период с августа по декабрь 2021 года, в результате чего до конца года на рынок вернулись бы 2 млн б/с. Однако это решение было заблокировано со стороны ОАЭ, которые выразили несогласие с размерами индивидуальных квот. Эмираты настаивают на том, чтобы им утвердили повышенный базовый уровень, от которого отсчитывается сокращение, с 3,2 млн б/с до 3,8 млн б/с, в противном случае они грозятся заблокировать сделку. В итоге было решено продолжить консультации сегодня, и, по мнению многих экспертов, участники альянса все же пойдут на уступки ОАЭ.

В остальном на нефтяном рынке сохраняются позитивные настроения благодаря сильному спросу на нефтепродукты в крупнейших экономиках, о чем в том числе свидетельствует еженедельная статистика по запасам нефти в Штатах. Также стоит отметить введение на днях в Евросоюзе электронных ковид-сертификатов, что должно способствовать восстановлению пассажиропотока в европейском регионе и, как следствие, дальнейшему росту потребления нефти.

Вместе с тем риски со стороны спроса по-прежнему сохраняются из-за быстрого распространения нового дельта-штамма коронавируса в странах Азии и Латинской Америка, а также в России, в результате чего в ряде государств были ужесточены ограничительные меры. Пока что карантинные ограничения носят локальный характер, однако с учетом высокой вирулентности данного штамма нельзя исключать введения более масштабных локдаунов.

Касательно статистики по нефтяному рынку, сегодня в 20:00 мск ожидается публикация еженедельной статистики от американской нефтесервисной компании Baker Hughes по буровой активности в США.

Цена нефти марки Brent не смогла вчера закрепиться выше уровня предыдущего максимума, что может говорить о временном исчерпании сил у покупателей. Вместе с тем стохастические линии находятся в благоприятном положении для покупок, что в совокупности указывает в пользу консолидации котировок в краткосрочной перспективе.

Цены цветных металлов растут на торгах в пятницу. По состоянию на 11:44 мск котировки золота прибавляли 0,43% и находились у отметки $1784,40 за тройскую унцию.

Цена золота демонстрирует отскок вверх от уровня $1750, который на текущий момент выступает в качестве поддержки. Стохастические линии остаются в зоне перепроданности и направлены вверх, что может указывать на вероятность роста котировок в краткосрочной перспективе.

Доллар продолжает укрепляться в преддверии выхода отчета по занятости в США

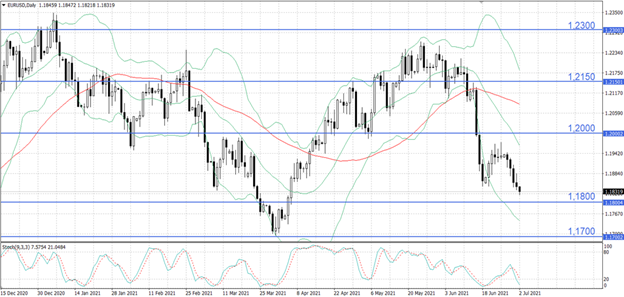

В пятницу, 2 июля, доллар США в очередной раз обновил свои апрельские максимумы и продолжает восходящее движение.

По состоянию на 11:52 мск курс EUR/USD снизился на 0,18% и торговался у отметки 1,18290, а индекс доллара DXY подрастал на 0,04% и находился у уровня 92,630. По итогам предыдущей торговой сессии курс основной валютной пары опустился на 0,10%, до отметки 1,18460, а индикатор DXY закрылся в плюсе на 0,18%, на уровне 92,594.

Основным фактором укрепления американского доллара остаются сильные данные по рынку труда США, опубликованные на этой неделе. Так, вышедшие в среду данные от ADP показали рост занятости на 692 тыс. рабочих мест в сравнении с прогнозом в 600 тыс. А вчера стали известны свежие данные по количеству первичных обращений за пособиями по безработице, которые также стали приятным сюрпризом для держателей американской валюты. Так, показатель опустился до нового минимума с начала пандемии в 364 тыс. заявок, оказавшись лучше ожиданий аналитиков в 390 тыс. Это создает ожидания на рынке, что сегодняшний отчет по занятости от Министерства труда США, на который ориентируется ФРС при определении курса монетарной политики, также окажется сильным. В свою очередь это может подтолкнуть Федрезерв к более раннему сворачиванию программы покупки активов.

Касательно других показателей макростатистики, вчера в еврозоне вышли данные по уровню безработицы. В мае показатель снизился на 0,2 п.п., до 7,9%, против консенсус-прогноза в 8%.

В США стали известны окончательные данные по индексу деловой активности в производственном секторе за июнь. Так, финальная оценка показателя была пересмотрена вниз на 0,5 пп., до 62,1 пункта, таким образом, изменение по отношению к маю оказалось нулевым. Расходы на строительство в мае снизились на 0,3% м/м против прироста на 0,1% м/м месяцем ранее, тогда как аналитики ожидали увеличения на 0,4% м/м.

Индекс PMI в производственном секторе от ISM также снизился в июне на 0,6 пп., до 60,6 пункта, против консенсус-прогноза в 61 пункт.

Сегодня в еврозоне выйдут данные по индексу цен производителей за май, а в США, как уже было отмечено выше, июньские данные по уровню безработицы, количеству новых рабочих мест вне сельскохозяйственного сектора и объему заводских заказов.

Курс EUR/USD продолжает снижаться, приближаясь к уровню 1,1800, который на текущий момент может выступить в качестве поддержки. Стохастические линии направлены вниз, однако уже достигли зоны перепроданности, что может говорить об ограниченном потенциале снижения по инструменту на краткосрочном горизонте.