США объявили Украине демарш из-за атаки на российский нефтяной порт

Намедни Трамп выложил следующий твит: «As long as other countries are receiving the benefits of Negative Rates, the USA should also accept the “GIFT”. Big numbers!», — чем навел на мысли о перспективах ставок на финансовом рынке США. В этой связи особый интерес у трейдеров вызывает дальнейшая судьба трежерис (сленговое название облигаций Казначейства США).

Тема, действительно, достаточно острая: многие умы финансового рынка задаются вопросом о том, что ожидает долговой рынок в условиях отрицательных ставок.

Сразу стоит отметить, что члены ФРС пока намекают на необходимость дальнейшего QE, а госдолг США с апреля вырос на 1,5 трлн долларов. Но — обо всем по порядку.

Анализ следует начать с масштабной макроэкономической картинки, которая требует особого внимания.

Позволю себе небольшое отступление. Итак, откуда взялась сама идея посмотреть на баланс «сбережения/инвестиции», реальную ставку и динамику госдолга? Некоторое время назад у меня зародилась крамольная мысль о том, что ФРС не сможет допустить отрицательных ставок: ведь отрицательный внешний баланс финансируется за счет внешнего долга, и если мировому капиталу невыгодно будет вкладывать в долги, номинированные в долларах, то и потребление американцам придется урезать, т. к. потоки мирового капитала в США сократятся. Это естественным образом сократит дефицит баланса, и в результате госдолг США начнет уменьшаться. Похоже на то, что Трамп призван изменить ход истории, запустив, вопреки своим же заявлениям, процессы разрушения «американской мечты», державшейся долгое время как раз на увеличении процентной ставки ФРС и непрерывном росте внешнего долга.

Влияние ставки на потребление американцев — настолько сложный вопрос, что для его развернутого анализа потребуется объём книги. Здесь же, не претендуя на всеохватность, я попробую ограничиться простыми для понимания логическими связями и иллюстрациями к ним.

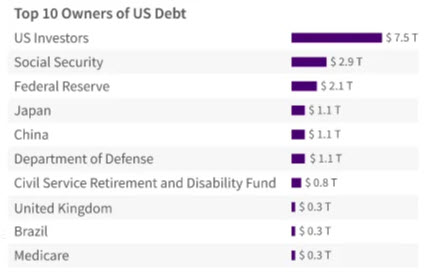

Для начала, ознакомимся со списком 10 основных держателей госдолга США.

Как заявлено на сайте американского Казначейства, около 70% госдолга сосредоточено внутри США, то есть, говоря условно, американцы должны сами себе. Основными держателями внутри страны выступают американские инвесторы — разного рода взаимные, пенсионные, коммерческие фонды. Любопытный вопрос — что будет с этими финансовыми структурами с уходом ставок ниже нуля — имеет достаточно простой ответ: ФРС выкупит все долги себе на баланс, уподобляясь Банку Японии, который держит более 50% активов финансового рынка страны «уходящего» солнца. Однако Америка потому и великая страна, что у нее есть Уолл-стрит с ее высоким уровнем защиты инвестиций. По соотношению «риск/доходность активов» этой стране нет равных в мире (к этому вопросу мы еще вернемся в разделе «Выводы»).

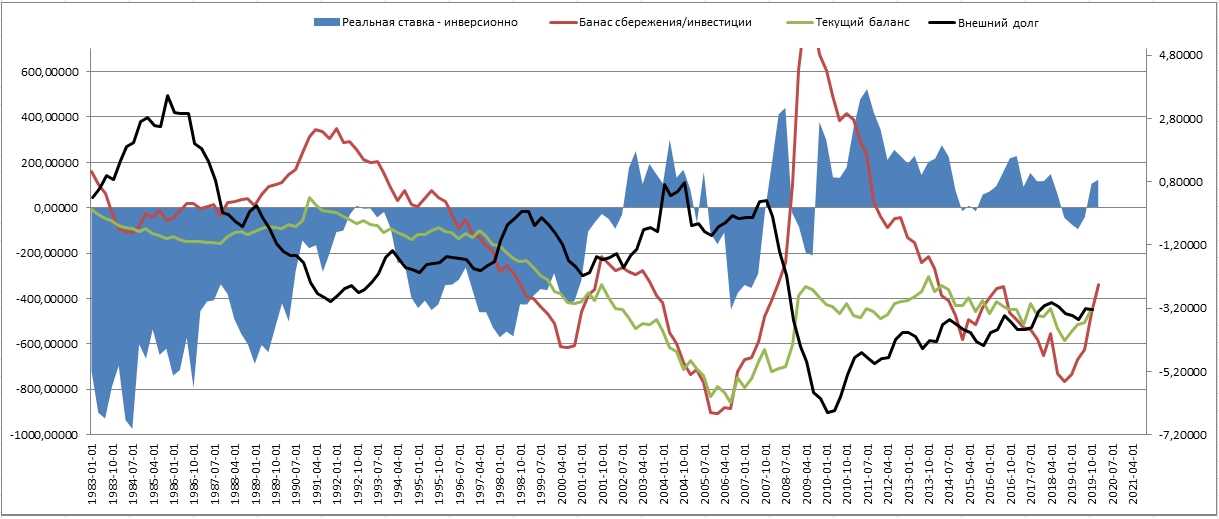

А теперь — довольно сложная иллюстрация моей идеи о невозможности снижения ставок в зону отрицательных величин без ущерба для потребления американцев.

Начнем с основополагающего ориентира в мире финансов — реальной ставки. Существуют различные методы расчета этого показателя, я же взял самый простой: ставка по долгу минус инфляция. На нашем графике показатель реальной ставки изображен синей областью в инверсии, т. к. имеет отрицательную корреляцию к другим рассматриваемым показателям.

Важно понимать, что Америка потребляет больше, чем имеет, — на этом, собственно, и строятся мои доводы в пользу того, что отрицательные ставки ударят по потреблению американцев. Эта ситуация на графике обозначена красной линией; показатель отражает баланс между сбережениями и инвестициями в США. Мы видим, что он ниже нуля, — то есть инвестиции превышают сбережения. Грубо упрощая, можно сказать: расходы в США превышают доходы.

Черная линия наглядно демонстрирует годовую динамику совокупного долга США, то есть как покрывается дефицит баланса «сбережения/инвестиции (доходы/расходы)» с помощью дефицита торгового баланса (это когда импорт превышает экспорт; именно этот дефицит в конечном итоге и создает новые долги на всех уровнях).

Связь очевидна: со снижением реальной ставки (у меня это рост синей области, указывающий на снижение реальной доходности финансовых активов США) сокращаются объемы инвестиций в США относительно сбережений (красная линия), что сокращает дефицит торгового баланса (который нанесен зеленым), что, в свою очередь, уменьшает совокупный долг.

Итак, вышеприведенная иллюстрация к моей гипотезе убедительно показывает, что снижение реальной ставки снижает объем инвестиций и сокращает дефицит баланса.

Важно, что та же ситуация наблюдалась и в кризис 2008-2009 годов, при этом за все прошедшее после кризиса время уровень дефицита внешнего баланса так и не подошел к докризисному уровню, что явилось результатом действия отрицательных реальных ставок на протяжении всего десятилетия.

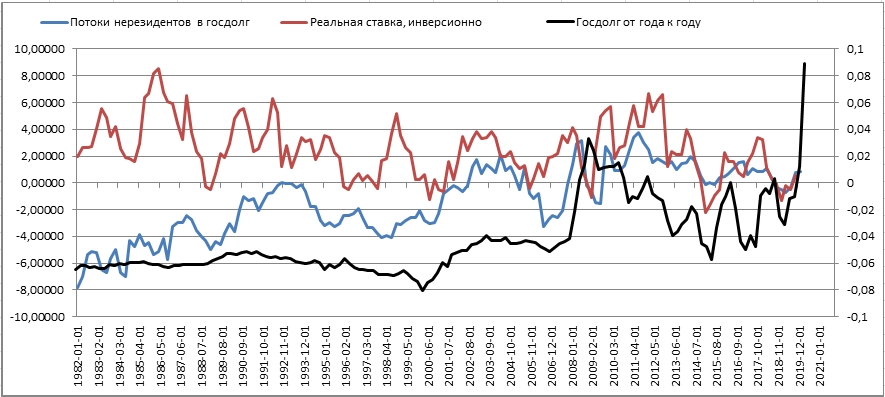

Далее — краткое изложение гипотезы о том, что спрос на госдолг США среди нерезидентов не зависит от реальной ставки

Красная линия – это реальная ставка, а синяя линия – годовая динамика спроса на госдолг США со стороны нерезидентов. Реальная ставка здесь также взята инверсионно. Черная линия – это динамика госдолга от года к году; о ней чуть ниже.

Мы видим, что спрос на госдолг растет не потому, что растет его доходность, а потому, что растут займы Казначейства США. Такие страны, как Япония, имеют еще худшие показатели реальной доходности из-за отрицательных ставок, поэтому они охотно выкупают долги на уровне государств, а Саудовская Аравия и вовсе имеет обязательства вкладывать нефтедоллары в госдолг США. Именно процесс движения потоков капитала нерезидентов и нанесен красной линией.

А теперь о динамике госдолга. Обратите внимание: когда идет процесс сокращения инвестиций и внешнего баланса,— как тот, что мы видели в момент кризиса 2008 года, — Белый дом увеличивает заимствования на финансовом рынке США. И сейчас мы наблюдаем повторение ситуации 2008 года.

Весьма вероятно, что этот процесс замещения инвестиций внутренними заимствованиями является результатом экономического цикла и соответствующих действий денежных и фискальных властей. Конечно, Казначейство США занимает под минимальный за всю историю процент, и занимает очень активно, складывая деньги на свой счет в Федеральном банке: на данный момент размер суммы на счете достиг 1,1 трлн долларов.

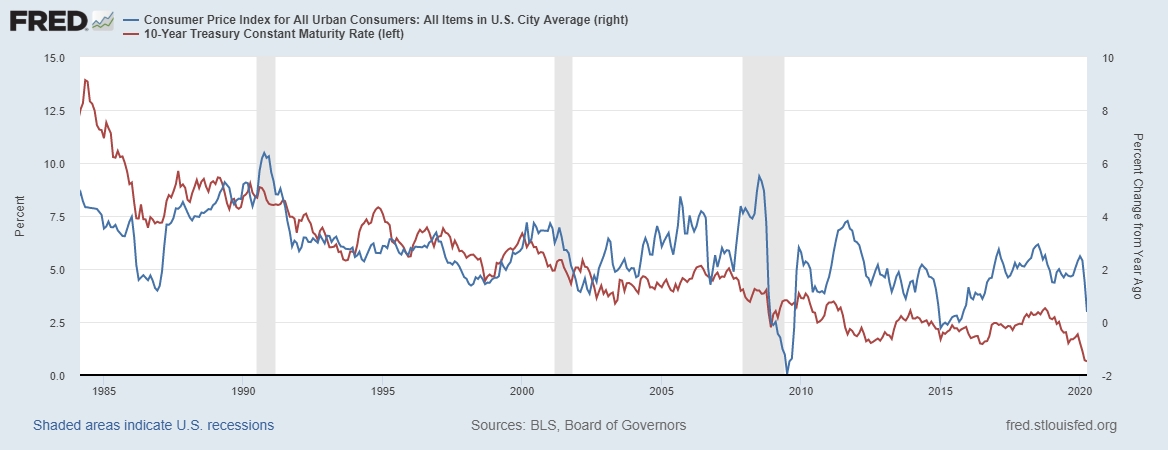

Теперь займемся перспективой доходности активов рынка капитала. В данном аспекте меня больше всего интересует доходность 10-летних облигаций Казначейства США.

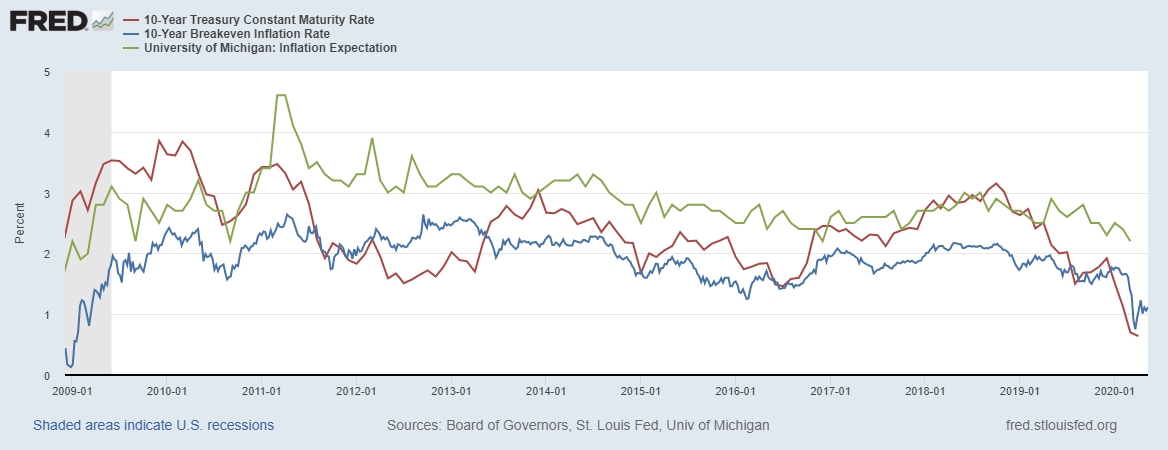

Проиллюстрируем зависимость доходности 10-летних облигаций Казначейства от инфляции. Обратите внимание на потребительскую инфляцию, которая в апреле упала до 0,4% в годовом выражении, — и это второй месяц дефляции, связанной с замедлением спроса в экономике США.

Инфляция изображена синей линией; красная линия – доходность 10-летних трежерис.

О связи доходности актива и инфляции можно прочесть в любом учебнике по теории финансов. Для нас здесь важно знать, что снижение инфляции оказывает давление на доходность 10-летних трежерис, и пока спрос в экономике не начнет расти – инфляции не будет, и рост доходности 10-летних трежерис невозможен.

В пятницу выйдет индекс инфляционных ожиданий от Мичиганского университета, но можно предположить, что едва ли кто-либо из экономических агентов ожидает роста инфляции. На приведенном ниже графике видно, что ожидаемая инфляция (зеленая линия) следует за потребительской.

Любопытный момент: ожидаемая инфляция, исчисленная исходя из доходности 10-летних облигаций, уже отскочила от минимума, что сигнализирует о перспективах роста ставки по «десятилеткам» в обозримом будущем — это отражено синей линией.

Подытожим инфляционную тему: очевидно, что пока ничего хорошего для роста доходности в разрезе квартала нет, и все зависит от динамики восстановления спроса в США. Если это восстановление будет происходить V-образно — повысятся инфляционные ожидания и, вместе с ними, рост доходности 10-летних трежерис (напомню: рост доходности облигаций – это снижение их цены).

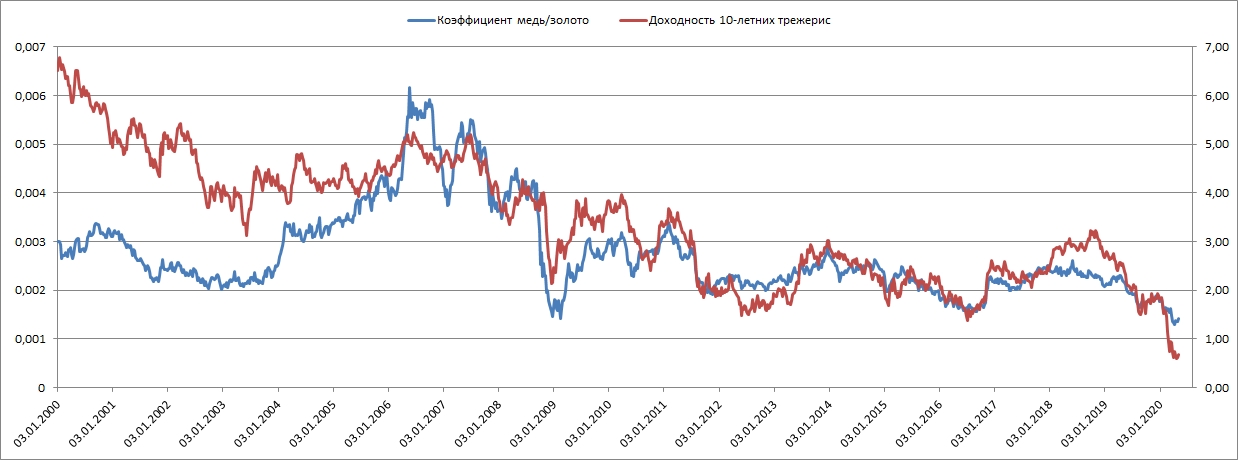

Пара слов о деловом цикле. Первая картинка демонстрирует связь динамики цен на медь/золото и динамики доходности трежерис.

Синяя линия – отношение цен на медь к ценам на золото. Наблюдаем затяжной цикл низких ставок и снижения цен на медь — при этом видим сильнейшую связь со ставками 10-летних трежерис. Коэффициент цен пытается развернуться, в то время как доходность трежерис сильно провалилась. Нечто похожее было в 2013 году и — инверсионно — в 2019 году, перед снижением ставок ФРС.

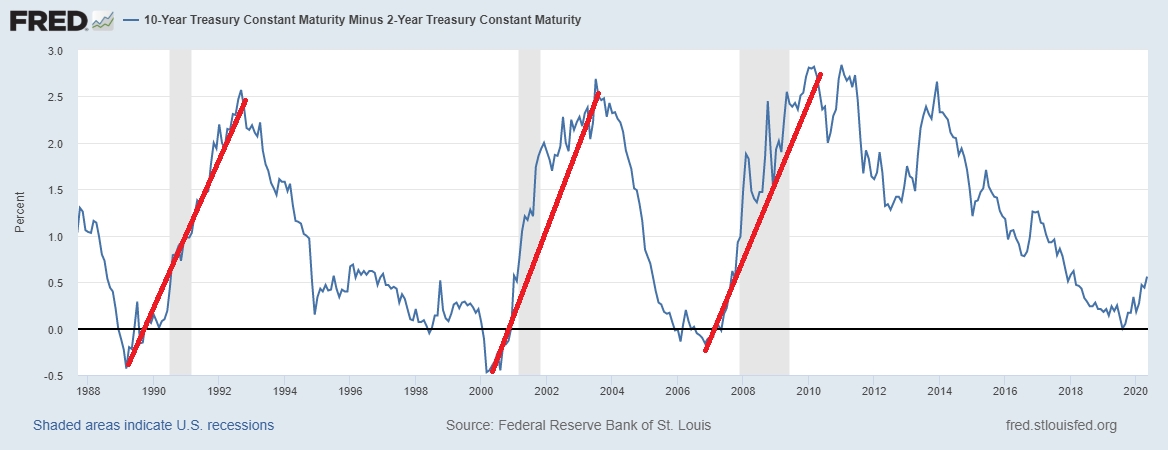

Следующая картинка прекрасно иллюстрирует цикличность на финансовых рынках, а также стратегии «риск-он» и «риск-офф». На данном графике изображен спред между 2-летними и 10-летними трежерис.

После кризиса на рынке господствует «риск-он»: участники рынка активно выкупают финансовые активы с повышенным риском, такие как акции, которые сильно упали в цене, и продают менее доходные 10-летние облигации.

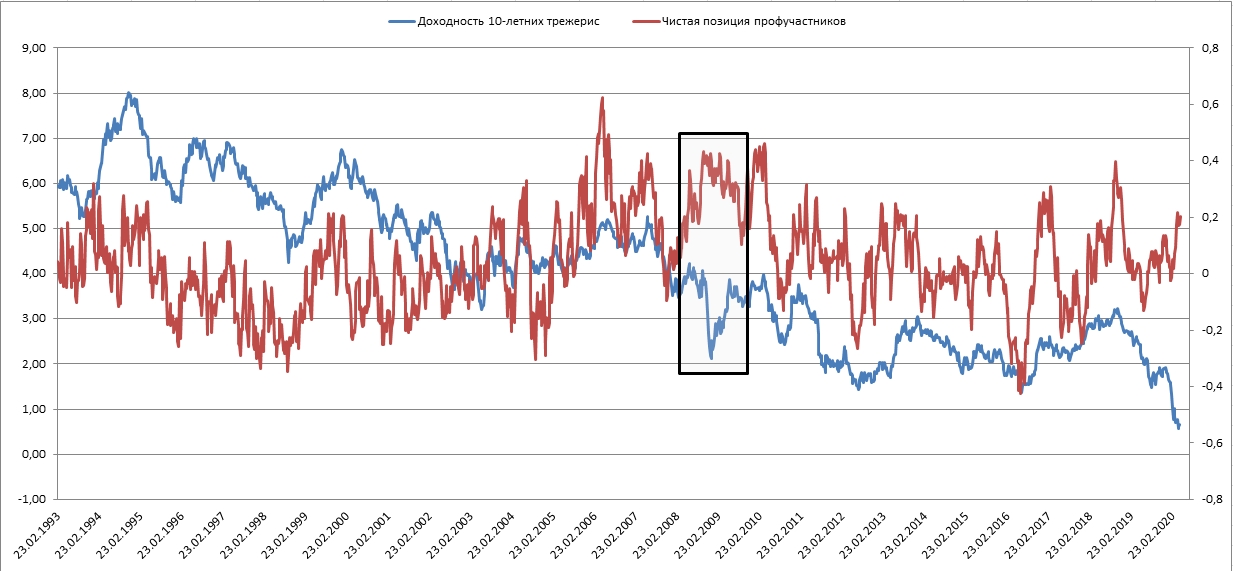

Завершим наш короткий анализ обзором настроений на рынке фьючерсов по длинным облигациям, торгующихся на Чикагской товарной бирже. Данные взяты из отчетов СОТ, публикуемых Комиссией по товарам и фьючерсам.

Красная линия – это чистая позиция профессиональных участников рынка, которые используют срочный рынок для переноса риска. Мы видим, что сейчас участники держат чистую длинную позицию по фьючерсам на длинные трежерис, т. е. эта ситуация соответствует ожиданиям снижения ставки. Однако динамика ставки коррелирует с показателем чистой позиции — и это означает, что хеджеры просто переносят риск, и сейчас рынок в дивергенции — так же, как это было в 2009 году, после чего, напомню, ставки выросли.

ВЫВОД

Возникает соблазн выдвинуть идею в стиле Соловьева о том, что именно долг делает Америку великой. Конечно, это не так, хотя доля правды в этом есть: длительный период роста инвестиций над сбережениями сделал свое дело — США развивались гораздо быстрее остальных. «США использовали "плечо" долгое время», — сказал бы трейдер; «наглядный пример левериджа в национальном масштабе», — сказал бы экономист.

Мы увидели, что снижение ставок в зону отрицательных величин было бы равнозначно изменению хода истории. Никто, кроме творцов этой самой истории, не сможет ответить на вопрос, будут ли ставки отрицательными. Анализ показывает, что до сегодняшнего дня ставки 10-летних трежерис после кризиса разворачивались и росли в течение следующих лет, что соответствует росту аппетита к риску.

Будет ли сейчас традиционное повторение цикла? Оснований утверждать обратное пока нет, однако всегда следует быть готовыми к тому, что в любой момент все может измениться, и мы окажемся в новой реальности.

Как же будет выглядеть эта новая реальность при низких ставках?

По финансовым активам соотношение риск/доходность сместится, они станут менее интересными в период снижения рисков; при этом именно финансовые активы развивающихся рынков получат наибольший профит от действий ФРС.

Как мы уже увидели, ввиду сокращения финансовых потоков в США американцы начнут сокращать потребление, — а разве Трамп не хочет баллотироваться на второй срок? При этом сокращение госдолга в таких условиях также под сомнением, т. к. долг теперь ничего не будет стоить, а выкупать у нерезидентов фонды, владеющие тем самым госдолгом, ФРС придется по полной (и процесс уже идет).

Однако ответы на эти вопросы выходят за рамки данной статьи.

Посему — отчего бы просто не стать спекулятивно в шорт по длинным облигациям, сыграв на рост ставки рынка капитала?