Понижение процентных ставок ФРС и ожидание подобного ещё не один раз в этом году делают распродажи довольно своеобразными.

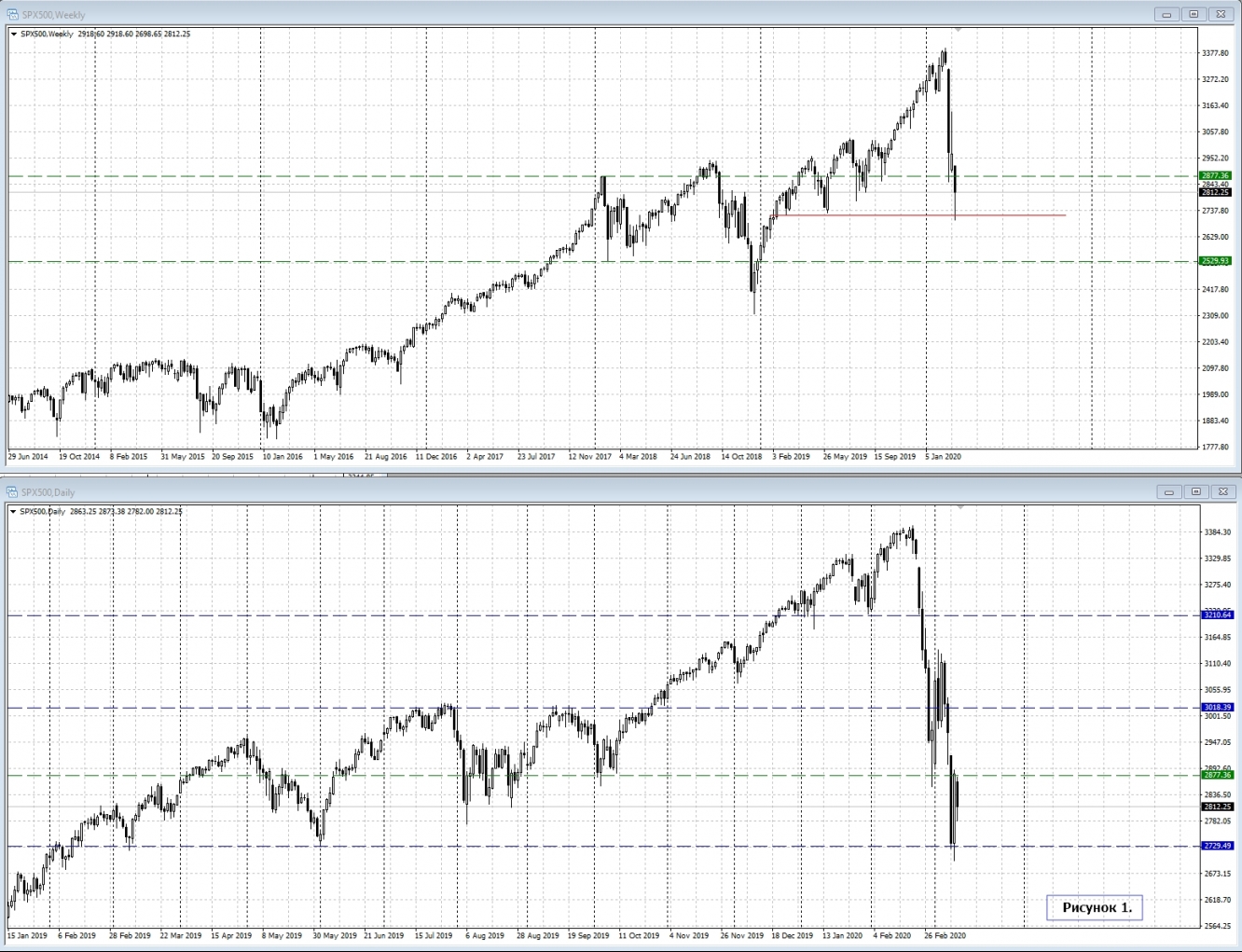

Если первый импульс продаж с высот был похож на крутое пике, то теперь за каждый ценовой уровень проходит борьба. Это отчасти указывает, что интерес в американских индексах явно присутствует.

Технически попытка отскока от глобальной отметки 2877.36 и срыв ниже, но ненадолго. На уровне поддержки уже встречает 2729.50.

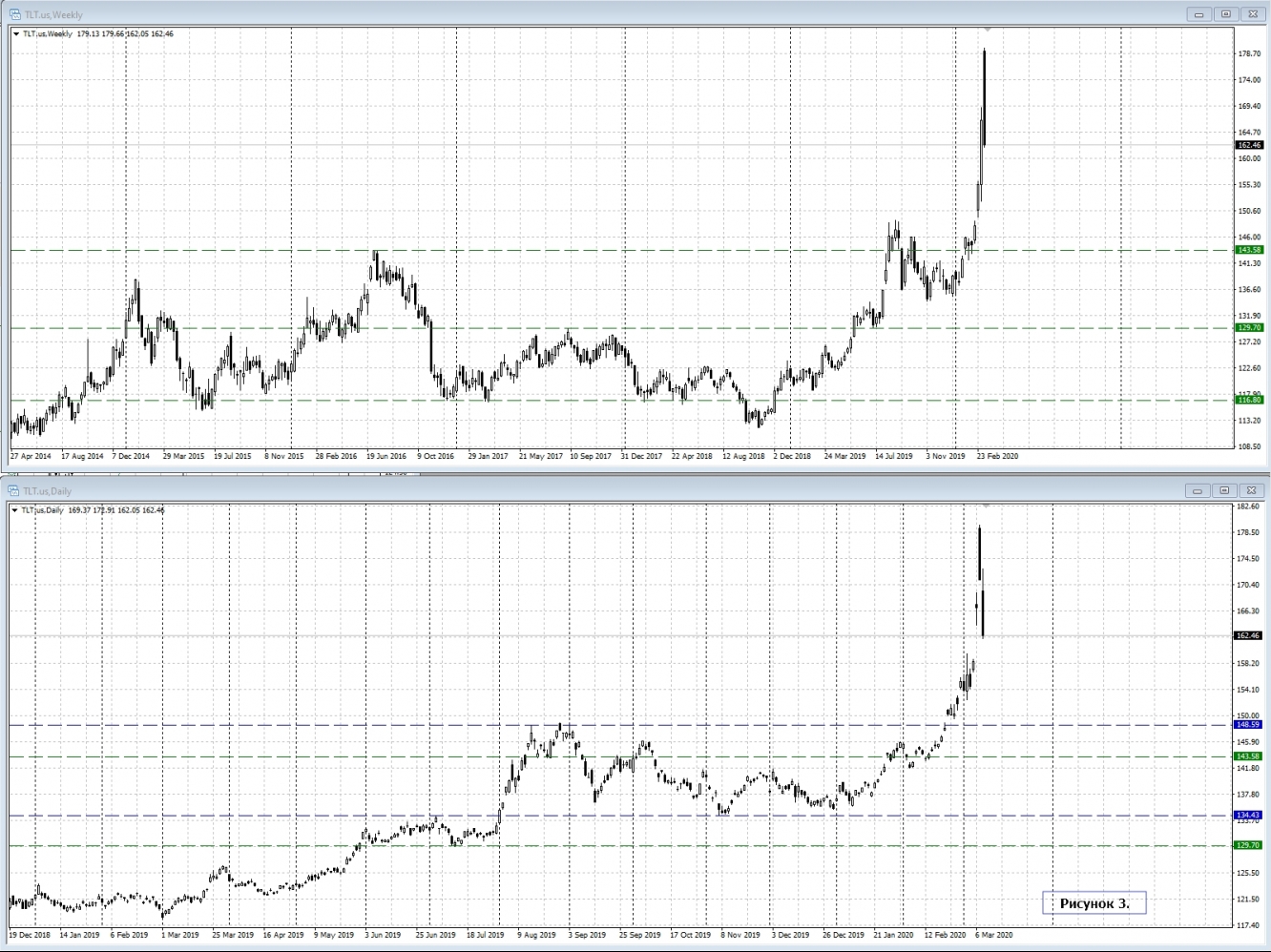

По доходности 30-летних облигаций понятно, что была явно эмоциональная реакция со спуском до 0,70 %. Но рынок резко осознал, что бесконечного периода низких процентных ставок мы не увидим, рано или поздно инфляция начнёт «душить» ФРС принимать уже обратные решения.

На этом фоне и покупатели облигаций резко начали сдавать.

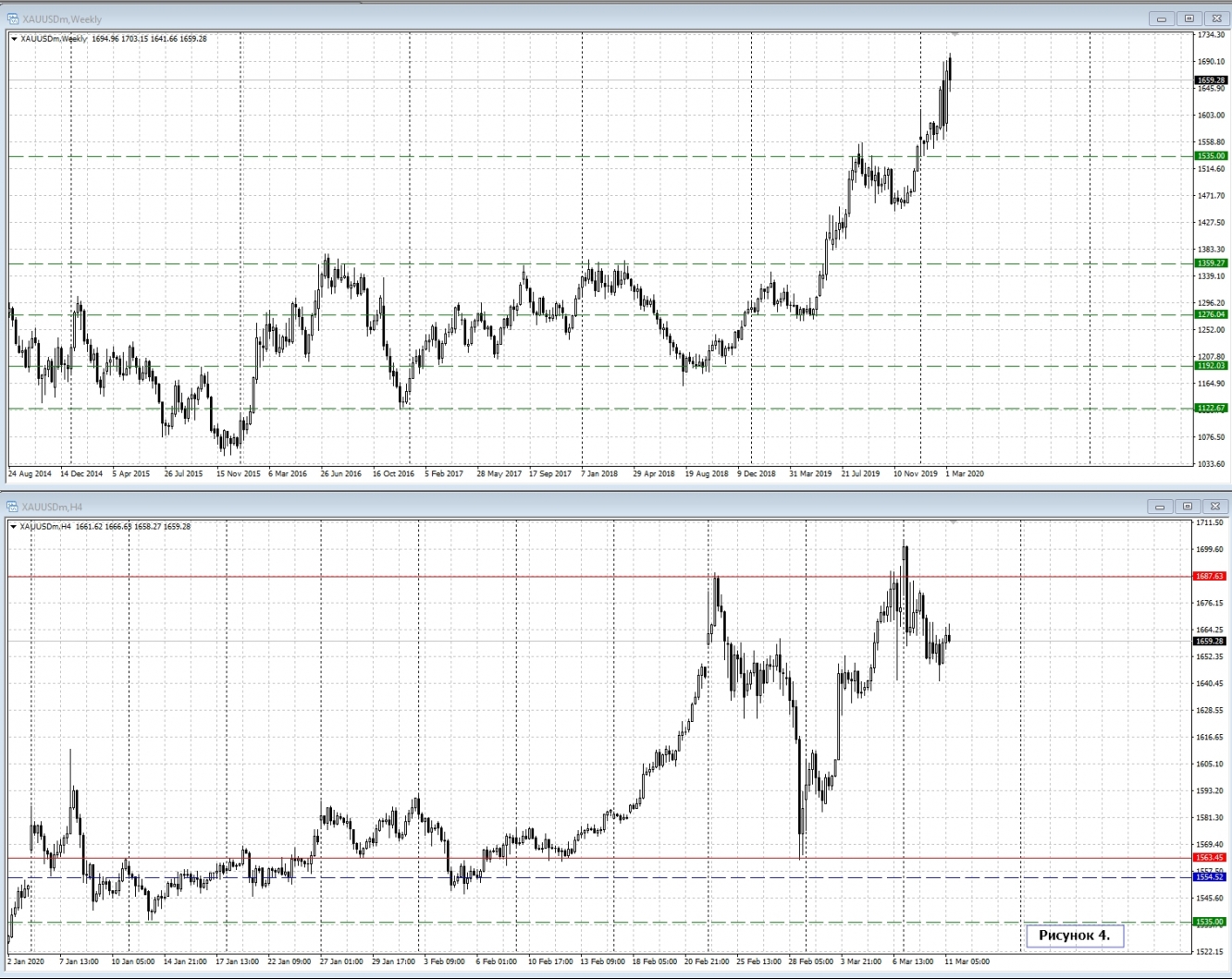

Вновь выходит ситуация, когда актив переоценён, а из самых востребованных остаются либо акции, либо золото, либо сырьевая группа. Что тогда выходит?

Золото. Здесь желание размещать капитал не так велико, как, скажем, в районе 1193 или, хотя бы, у 1276. Тем более, актив бездоходный с точки зрения дивидендной или купонной доходности. Локально даже на фоне рыночных потрясений золото застряло у 1687.

Сырьевая группа с ETFGSG, где львиную долю занимает нефть. Да, актив явно недооценённый в ожидании инфляции, но последние недоразумения между Россией и саудитами заставляют рыночную публику напрячься. Склонность к риску пока очень сдержанная здесь, хотя долгосрочно может получиться очень солидный вариант.

Держать деньги в кэше? С такой напечатанной денежной массой данный вариант уже будет отдавать деньги инфляции, а со временем инфляционный монстр станет поглощать всё больше.

Вот и выходит, что дешевые кредиты вновь толкают рыночное сообщество обратить внимание либо на подешевевшие акции, либо вложиться напрямую или через фонд в сектор недвижимости, либо консервативно выбрать менее волатильные сектора, как коммунальные услуги или товары повседневного потребления.

Сейчас рынок раскоррелирован, такое происходит, но уже видно по TLT, что корреляции стремятся прийти к своему балансу, а рыночный капитал, как в физике, никуда не исчезает, а просто переходит из одного состояния в другое или из одного актива в другой.

При этом наименьшее желание — это держать деньги в кэше. Деньги должны работать, а кормить инфляцию в долгосрочном периоде — не лучший вариант.

Виктор Макеев, финансовый аналитик компании Gerchik & Co.