Нефть взлетела к максимумам середины 2025 года из-за геополитики

«Медведи» по EUR/USD уже не рассчитывают на такой драйвер как дивергенция в экономическом росте

На Forex вопрос «что первично, курица или яйцо?» возникает повсеместно. В октябре индекс USD отметился худшей динамикой с начала 2018 и, по мнению Bloomberg, это означает, что риски, которые заманивали инвесторов в активы-убежища в сентябре, кажутся менее угрожающими. UBS считает, что спекулянты сокращают длинные позиции по американскому доллару, рассчитывая на улучшение состояния мировой экономики во главе с Китаем и еврозоной. Популярный таблоид оперирует понятием «цена учитывает все», его подход имеет много общего с техническим анализом. Швейцарский банк считает, что валютный курс двигается под воздействием фундаментальных факторов.

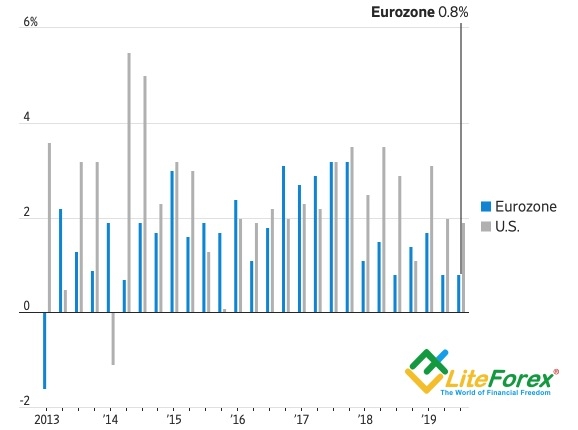

На мой взгляд, основной причиной продаж доллара США является понимание, что Штаты достигли пика экономического роста, их ВВП будет замедляться, в то время как европейская экономика встала на путь U- или V-образного восстановления. Да, в третьем квартале американский валовой внутренний продукт в годовом исчислении расширился на 1,9%, а европейский – только на 0,8%, однако дивергенция в росте в январе-марте и в апреле-июне была шире, гринбек активно покупали, и нынче его курс выглядит слишком высоким.

Динамика ВВП США и еврозоны

Источник: Wall Street Journal.

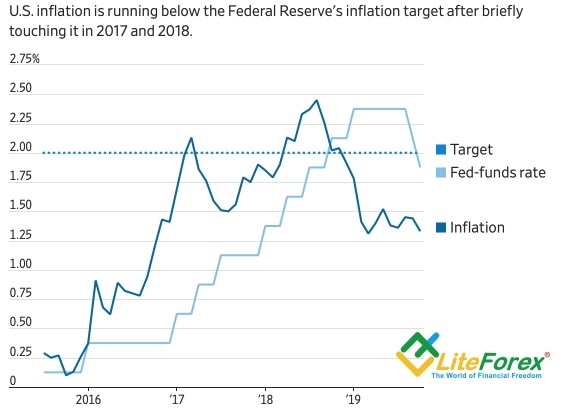

В четвертом квартале разница в темпах экономического роста рискует сузится еще больше. После релиза данных по расходам потребителей и PCE за сентябрь компания Macroeconomic Advisers снизила прогноз ВВП США на октябрь-декабрь с +1,7% до +1,6%. Предпочитаемый калибр инфляции по-прежнему не дотягивает до таргета в 2%. В сентябре индекс расходов на личное потребление замедлился с 1,4% до 1,3%, базовый PCE – с 1,8% до 1,7% г/г. У Федрезерва нет оснований повышать ставки. Напротив, шансы их снижения выглядят более предпочтительно.

Динамика американской инфляции и ставки ФРС

Источник: Wall Street Journal.

Очередным кирпичом в стену версии о снижении темпов роста американской экономики может стать релиз данных по рынку труда США за октябрь. По прогнозам экспертов Reuters, занятость вне сельскохозяйственного сектора замедлилась с +136 тыс до +89 тыс, в первую очередь, из-за забастовки рабочих General Motors (NYSE:GM). В 2019 показатель в среднем увеличивается на 161 тыс. В 2018 речь шла о +223 тыс. Ожидается, что безработица повысится до 3,6%, а средняя зарплата ускорится с 2,9% до 3%. Обольщаться по этому поводу не стоит. В феврале она выросла на 3,4% г/г.

Таким образом, экономика США продолжает сбрасывать скорость, в то время как воодушевленная прогрессом в торговых переговорах Вашингтона и Пекина и снижением рисков беспорядочного Brexit до минимума Европа постепенно приходит в себя. ВВП еврозоны, Франции и Италии в третьем квартале оказались лучше ожиданий, а Испания продолжает радовать сильной статистикой. Сокращение дивергенции в экономическом росте – важный аргумент в пользу сокращения спекулятивных лонгов по доллару. Разочаровывающие данные по американскому рынку труда позволят «быкам» по EUR/USD продолжить ралли в направлении 1,1215 и 1,127. Однако нужно иметь в виду, что прогнозы и так низки, они легко могут быть превышены, а позитив приведет «медведей» в чувство.

Дмитрий Демиденко для LiteForex