Перед длинными выходными, биржа позитивно восприняла идею Китая о том, что Америке не нужно увлекаться прениями по торговле с остальным миром, и переключилась на мысль о величии Amazon (NASDAQ:AMZN). Индекс S&P 500 в четверг увеличился на +1,4% до 2640,87 пп, завершая месяц, по итогам которого упал на 2,7%, с учётом реинвестирования дивидендов - на только 2,5%, и Dow 30 вырос на +1,1% до 24103,11 после данных о личных доходах в Америке.

Золото подешевело до $1325,5 перед переговорами Корей 27 апреля. Нефть Брент не падала ниже $69 и не дорожала выше $70 только потому, что доллар стал укрепляться по отношению к евро ($1,231/EUR), и на рынке ждут продления ОПЕК+ на фоне расцвета экономики США, главным образом, на фоне ускорения повышения цен. Доходность 10-летних трежерис упала к 2,74% на максимуме по объёму размещений за один раз (почти $0,3 трлн векселей США в неделю).

Из отдельных компаний, Amazon (Nasdaq: AMZN, $1447,34, вырос на +6% с минимума дня $1365,20) и Nasdaq первоначально были под давлением недовольства исполнительной власти компаниями, которые не показывают прибыль: "Я выражал опасения по поводу Amazon задолго до выборов президента США. В отличие от остальных, они почти не платят или вообще не платят никаких налогов властям штатов и муниципалитетов, используют нашу почтовую систему как мальчика на посылках (вызывая огромные убытки для США) и выводят многие тысячи ритейлеров из бизнеса!" - писал личный твиттер президента Америки. Но как только Белый дом официально признал, что Трамп не собирается преследовать Amazon вопреки неуплате налогов, всё встало на свои места.

Ценные бумаги, ориентированные на рост, сильно увеличились в цене. В качестве примера можно назвать компании, на которых основан мир мобильной рекламы, и в частности Alphabet (Nasdaq: NASDAQ:GOOGL) и Facebook (Nasdaq: NASDAQ:FB). Вот несколько поводов их купить (не именно сейчас, а когда мы увидим точку входа, это может быть в пределах полугода, и, уважаемый читатель, мы не собираемся сегодня Вам об этом рассказывать):

- Технический анализ ценных бумаг. Бумаги Alphabet за один день проделали путь от поддержки в районе $1000 до сопротивления около $1037. Акции Facebook с поддержки около $150 отскочили в район $160.

- Мобильная реклама - генератор кэша. Вероятность дальнейшего прироста внутренней стоимости этих компаний по мере улучшения финансовых показателей заставляет инвесторов удерживать позиции, открытые в расчёте на подорожание бумаг.

- Самые многочисленные участники биржевых торгов увлечены идеей о покупке лидеров снижения марта, например, Facebook уменьшился в цене на 10%, Bank of America (NYSE:BAC) - на 7%, Caterpillar (NYSE:CAT) - на 5%. Разве такое возможно и в апреле?

- Бренды, без которых невозможно представить современную мировую экономику, должны расти, а не снижаться в цене. Число людей, которые раз в месяц заходят на Facebook, 2,2 млрд, сумма активов Bank of America (Nyse: BAC) $2,2 трлн, операционная прибыль Caterpillar $4,4 млрд.

- Коррекция рынка была благотворно для P/E, даже если кажется недостаточной. Цена к ожидаемой прибыли по индексу S&P 500 16,9, общий P/E 24,5.

В макроэкономике, снижение прибыли компаний на макроуровне незначительное, всего $1,1 млрд в квартал, для сравнения, за весь 2017 год их прибыль выросла на $91,2 млрд после падения на $44 млрд в 2016 году. В отчётности бюро экономического анализа США появилось расхождение, вероятно, из-за состава корзин: согласно статистике по ВВП, базовый индекс цен расходов на личное потребление в 4 кв 2017 г рос по +1,9% в год, тогда как серия данных по личным расходам даёт рост +1,5% в год на протяжении всего 4-го квартала, но признаёт, что в феврале 2018 года рост ускорился до +1,6% в год, при этом общий индекс вырос на +1,8% в год. Уровень сбережений внезапно вырос с минимума за много лет 2,4% в декабре 2017 года до 3,2% в январе 2018-го и до 3,4% в феврале 2018 года. Заявки на пособие по безработице в США упали до минимума с января 1973 года (215 000).

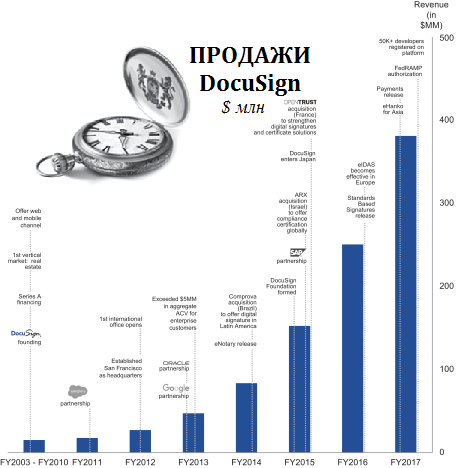

О чём думают биржи сегодня? Впереди другое крупное размещение, разработчик программного обеспечения DocuSign (Nasdaq: DOCU), ожидаемая цена $3 млрд за всю компанию. Не исключаемая нами дата - с 25 по 27 апреля. В 2018 году расширение количества клиентов фирмы DocuSign ускорилось до +23% в квартал, теперь их 350 тысяч, хотя ещё в 2017 году у неё было 285 тысяч клиентов (+36% в год), включая 30 тысяч юрлиц (+30% в год). Из известных конкурентов только HelloSign и Adobe eSign services. Ещё не обсуждали с управляющими, но Альтман показывает, что при цене выше $850 млн за всю компанию должна быть выигрышная акция.

В DocuSign могут привлекать 79% валовой рентабельности и 17% выручки за пределами США. А также внушительный список клиентов: FedEx, Unilever (AS:UNc), Walmart (NYSE:WMT), Bank of America, Charles Schwab, Deutsche Bank (DE:DBKGn), Nasdaq, Visa (NYSE:V), Dropbox, LinkedIn, Salesforce, SAP, Braintree, Allergan, AstraZeneca (LON:AZN), Telco, CenturyLink (NYSE:CTL), Comcast, Deutsche Telekom, T-Mobile, Verizon (NYSE:VZ), Vodafone (LON:VOD).

Рост числа успешных трансакций инкрементальный. Например, у T-Mobile 73 млн клиентов, которым нужен простой документооборот. Раньше им приходилось читать 50 страниц документации при покупке мобильных телефонов, а теперь есть ЭДО от DocuSign.

В общем, всё ясно, компания на рынке с 2003 года, стремительно развивающийся бренд, который уже пытались за $4 млрд купить Microsoft (NASDAQ:MSFT) и Visa, но насколько включат это IPO наши управляющие в портфель и что они думают по этому поводу? Секрет, может быть любая цифра от 0% до 10%. Чтобы не гадать на эту тему, нужно для начала просто задуматься о том, можете ли Вы без стороннего совета выбирать эти параметры сами.

Михаил Крылов, директор аналитического департамента «Golden Hills – КапиталЪ АМ»