Нефть рухнула на фоне попыток Трампа успокоить рынки

Дальнейший курс валютной пары GBP/CAD зависит от экономических условий в Великобритании и Канаде.

Рассмотрим ключевые факторы для анализа.

1. Фундаментальные факторы Великобритании (GBP).

Денежная масса и политика ЦБ: Банк Англии продолжает проводить политику снижения базовой ставки, которая теперь составляет 4,75% после двух последовательных сокращений в августе и ноябре 2024 года. Инфляция в стране значительно замедлилась в сентябре она составила 1,7% в годовом исчислении, что ниже целевого уровня в 2%. Вместе с этим баланс ЦБ снижается Это свидетельствует о переходе к более нейтральной или стимулирующей политике в условиях снижающегося давления на цены.

Рынок труда. Британский рынок труда остается устойчивым. Уровень безработицы близок к исторически низким уровням (около 4%), а рост заработных плат превышает инфляцию, что поддерживает потребительский спрос. Однако повышение национальной минимальной заработной платы в 2024 году на 6,7% может оказать дополнительное давление на расходы бизнеса, что в перспективе способно поддержать инфляционные ожидания. Тем не менее, сильный рынок труда в целом указывает на более высокую потребительскую активность, что может поддерживать экономический рост в краткосрочной перспективе.

Вывод: Рынок труда пока остаётся сильным, но есть признаки возможного ослабления в случае продолжительного замедления экономики.

Цены и инфляция. Инфляция в стране значительно замедлилась в сентябре она составила 1,7% в годовом исчислении, что ниже целевого уровня в 2%. Такое снижение инфляции свидетельствует об эффективности денежно-кредитной политики Банка Англии, а текущая траектория снижает риск дальнейшего повышения ставок.

Кривая доходностей и ожидания инвесторов. Кривая доходностей – пока еще остается инверсная, доходность краткосрочных облигаций выше, чем долгосрочных. Это сигнализирует о том, что рынок ожидает замедления экономики или даже возможной рецессии. Инвесторы обеспокоены замедлением экономики и сохраняют осторожный подход к долгосрочным инвестициям, предпочтительней будут краткосрочные инструменты.

Общий вывод:

- Экономика: Великобритания демонстрирует признаки замедления экономического роста, вызванного высокой инфляцией в предыдущие периоды и ужесточением политики. Однако ожидаемое начало смягчения подхода Банка Англии предполагает стремление к стабилизации.

- Инвесторы: Настроения остаются пессимистичными, так как ожидания долгосрочного роста остаются сдержанными, а инверсная кривая доходности усиливает опасения относительно рецессии.

- Валюта: Вероятно, фунт стерлингов останется под давлением в долгосрочной перспективе. Продавать фунт кажется более обоснованным решением.

- Фондовый рынок: Акции могут быть подвержены волатильности, особенно в секторах, зависимых от потребительского спроса. Текущая ситуация не благоприятствует активным покупкам.

- Облигации: Предпочтение стоит отдавать краткосрочным облигациям благодаря их более высокой доходности и меньшим рискам.

1. Фундаментальные факторы Канады (CAD).

Денежная масса и политика ЦБ: На данный момент денежная масса и баланс Банка Канады продолжают отражать постепенное сокращение вследствие завершения программы количественного смягчения (QE). Банк всё ещё придерживается политики ужесточения, но процентные ставки уже начали постепенно снижать, было уже 4 снижения с самого пика в 5% с 12 июля 2023 г. (которое держалось на уровне 5% 10 месяцев пока не произошло первое снижение до 4,75% в начале июня 2024 г). На данный момент ставку снизили до 3,75% в октябре 2024г. Такая позиция отражает приоритетность ценовой стабильности Банка Канады, направленной на возвращение инфляции к целевому показателю в 2%. Это продолжающееся ужесточение, вероятно, некоторое ближайшее время сохранится пока инфляция не будет стабильна в диапазоне около 2%. На данный момент инфляция уже упала до 1,6% что является чуть ниже таргета в 2%.

Рынок труда: Безработица в Канаде на октябрь 2024 года составляет 6,5% сохраняясь на уровне предыдущего месяца. Это ниже пика в 6,6% достигнутого в августе, что указывает на стабилизацию рынка труда. Темп роста заработных плат постепенно растет и находится на уровне 4,6% что выше предыдущих показателей, и выше установленного таргета по инфляции. Исходя из общих данных по безработице, уровню заработных плат, которые мы имеем в Канаде, можно сделать вывод о том что Рынок труда остаётся сильным. Цены и инфляция. Годовой уровень инфляции в Канаде снизился до 1,6% в сентябре 2024 года с 2% в предыдущем месяце, что является самым низким показателем с февраля 2021 года, и ниже ожиданий рынка. Это был второй период подряд, когда инфляция ИПЦ была ниже целевого показателя Банка Канады в 2%, что повышает ставки на то, что денежно-кредитная политика Канады будет и дальше придерживаться цикла снижения процентных ставок.

Кривая доходностей и ожидания инвесторов Плавный переход от инверсной кривой к плоской в Канаде указывает на стабилизацию экономической ситуации. Это может быть сигналом для центрального банка о потенциальном переходе к смягчению политики. Инвесторы будут наблюдать за тем, как Центральный банк адаптирует свои решения в ответ на экономические данные, что может привести к улучшению настроений на рынках и меньшей неопределенности в будущем.

Общий вывод:

- Экономика:.Экономика Канады остается устойчивой, но под давлением внутренних и внешних факторов. Экспорт особенно энергоресурсов поддерживает экономику, хотя зависимость от глобального спроса добавляет рисков.

- Инвесторы: Инвесторы сохраняют осторожный оптимизм ориентируясь на поддержку со стороны экспорта ресурсов, и возможную стабилизацию экономической ситуации.

- Валюта: Прогнозируется укрепление в долгосрочной перспективе, если экспорт нефти будет расти, и инфляция продолжит замедлятся.

- Фондовый рынок: Смешанная динамика, сектора энергоресурсов и полезных ископаемых остаются привлекательными благодаря высокому спросу.

- Облигации:Фокус на долгосрочные государственные облигации и качественные корпоративные с высоким рейтингом.

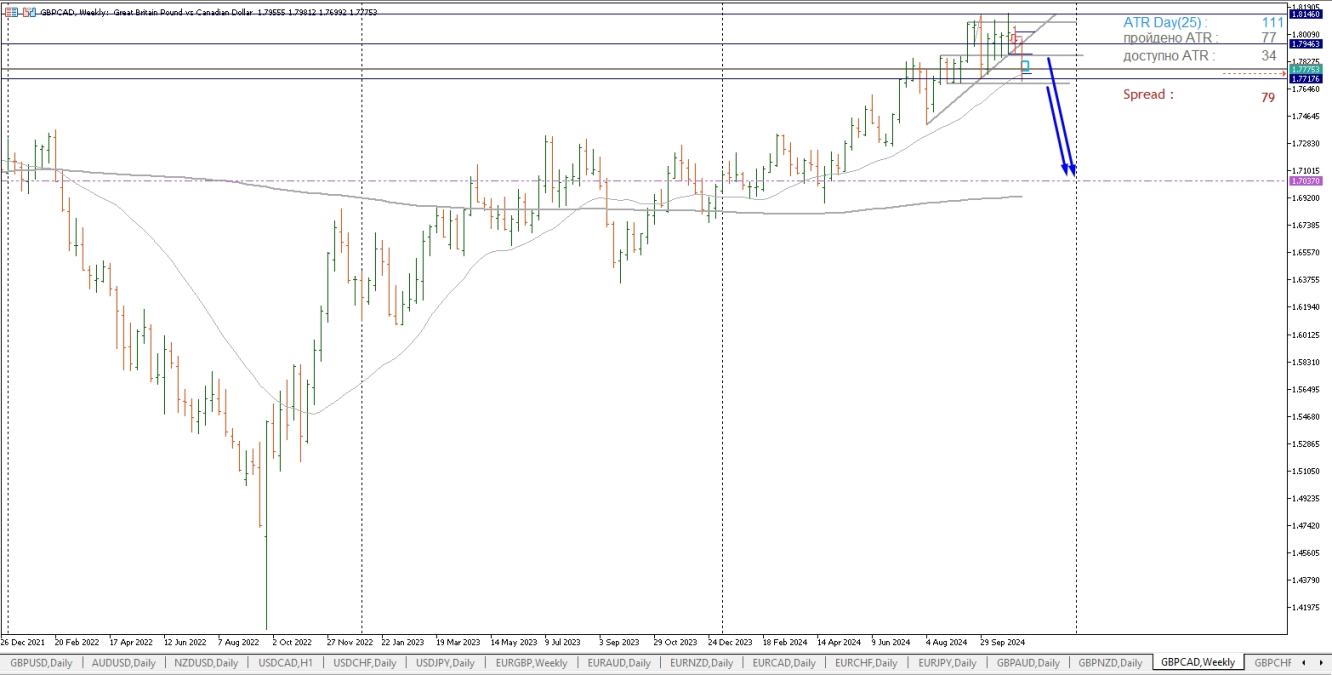

Оценка и прогноз валютной пары GBP/CAD:

Для ответа на вопросы о валютной паре GBP/CAD дополнительно вычисляю эффективный или реальный обменный курс, который оценивает стоимость валюты торговых партнеров с учетом текущего курса и сравнивает его с номинальным текущим курсом.

На основе текущих макроэкономических условий и расчёта путём вычисления исторических данных реальный ценовой диапазон GBP/CAD находится в пределах 1,6500 – 1,7000. Имеется сильное расхождение при номинальном курсе на данный момент в 1,77, торгуясь выше этой зоны, указывает на потенциальную переоценку фунта относительно Канадского доллара.

Будет ли сближение номинального и реального курса? Да, сближение возможно в ближайшие месяцы, если: Экономические данные Великобритании продолжают сигнализировать о замедлении роста. А Канадский доллар сохранит устойчивость на фоне высоких цен на нефть. Это приведет к ослаблению номинального курса GBP/CAD в сторону реального значения.

Прогноз движения курса валютной пары. GBP/CAD, вероятно в ближайшие месяцы будет снижаться, так как Банк Англии продолжит смягчать риторику по по ставкам, а цены на нефть сохранят стабильность, поддерживая CAD. Инверсная кривая доходности Великобритании (признание ожидания замедления экономики) также будет давить на фунт. Ожидается, что пара будет двигаться вниз в направлении 1.7000 , если не будет неожиданных изменений в динамике нефти или монетарной политики стран.

Итоговый вывод

Краткосрочная перспектива (1–3 месяца):

Вероятность дальнейшего снижения пары GBP/CAD в пределы 1,6700–1,7000, так как CAD будет удерживаться устойчивыми ценами на нефть.Снижение до уровня 1,7000 возможно, если разница в фундаментальных данных сохранится.

Торговая рекомендация :

Продавать GBP/CAD на коррекциях вверх.

Цели: 1.6700 , 1.7000 .

Рост цен на нефть может усилить CAD сильнее ожидаемого, что ускорит падение пары.