Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

- Процентные ставки в США уже почти наверняка будут понижены в сентябре, однако без ответа остается один важнейший вопрос.

- Как будет развиваться ситуация после понижения ставок?

- Ответ на него мы попытаемся отыскать в исторических данных.

- Инструмент InvestingPro «Справедливая стоимость» поможет вам в один клик узнать, какие акции стоит держать, а какие — продавать. Оформить подписку!

Проверяя сейчас свой портфель, вы, возможно, задаетесь вопросом, а как будут развиваться события после ожидаемого понижения процентных ставок Федеральной резервной системы (ФРС) на заседании 18 сентября. До этого события остается меньше месяца, так что в вашем любопытстве нет ничего необычного.

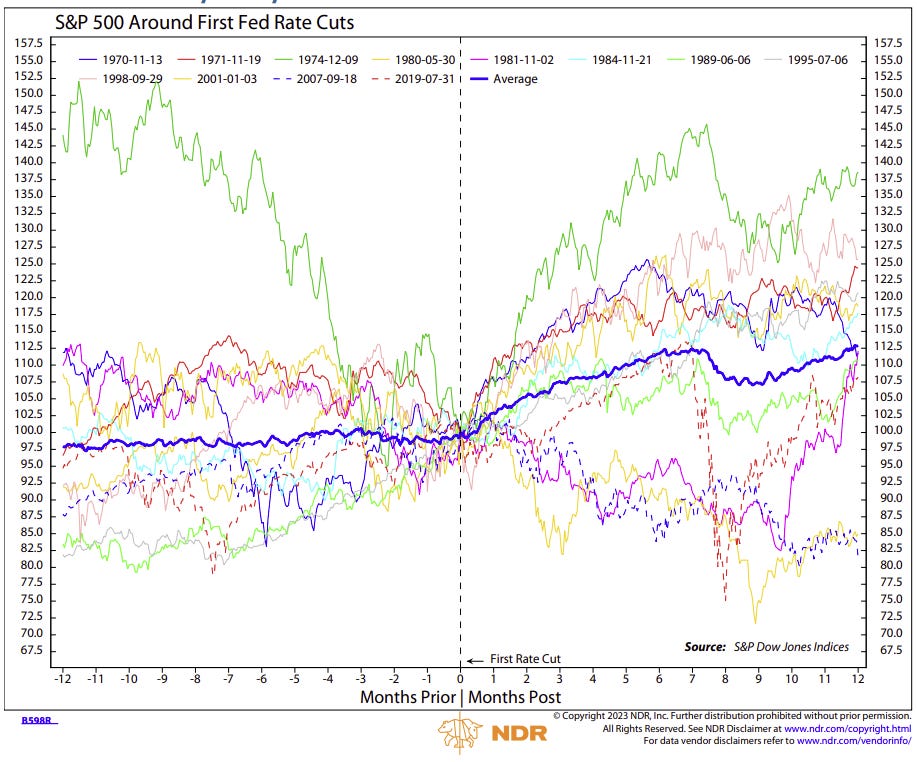

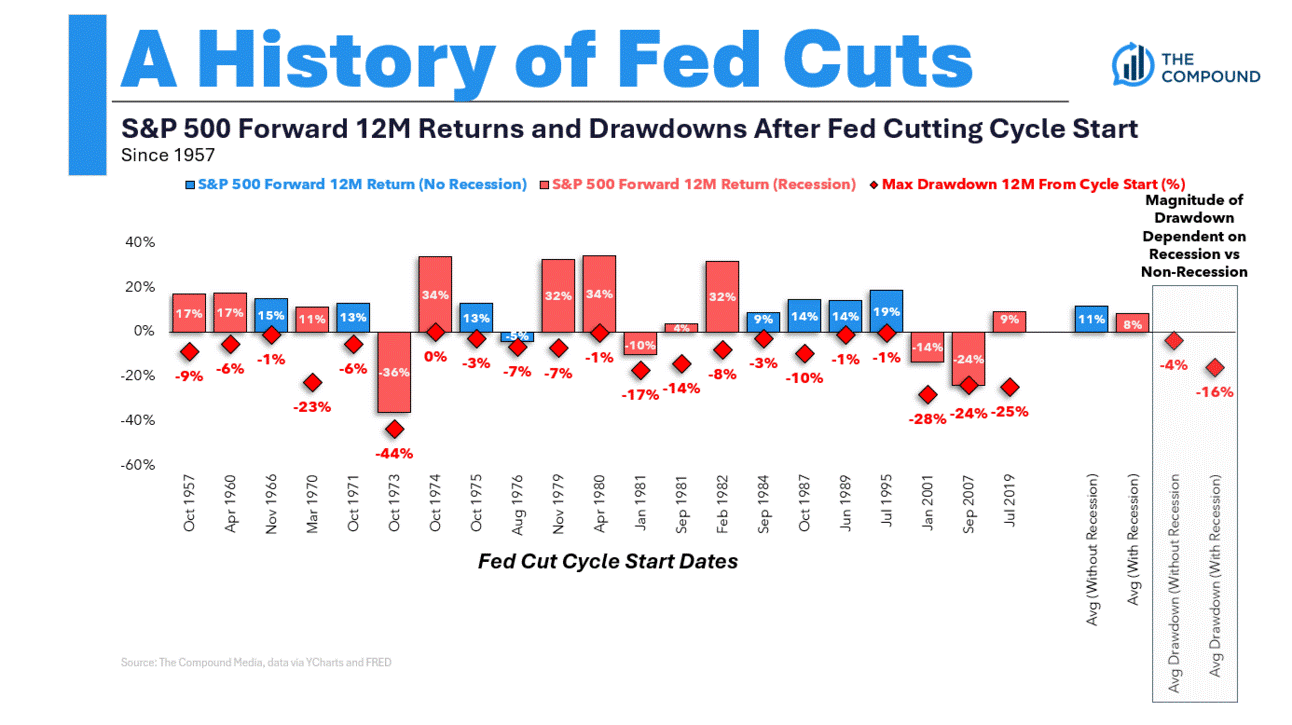

Каков же ответ на этот вопрос? Все не так просто. Исторические данные показывают, что динамика рынков акций после понижения ставок ФРС может быть очень разной.

Многое зависит от того, понижает ли ФРС ставки в ответ на рецессию, либо же это проактивный шаг, направленный на нормализацию денежно-кредитной политики. Рецессия — в данном случае фактор неизвестности.

Если взглянуть на данные, мы увидим, что S&P 500 вырос в 16 из 21 случая при циклах понижения ставок, то есть он повышался 76% времени. При отсутствии рецессии средний рост составляет около +11%.

При рецессиях этот показатель снижается до +8%. Правда случаются и просадки. Без рецессии рынок в среднем терял -4%, а с рецессией -16%. В некоторых случаях потери превышали -20%.

С 1900 года американская экономика находилась в рецессии приблизительно 22,4% времени.

И все же, при нынешнем положении дел есть несколько причин верить в «бычий» сценарий.

2 фактора в пользу «бычьего» сценария после понижения ставок ФРС

1. Новые максимумы Dow Jones Industrial Average

Индекс Dow Jones Industrial Average недавно достиг нового рекордного максимума. В прошлом подобные вехи уменьшали вероятность рецессии (спад в экономике происходил лишь 8,9% времени после новых максимумов).

Последний раз во время рецессии максимумы были обновлены в 1982 году, после чего начался мощный «бычий» рынок.

2. Высокодоходные облигации указывают на высокую склонность к риску

Биржевой фонд высокодоходных облигаций JNK остается в районе двухлетних максимумов, сигнализируя о высокой склонности к риску среди инвесторов. В периоды страха и неопределенности эти облигации обычно испытывают давление.

Их текущая сильная динамика внушает уверенность и поддерживает мнение об устойчивом «бычьем» тренде.

В заключение

Мы, конечно же, можем ориентироваться на исторические данные, однако реальное воздействие предстоящего понижения ставок ФРС будет зависеть от текущего экономического климата и реакции инвесторов.

Судя по сильной динамике Dow и высокодоходных облигаций, оптимизм сохраняется, но инвесторам крайне важно быть на чеку. Рынки порой ведут себя непредсказуемо, особенно при активных рисках рецессии.

***

Дисклеймер: Эта статья была написана исключительно в информационных целях. Она не преследует цель побудить читателя к покупке активов и не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам; читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски. Мы также не занимаемся предоставлением инвестиционных консалтинговых услуг. Мы никогда не свяжемся с вами, чтобы предложить вам инвестиционные или консалтинговые услуги.