Южная Корея усилит борьбу с незаконным экспортом автомобилей в Россию

Инвесторов в этот понедельник с утра поджидали новости об обвале рынков, вызванном резким разворотом кэрри-трейд с иеной. Хотя СМИ утверждали, что распродажи были вызваны опасениями о рецессии, замедлением роста занятости и страхами вокруг Израиля и Ирана, это на самом деле не так. Как мы отмечали ранее, участники рынка быстро оценивают и хеджируют такие общие события, как экономика, занятость и геополитические конфликты. А вот распродажи на глобальных рынках, как мы могли увидеть в понедельник, всегда вызываются «неожиданными, внешними событиями». Приведем цитату:

«Если бы я вам дал в руки азот, глицерин, песок и оболочку, вы бы, ни на секунду не задумываясь, выкинули все это в помойку. Это безобидные ингредиенты, которые сами по себе не представляют реальной опасности. Однако они используются для изготовления динамита. Но даже сам динамит безопасен, если его правильно хранить. Проблемы возникают только при контакте динамита с правильным катализатором.

“События, провоцирующие разворот рынков”, “медвежьи” рынки и финансовые кризисы происходят при определенном наборе ингредиентов, вспыхивающих при наличии катализатора. Как динамит, эти ингредиенты сами по себе сравнительно безвредны, но в сочетании друг с другом они становятся опасными.

Леверидж + Оценки + Психология + Владение + Импульс = “Событие, провоцирующее разворот рынка”.

Что важно, эта конкретная формула не противоречит росту цен на акции в краткосрочном периоде. Разумеется, чем сильнее растут цены, тем оптимистичнее становятся инвесторы. Эти ингредиенты в сочетании друг с другом несут опасность, но остаются «неактивными» до тех пор, пока не происходит контакт с правильным катализатором.

А катализатором этим всегда становится неожиданное, внешнее событие, которое провоцирует бегство с рынка».

В понедельник этим неожиданным, внешним событием стало вынужденное сворачивание позиций кэрри-трейд с иеной. Конечно же, напрашивается вопрос, а что это такое?

Кэрри-трейд с иеной

Кэрри-трейд с иеной существует на финансовых рынках уже не одно десятилетие. Это один из основных драйверов, позволяющих хедж-фондам наращивать свои портфели за счет заемных средств и генерировать высокую доходность. Приведем простой пример:

- Хедж-фонд открывает короткую позицию по японским государственным облигациям с нулевой доходностью на сумму $10 млн. (Фонд продал не принадлежавший ему актив, получив $10 млн и фактически открыв короткую позицию по японской иене).

- Затем он покупает трежерис с доходностью 4% на $10 млн, зарабатывая на спреде между облигациями.

- Далее фонд превращает эти $10 млн в $100 млн за счет заемных средств (кредитное плечо 10x) для покупки рисковых активов.

А теперь представьте, что эти кэрри-трейдеры по иене покупали на заемные средства такие волатильные рисковые активы, как криптовалюты, акции компаний малой капитализации, акции мегакорпораций и даже японских компаний. Кэрри-трейд прекрасно работает, пока японская иена не начинает заметно укрепляться, что вынуждает ликвидировать эти открытые на заемные средства позиции.

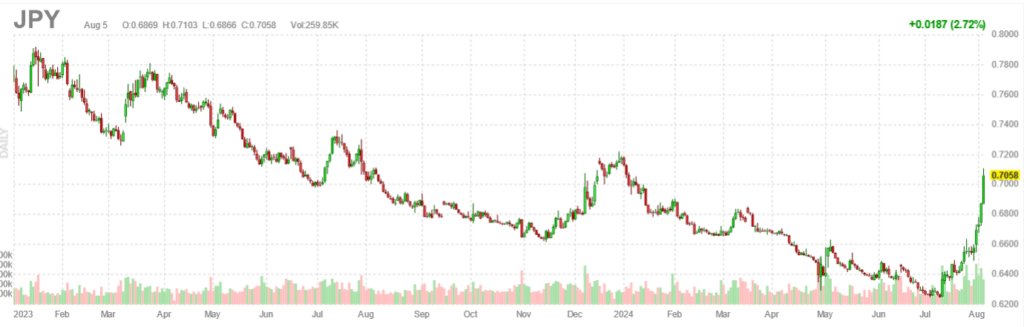

Как можно видеть ниже, проблема в том, что за последние несколько недель иена выросла более чем на 15%. Иена растет, и японские банки начинают направлять трейдерам маржин-коллы (это тот самый катализатор). В такой ситуации хедж-фонды, пенсионные фонды, страховые компании, то есть инвесторы, использующие кэрри-трейд с иеной, вынуждены либо увеличивать обеспечение, либо продавать купленные на заемные средства активы. Этот обратный процесс и вынужденная ликвидация создают порочный цикл, который толкает иену вверх, а рисковые активы — вниз.

В качестве наглядного примера кэрри-трейд с иеной можно привести недавний скачок индекса Russell 2000. Как мы предупреждали в одной из наших статей, та ротация не имела под собой фундаментальных оснований.

Что же ждет нас дальше?

Сворачивание кэрри-трейд продолжится?

Главное, что нужно сделать инвестору при наступлении такого «неожиданного, внешнего события», это НЕ ДЕЛАТЬ НИЧЕГО.

Да, вы не ослышались — не делать ничего. Когда происходят такие события, как резкая рыночная коррекция, наша первоначальная эмоциональная реакция подсказывает нам действовать и ликвидировать позиции. Разумеется, это может показаться вполне логичным. Однако чаще позиции надо было закрывать еще до наступления события. За последние два месяца мы неоднократно предупреждали о вероятности коррекции рынка на 5–10% перед выборами. Приведем цитату:

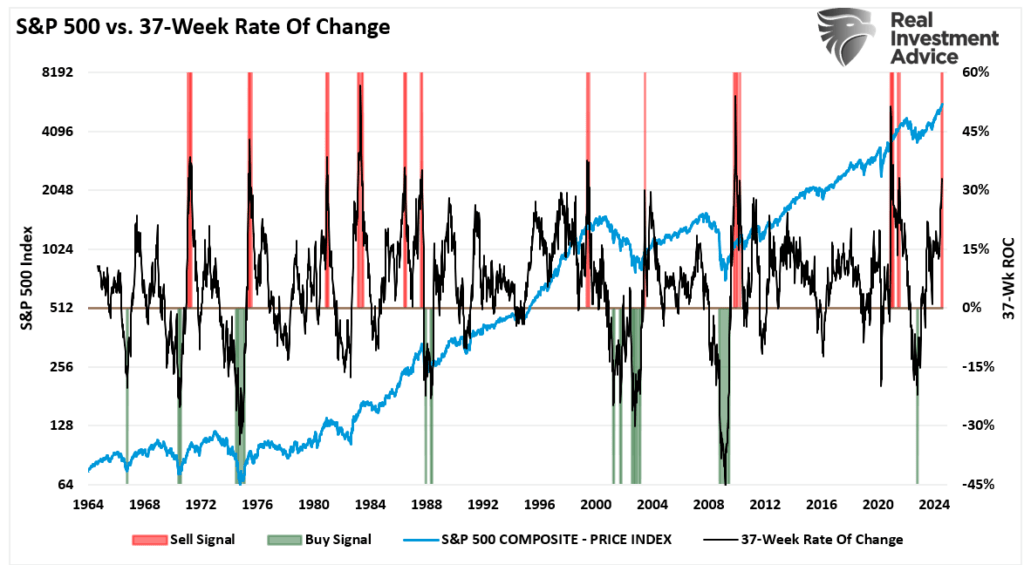

«В прошлом, когда Rate of Change за 37 недель превышал 30%, такие события обычно предшествовали кратко- или среднесрочным коррекциям. И хотя “быки” сейчас настроены крайне уверенно, риск коррекции на 5–10% в следующие три месяца остается повышенным.

Согласно нашим основанным не на мнениях моделям, мы будем переключаться на более “защитные” позиции, увеличивать уровни наличности и хеджироваться по мере необходимости. Ничто не указывает на коррекцию более чем на 5–10% к ноябрю. Это соответствует динамике прошлого года и, если посмотреть на исторические данные, динамике перед президентскими выборами. Многие часто игнорируют предупреждения, пока рынки растут, однако те же самые инвесторы потом бросаются в панике продавать, когда им следовало бы покупать», — 13 июля 2024 года.

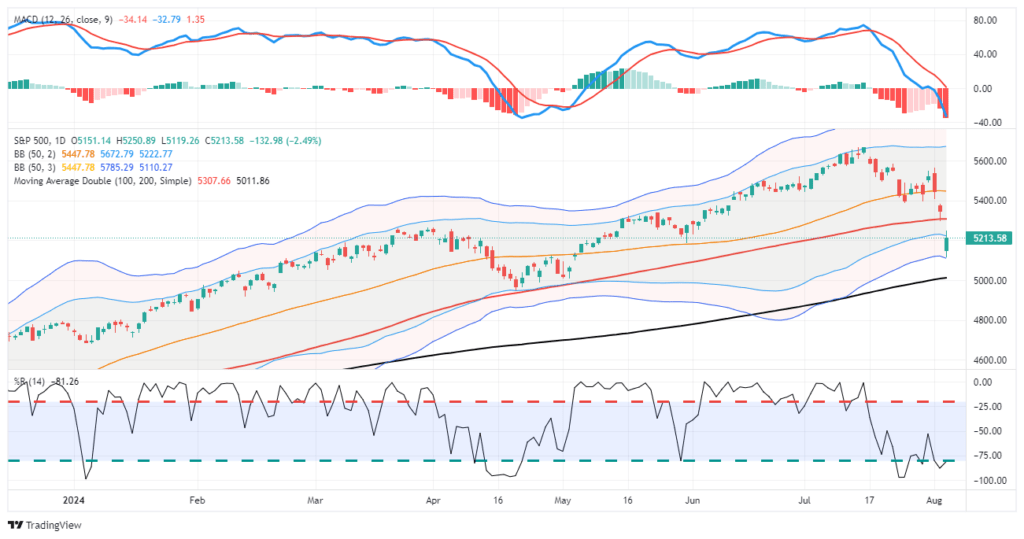

С учетом сильной перепроданности основных рынков на коротком горизонте и усиливающихся «медвежьих» настроений в следующие несколько дней или пару недель рынки, вероятно, совершат отскок. Однако, как можно видеть ниже, многих инвесторов застал врасплох резкий характер этих повсеместных распродаж. Эти «застрявшие лонги» будут использовать ралли как возможности для продажи, особенно в более спекулятивных секторах рынка, включая акции малой и средней капитализации, криптовалюты и акции-мемы.

Как можно видеть, по состоянию на вчерашний день индекс S&P 500 торговался на три (3) стандартных отклонения ниже 50-дневной скользящей средней. Более экстремальные и резкие падения часто оборачиваются попытками покупателей «выкупать откаты». Однако с учетом гэпов вниз, зафиксированных на последних сессиях, многие из этих «застрявших лонгов» будут пытаться закрыть позиции ближе к 100-дневной MA.

После этого я не удивлюсь, если рынок проверит на прочность недавние минимумы или продолжит падать в течение ближайшего месяца в сторону 200-дневной MA.

Что самое главное, произошедшее останется позади, и терпеливые инвесторы будут вознаграждены возможностью приобрести активы по сниженной цене. В этом в действительности и состоит суть инвестирования и цель «продажи на максимумах и покупки на минимумах». Однако нужно пережить эту турбулентность и дождаться следующей возможности для покупок.

Как себя вести при обвале

Хотя эти распродажи несомненно скажутся на уверенности инвесторов, кэрри-трейд с иеной еще вернется. Уолл-стрит использует эту стратегию последние 20 лет. Нынешнее падение рынков было ожидаемым, но оно может продлиться еще некоторое время, особенно учитывая, что экономика продолжает демонстрировать признаки замедления. «Глубокой рецессии», вероятно, удастся избежать, однако вероятность «сценария без посадки» низка. Поэтому нам следует по меньшей мере подготовиться к замедлению роста прибыли при снижении темпов роста экономической активности. Правила простые, но эффективные.

- Используйте краткосрочные ралли для увеличения уровней наличности в портфелях.

- Сокращайте риски по акциям, особенно в секторах, сильно зависящих от экономического роста.

- Увеличивайте долю более долгосрочных облигаций, которые обычно позволяют смягчить риски при рецессионных спадах.

- Сокращайте позиции по сырьевым товарам и связанным с инфляцией активам в условиях замедления экономического роста.

Если падение на рынках продолжится или если случится рецессия, эта подготовка позволит вам пережить последствия. Защита капитала означает, что у вас уйдет меньше времени на то, чтобы потом вернуться на уровень безубыточности. Если же рецессии удастся избежать, и если произойдет «мягкая посадка», нам будет относительно легко обратно переместить средства в акции.

Для улучшения результатов своего портфеля вы можете также предпринять следующие шаги:

- Имейте избыточные сбережения на случай чрезвычайных ситуаций, чтобы вам не пришлось продавать во время спада для выполнения обязательств.

- Увеличьте свой временной горизонт до 5–7 лет, поскольку покупка проблемных акций может стать более проблемной.

- Не проверяйте постоянно свой портфель.

- Подумайте об оптимизации налогов.

- Сохраняйте дисциплинированность, что бы ни случилось.

Однако, если я не прав и «бычий» рынок возобновится, вам не составит труда снова вложить средства в акции и ребалансировать свой портфель в расчете на рост по мере необходимости.

Самое главное — придерживаться своего плана и не давать волю эмоциям.