Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

Рынком овладели животные инстинкты.

- Биткоин обновил рекордные максимумы.

- За NFT пингвинчиков и обезьянок дают по полмиллиона долларов.

- Акции фактически обанкротившихся компаний вроде Carvana (NYSE:CVNA) взлетели до небес.

Инвесторы в последнее время совсем не думают о макрофакторах.

Они не увеличивают в своих портфелях долю акций с хорошими балансами и привлекательными показателями рентабельности и не ориентируются на перспективы роста прибыли при отборе компаний.

Вместо этого они скупают биткоины, золото и другие не генерирующие кэш-флоу активы, хотя безрисковые ставки сейчас составляют 5,25%.

Так ли это необычно?

Не совсем.

В 1999 и 2007 гг. рынком тоже правили животные инстинкты.

Догадываетесь, на каком уровне тогда были безрисковые ставки?

В точку — выше 5%.

И кончилось все плачевно.

Но с этими животными инстинктами трудно бороться.

Да, здоровая коррекция индексов на 4–5% — это нормально, но для того, чтобы ситуация действительно начала меняться, потребуются серьезные макрособытия, способные вызвать всплеск волатильности.

Так что давайте посмотрим, какие нам вскоре предстоят важные макрособытия.

Макроданные США и реакция ФРС

На этой неделе будут опубликованы данные по ИПЦ США за февраль, которые помогут судить о прогрессе дезинфляции.

Были ли январские показатели статистическим отклонением, вызванным сезонными факторами, либо же процесс дезинфляции начал глохнуть?

Между тем, опубликованные в пятницу данные по занятости оказались весьма любопытными.

С первого взгляда, данные по числу рабочих мест вне сельского хозяйства снова были благоприятными для ФРС и рынков:

- Было создано 223 тыс. новых рабочих мест.

- Рост зарплат составил всего 0,1% к предыдущему месяцу.

- Данные за январь, показавшиеся очень высокими, были пересмотрены в сторону понижения.

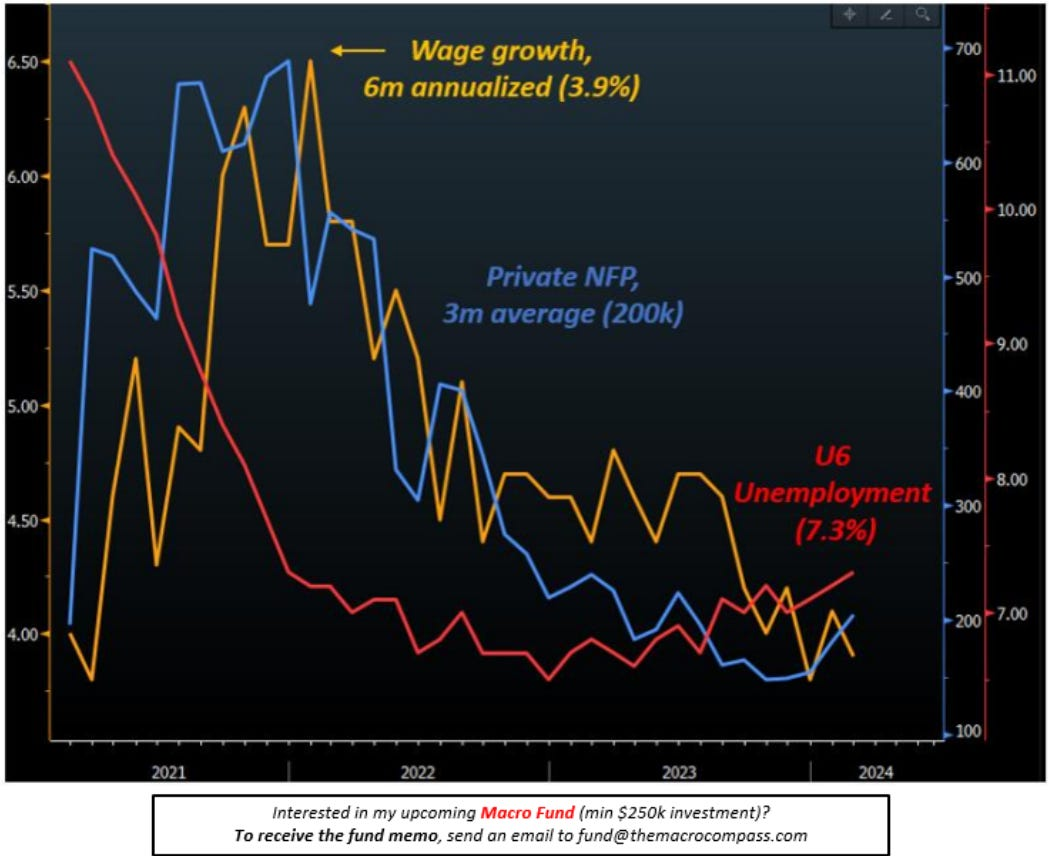

Давайте посмотрим на следующий ключевой график с самыми важными элементами отчета по занятости:

Рост зарплат в США

Средний 3-месячный показатель роста занятости в частном секторе (синяя линия, RHS) составляет 204 тыс., что чуть выше минимумов конца 2023 года.

Темпы роста занятости, похоже, устремились в сторону базового тренда 3,5%, соответствовавшего до пандемии целевому уровню инфляции 2%.

Шестимесячные темпы роста зарплат в годовом выражении (оранжевая линия, LHS) составили меньше 4%.

Это все, чего хочет ФРС: нормальный темп роста занятости и замедление роста зарплат, позволяющие достигнуть цели 2%.

Но под поверхностью этих данных кроется пара тревожных звоночков.

Видите эту красную линию?

Это U6, или широкий показатель безработицы.

При расчете U6 применяется более широкое определение безработицы.

Учитываются не только безработные, но также те, кто по экономическим причинам вынужден работать неполный рабочий день, и те, кто не полностью примыкает к рабочей силе.

Этот индикатор неуклонно повышается.

Уровень безработицы U6

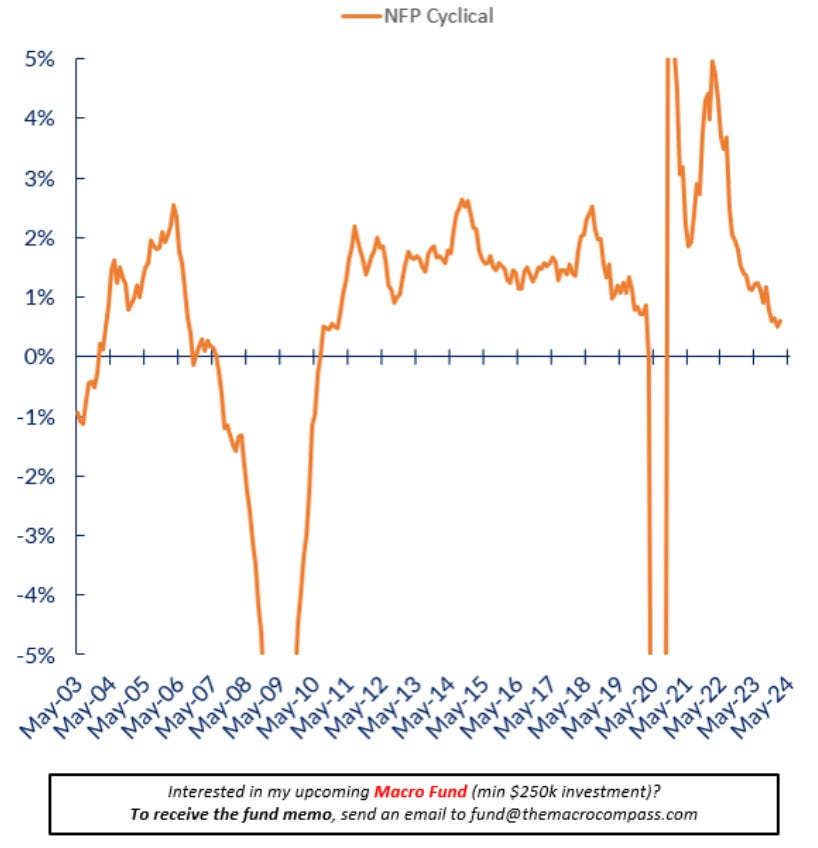

Кроме того, отмечаются крайне слабые тренды найма в циклических отраслях.

Полная занятость в производстве, торговле, транспортной сфере, строительстве и других подобных секторах находится на самых низких уровнях с 2011 года.

Занятость в циклических отраслях

В некоторых случаях более слабые (главное не рецессионные) условия на рынке труда могут даже позитивно влиять на рыночные настроения при условии надлежащей корректировки политики ФРС.

Именно в этом, как мне кажется, кроется потенциальный риск.

До нас уже доносятся первые слухи: некоторые руководители ФРС считают, что «в этот раз дела, возможно, обстоят иначе».

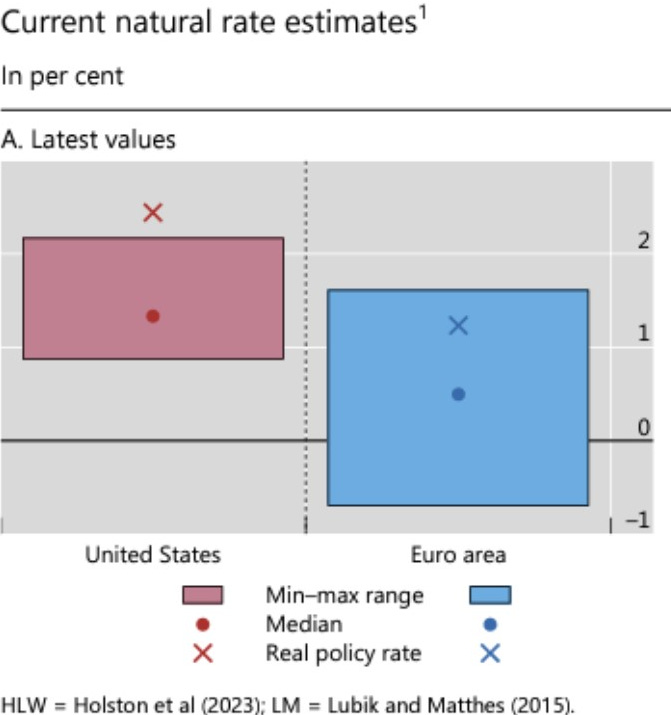

Когда члены FOMC начинают говорить о «более высоких нейтральных ставках», значит, в американской экономике, с их точки зрения, произошли структурные изменения.

Они начинают считать, что американская экономика может справиться с гораздо более высокими ставками, и это никак не скажется на ее способности устойчиво генерировать рост реального ВВП темпами 1,5–2,0%.

Банк международных расчетов (BIS) недавно опубликовал доклад, авторы которого использовали четыре модели для расчета реальной равновесной процентной ставки для США.

ФРС считает, что она составляет +0,5%.

Модели BIS дают другой результат — в диапазоне от +1% до +2%.

Текущие оценки естественной ставки

Если еще больше руководителей ФРС будут поддерживать идею о том, что нейтральные ставки в США теперь более высокие, цикл понижения ставок будет неглубоким и коротким.

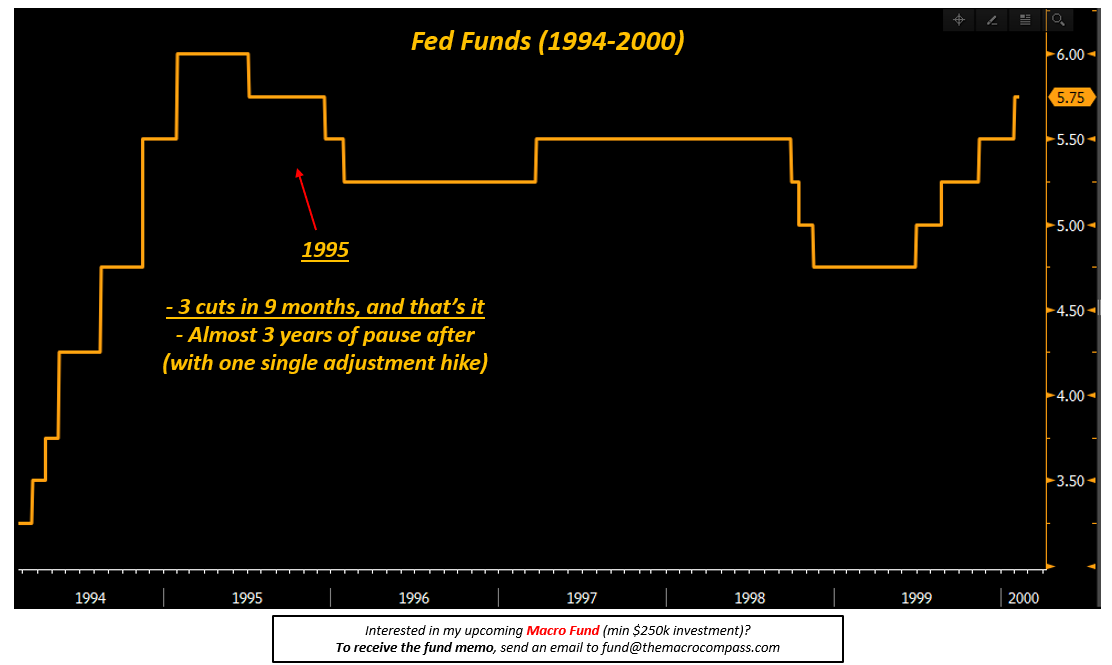

Примерно как в 1995 году.

ФРС тогда понизила ставки всего три раза и после этого сделала паузу, продолжавшуюся несколько лет.

Ставка по федеральным фондам ФРС (1994-2000 гг.)

Сейчас определенную роль также играют цены на долговых рынках.

Инвесторы закладывают в котировках 3–4 понижения ставок в этом году, еще 4 в следующем году и дополнительные понижения в 2026 и 2027 гг.

Что, если ФРС решит действовать, как в 1995 году, и разочарует рынки в тот самый момент, когда начинает проявляться скрытая от глаз слабость рынка труда?

Европа играет с огнем

ВВП еврозоны показал в четвертом квартале 2023 года нулевой рост.

Некоторые европейские страны и вовсе погрузились в рецессию, в частности экономики с сильной зависимостью от Китая, производственного сектора (Германия) и рынка недвижимости (Финляндия).

Несмотря на это, ЕЦБ продолжает твердить, что понижать процентные ставки еще рано.

Лагард это публично не признает, но, как и многие другие свои коллеги, она ждет сигнала от Пауэлла.

А пока она его ждет, экономический рост и инфляция продолжают замедляться, в то время как ставки ЕЦБ остаются ограничительно высокими, и его политика становится все более жесткой для реального сектора экономики.

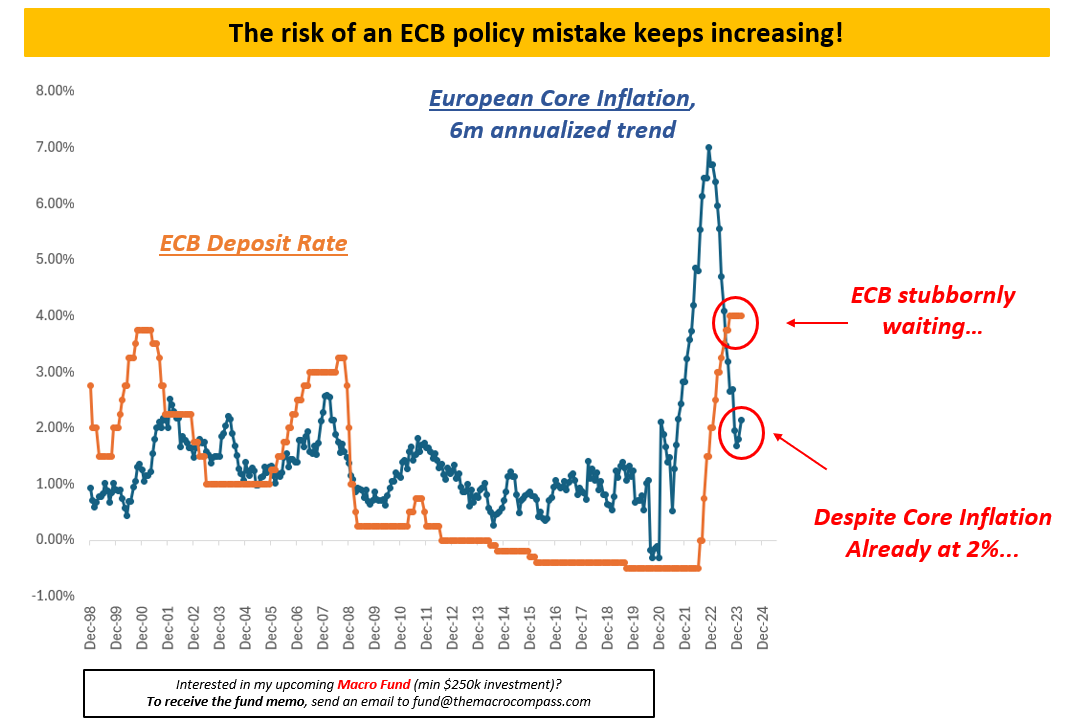

Риск ошибки ЕЦБ

Ставка ЕЦБ по депозитам достигает 4%, а тренд базовой инфляции уже не первый квартал составляет около 2%. В реальном выражении это фактически означает ключевую ставку +2% для очень уязвимой европейской экономики.

Последний раз ставки ЕЦБ (оранжевая линия) были выше основного тренда базовой инфляции (синяя линия) на протяжении долгого периода в 1999 и 2007 гг.

Ничем хорошим это не кончилось, поскольку Европа не в состоянии долго справляться с положительными реальными ставками.

Япония тоже в центре внимания

Напоследок поговорим немного о Японии.

В СМИ все чаще говорят о том, что японским властям пора отказаться от отрицательных процентных ставок.

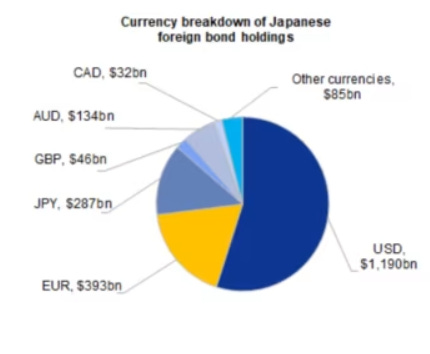

Иностранные облигации в японских резервах: разбивка по валютам

Япония — один из крупнейших в мире экспортеров капитала.

Объем иностранных облигаций в ее резервах превышает $2 трлн.

Из них $1 трлн — это облигации, деноминированные в долларах, около $400 млрд — облигации, деноминированные в евро.

Если Банк Японии предложит убедительный план длительной нормализации процентных ставок, стимулы для японских инвесторов изменятся.

В отсутствие приличной доходности у себя в стране японские страховщики и пенсионные фонды скупали иностранные облигации.

Но сейчас доходность 30-летних японских гособлигаций составляет уже +1,75% и может увеличиться еще сильнее, так что вероятность репатриации капитала для инвестирования в японские гособлигации достаточно велика.

Это повлечет за собой тектонические сдвиги на мировых долговых и валютных рынках.

В заключение

Рынком овладели животные инстинкты.

Инвесторы не думают о макрофакторах и скупают активы, не генерирующие кэш-флоу, хотя безрисковые ставки составляют более 5%, в точности как в 1999 и 2007 гг.

И хотя с этим трудно бороться, в скором времени нас ждет несколько важных макрособытий.

Склонность ФРС к укороченному циклу понижения ставок, как в 1995 году, упрямство ЕЦБ и потенциальные тектонические сдвиги в результате усиления «ястребиности» Банка Японии — вот лишь некоторые из предстоящих событий, которые могут привести к всплеску волатильности.

Сохраняйте бдительность.